Pokud má nějaká společnost výraznou konkurenční výhodu, mělo by se to projevovat na jejích dlouhodobých výsledcích a finanční síle. Akcie takových společností jsou obvykle mezi investory populární, a to zejména v době zvýšené nejistoty a ekonomického útlumu. Což se může projevovat na jejich valuacích a najít podhodnocenou akcii firmy se silnou konkurenční výhodou nemusí být zrovna jednoduché. Morningstar tvrdí, že takové existují.

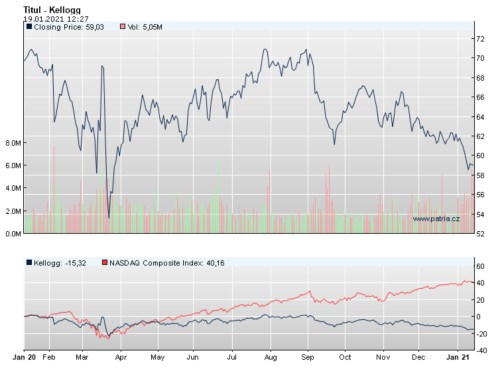

Nejatraktivnější poměr ceny akcie a odhadované vnitřní hodnoty vidí Morningstar u firem s tzv. wide moat (tedy velkým konkurenčním „příkopem“) u společností , , , , Lockheed a . Dnes bych se rád zaměřil na , u něhož Morningstar tvrdí, že cena byla na počátku ledna 27 % pod fundamentální hodnotou. Ta je odhadována na 85 dolarů, cena se nyní pohybuje kolem 59 dolarů a rozhodně nejde o akcii, u které by nyní investoři honily trend: Za poslední rok posílil celý index SPX o necelých 15 %, je ale asi 16 % v mínusu.

Pár mých valuačních poznámek: vyrábí cereálie všeho druhu a řady značek, podle Zacks se beta jeho akcie (ukazatel systematického rizika) pohybuje kolem hodnoty 0,6. Což by tak odpovídalo tomu, že nejde o cyklický byznys. Požadovaná návratnost by se tak nyní mohla pohybovat kolem 4,4 %. Za posledních 12 měsíců vydělala firma po investicích (FCF) 1,37 miliardy dolarů (více než dvojnásobek volného toku hotovosti roku 2019, významně navýšila i provozní tok hotovosti). Současná kapitalizace Kelloggu dosahuje něco přes 20 miliard dolarů. A podle mých kalkulací by jí ospravedlnilo, pokud by ono FCF posledních 12 měsíců dlouhodobě klesalo o 2,3 % ročně.

Pokud bychom brali za bernou minci spíše dividendu, tak ta za posledních 12 měsíců dosáhla 0,78 miliardy dolarů. A kapitalizaci by ospravedlnilo, pokud by dlouhodobě rostla asi o 0,5 % ročně. Volným tokem hotovosti přitom firma tuto dividendu za posledních 12 měsíců pokryla hravě (byl cca dvojnásobný – viz výše), ale v roce 2019 tomu tak nebylo, v roce 2018 bylo FCF asi o 200 milionů dolarů vyšší.

Na dividendě je tedy firma nyní trhem naceněna na růstovou černou nulu, na volném toku hotovosti dokonce na nemalý pokles. Tržby firmy přitom za poslední tři roky zhruba stagnují. Erin Lash z Morningstar poukazuje na to, že je z odvětví, kde se podhodnocené firmy hledají těžko. Firmě pak prospěla pandemie v tom smyslu, že lidé tráví více času doma, a to se projevuje i na spotřebě cereálií a podobných produktů. Na ceně akcie se to ale neprojevilo (viz výše). Analytička očekává, že dlouhodobě bude schopen zvyšovat své tržby o několik málo procent ročně a udrží si svou pevnou pozici na trhu. K tomu se mu povedlo optimalizovat distribuci a prodej a jeho silná pozice mu prý umožňuje těžit i z těžkých období, jakými byl minulý rok.

Pokud bychom tedy stejně jako analytička předpokládali, že dokáže zvedat tržby byť jen o 1 – 2 % a dokáže udržet cash flow marže na stabilní úrovni (volný tok hotovosti poroste stejně jako tržby), dojdeme k podobnému závěru, jako Morningstar: Akcie je znatelně podhodnocená.

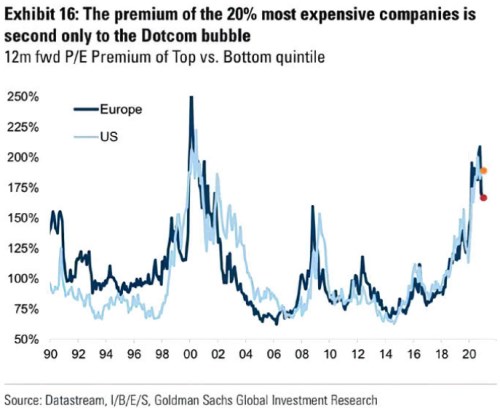

V této souvislosti stojí za připomenutí i následující graf, který porovnává valuační prémii nejdražších akcií na trhu relativně k akciím nejlevnějším. PE Kelloggu se nyní pohybuje kolem 14, což je znatelně pod PE indexu SPX, které je znatelně nad 20. Akcie tak patří k těm levnějším (a jak bylo uvedeno výše, určitě není v popředí zájmu).

Prémie těch nejdražších je ale nyní hodně vysoko a podobné vrcholy podle grafu netrvají moc dlouho – valuace se zase přibližují a trh srovnává. K tomu nemusí nutně dojít tak, že rostou valuace levnější části trhu, ale přece jen nemusí být graf v souvislosti s akciemi, jako je , úplně irelevantní:

Zdroj: