Proč se ceny akcií dlouhodobě vzdalují ziskům? Tuto rozevírající se mezeru jsme si ukázali včera spolu s prvním kandidátem na možné vysvětlení – zisky jako čistě účetní položku. Ten se ukázal být jako slabý, dnes se přesuneme k věcem mnohem podstatnějším: sazbám, rizikovým prémiím a v neposlední řadě ke spekulaci.

1. Výnosy obligací: Na počátku devadesátých let se výnosy desetiletých obligací v USA pohybovaly kolem 7 – 8 %, v Německu to bylo podobné, v Japonsku jednu chvíli také, a třeba v Austrálii dokonce dosahovaly výnosy asi 13 %. Do roku 2019 se dostaly do rozpětí cca 0 % (Japonsko, Německo) – cca 2 % (USA, Austrálie).

Bezrizikové výnosy jsou významnou součástí požadované návratnosti akcií, jejich pokles tuto návratnost snižuje a tím zvyšuje současnou hodnotu budoucích dividend. Takže zvedá ceny relativně k dividendám a ziskům současným. Pokud tedy pozorujeme dlouhodobý pokles výnosů, měli bychom (při všem ostatním beze změny) pozorovat rostoucí mezeru mezi cenami a zisky akcií (rostoucí PE).

Nabízí se samozřejmě otázka, proč dlouhodobě klesají výnosy vládních obligací (a jak to bude dál). Jelikož nejsem nakloněn příliš zjednodušeným odpovědím, nechám si toto téma na zítra. Ve vysvětlení spolu v principu soupeří „likvidita“ a „úspory“. Nicméně úplně stranou pozornosti naprosté většiny profi i hobby ekonomů, kteří se tématem zabývají, stojí jedna naprosto podstatná věc. Na ni jsem tu upozorňoval poprvé v roce 2014 - krátce řečeno, „skutečné“ bezrizikové výnosy totiž neklesají (navzdory tomu, co jsem psal výše). Více tedy zítra.

2. Rizikové prémie: Zapomínat bychom při zkoumání od zisků odtržených cen akcií (viz níže) neměli na třetí vrchol fundamentálního akciového trojúhelníku (cash flow, bezrizikové výnosy, rizikové prémie), kterým jsou rizikové prémie. Pokud dojde k jejich růstu, měly by valuace akcií klesat a naopak.

V grafu ze včerejšího článku (viz níže) vidíme, že poměr cen a zisků se sice trendově zvyšuje, ale občas se k sobě obě křivky vrátily (poklesem cen k trajektorii zisků). Můžeme, myslím, směle tvrdit, že tomu tak bylo právě kvůli prudkému růstu rizikových prémií. Protože se tak dělo v dobách krize, recese a vážných problémů.

Zdroj: Twitter

Výše uvedené „prémiové“ návraty jsou dost podstatné: Na první pohled by se totiž zdálo, že v na přelomu tisíciletí, či v roce 2008 se ceny akcií vzpamatovaly, vrátily se tam, kde by „měly být“ a pak se zase začala nafukovat bublina. Jenže pokud za oním odtržením cen od zisků stály dlouhodobé strukturální faktory tlačící dolů bezrizikové výnosy, tak na nich krize zase tak moc nezměnily. A onen návrat cen k ziskům zařídil jen přechodný růst rizikových prémií.

3. Spekulace: Výše uvedené tedy implikuje, že ony rozevírající se nůžky ceny/zisky jsou do určité míry způsobeny tím, jak moc se ve světě spoří a jaká je po těchto úsporách poptávka v reálné ekonomice. Další směr úvahy by tak mohl jít k příčinám – demografickému vývoji, spotřební (pře)saturovanosti vyspělých ekonomik, příjmové nerovnosti, či třeba záchranným sociálním zdravotním sítím v Číně. Očividně jde o téma obsáhlé, takže zde už jen malý, ale podstatný odklon jinam:

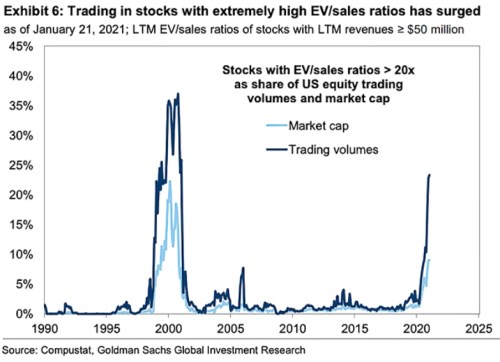

Výše uvedené vysvětluje rozevírající se nůžky, ale ne míru jejich rozevření. Jinak řečeno, rozevírání může v principu odpovídat tomu, co se děje v ekonomice a ve společnosti, ale otázkou je jeho míra. Čímž se dostáváme ke spekulacím, bublinám a podobně. V této souvislosti jen ukážu aktuální graf, se kterým před pár dny přišel a který ukazuje vývoj obchodů u firem s vysokým poměrem valuace k tržbám EV/S:

Zdroj: Twitter

Proč jsou v grafu firmy s vysokým EV/S poměrem? Proto, že s usedlými firmami s nízkými valuacemi se spekuluje těžko. Možná to souvisí s tím, že ony nůžky v prvním grafu se ke konci křivek rozevřely ještě více, než předtím.