Mezi hlavní investiční témata se nám již pár týdnů tlačí komoditní supercyklus. Pokud se na téma podíváme střízlivě, nalezneme podle mne argumenty pro i proti tomu, že vstupujeme do delšího období komoditního růstu. Výsledek?

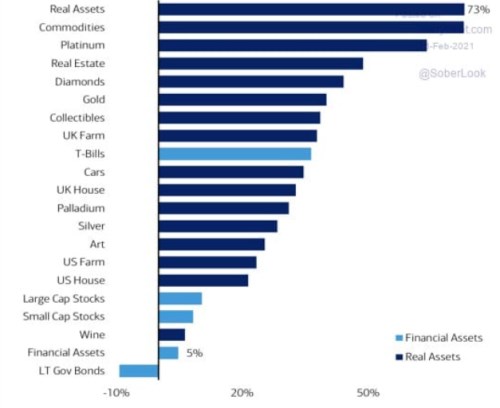

1. Komodity a inflace: Tématu inflace se tu věnuji poměrně často, dnes v této souvislosti pouze následující graf, který ukazuje, jaká je korelace vybraných investičních aktiv a inflace. Vévodí mu nepřekvapivě reálná aktiva a komodity:

Zdroj:

Pořadí v grafu asi moc nepřekvapí, snad vyjma vína, které vykazuje s inflací korelaci velmi nízkou (ještě nižší, než akcie). Jinak řečeno, když jdou nahoru ceny zboží a služeb, (investiční víno tu tendenci z nějakého důvodu nemívá.

2. Komodity relativně k akciím: Variant Perception v souvislosti s možným přicházejícím obratem v komoditním cyklu poukazuje na to, že akcie si relativně ke komoditám vedou svou plovoucí návratností za posledních 50 let výjimečně dobře. Ještě lépe, než v roce 1999, po němž přišel obrat a relativní návratnost se zvyšovala ve prospěch komodit. Což implikuje, že něco podobného by mohlo přijít nyní.

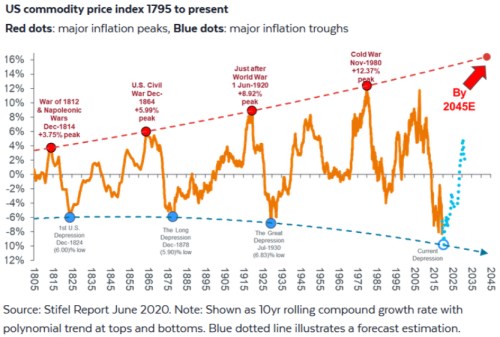

3. Komoditní cyklus jako obrázek: Alespoň na první pohled může přesvědčivě pro růstový cyklus komodit působit i následující graf, který již pár týdnů koluje po sítích. Mělo by jít o plovoucí desetiletou návratnost, která vykresluje víc a víc se rozkmitávající cyklus. Jeho v grafu vyznačená dna jsou bez výjimky časem hlubokého ekonomického útlumu, vrcholy války. Křivky proložené vrcholy pak implikují, že nyní by se měly věci opět obracet směrem k růstu návratnosti komodit. A to nemalému. Ke grafu můžeme mít pár výhrad a když jsem jej před pár týdny viděl poprvé, rozhodl jsem se, že jej dál šířit nebudu. Dnes tak činím s tím, že se zaměřujeme na to, jaké tak mohou být argumenty komoditních býků a medvědů.

Zdroj:

4. Chybí Čína: Michael Pettis si nedávno všímal toho, že o novém komoditním supercyklu hovoří například . Ekonom ale pochybuje a dává podle mne dost pádný argument: Pokud by měl takový cyklus přijít, musela by se na něm výrazně podílet poptávka z Číny, která spotřebuje u řady významných komodit i více než 50 % jejich globální produkce. Takže Čína by před sebou musela mít ještě řadu let relativně vysokého růstu mezi 4 – 6 % a navíc růstu založeném na starém modelu, který klade důraz na investice do infrastruktury a realit. Což by mimo jiné zvedlo čínské dluhy ze současných cca 280 % HDP na ekonomem odhadovaných 400 – 450 %.

Není třeba dlouze rozebírat, že Čína se snaží o pravý opak – o růst významu služeb a domácí spotřebitelské poptávky. Tedy sektorů a části ekonomiky, které není ani zdaleka tak intenzivní na spotřebu komodit, jako průmysl, stavebnictví a podobně. A také není tak intenzivní na dluhy, které jsou v centru možných čínských nerovnováh. Takže lze pochybovat jednak o potřebném tempu růstu, i o jeho tahounech. Pan Pettis pak míní, že podle někoho by komoditní otěže mohla od Číny přebrat Indie. Ale podle jeho odhadu by bylo třeba tak 15 – 20 let, než by Indie dosáhla potřebné velikosti.

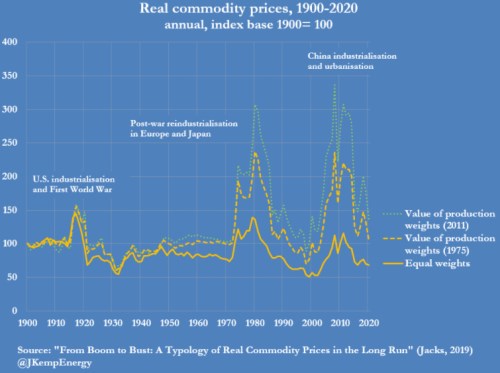

5. Bez industrializace ani ránu: Zatímco výše uvedený graf prezentuje vývoj jako celkem pravidelné cykly, podle kterých by budoucnost měla být relativně jasná, následující graf již vyznívá jinak:

Zdroj:

J. Kemp v grafu ukazuje různě vážené ceny komodit, všechny křivky ale ukazují v podstatě to samé: Od roku 1900 ceny komodit prošly třemi cykly. Jejich forma byla taková, že komodity se utrhly od cca trendové stagnace, prošly prudkým růstem a pak zase pádem. Tahounem všech tří cyklů byly podle popisků grafu nějaké významné strukturální změny ve světové ekonomice – americká vlna industrializace, evropská poválečná obnovovací industrializace a čínská industrializace. Onen prostřední cyklus ale nastává na počátku sedmdesátých let, takže spíše než s poválečnou obnovou může souviset s tím, jaký byl v té době inflační vývoj. Svou roli ale k tomu mohl hrát růst průmyslové vyspělosti Japonska.

6. Suma sumárum: Predikce různých cyklů, neřkuli supercyklů mohou být zajímavé, ale je dobré si připomenout, že pořádně nevíme, co bude zítra (pokud nepracujeme s tezí, že se lépe predikuje vývoj za deset let než za deset dní). Ohledně dalšího vývoje cen komodit je podle mne možné, že ekonomický cyklus/boom (včetně možné vyšší inflace) by přinesl posílení cen řady komodit. Na nějaký supercyklus by ale, zdá se mi, bylo třeba nějaké další mohutné „industrializace“. Je tu zmíněná Indie a další rozvíjející se ekonomiky. Ale je možná dobré mít na paměti, že celkově se globální ekonomika posouvá od tvrdého k měkkému a moc si nedovedu představit, že by se na tom něco změnilo. Spíše naopak. Dokonce i aut se podle některých predikcí bude již v dohledné době vyrábět méně a méně (viz mé předchozí úvahy z tohoto týdne).