Během posledních 25 let byla diskuse ohledně monetární politiky poměrně omezená. Panoval konsenzus, že centrální banky mají být nezávislé a zaměřovat by se měly primárně na cenovou stabilitu. Tento rámec podle portálu Money and Banking fungoval po dlouhou řadu let velmi dobře. Například inflace v americké ekonomice mezi lety 1995–2007 dosahovala 2,1 %. Po roce 2008 ale klesla na pouhá 1,5 %, nikdy nepřekročila 3 %. A pandemie přinesla dramatické změny – „mobilizaci fiskální a monetární politiky s cílem reagovat na propad ekonomické aktivity. Prudce začaly růst vládní dluhy i rozvaha Fedu, peněžní agregát M2 vzrostl během tří měsíců o 16 %. M&B se tak podobně jako řada dalších ptá, zda to vše nemůže přinést vysokou inflaci?

M&B v první řadě poukazuje na několik významných faktorů, které za popsaným vývojem stojí. V roce 2020 především vzrostla peněžní poptávka o 15 %, což je dvojnásobné tempo ve srovnání s celým předchozím desetiletím. K tomu firmy čerpaly dodatečné úvěry ve výši 600 miliard dolarů, což přispělo k růstu M2. Fiskální transfery pak pomohly ke zvýšení úspor domácností o 1 bilion dolarů. Nákupy obligací ze strany Fedu pak automaticky zvýšily rezervy všech, kteří mu své dluhopisy prodali. A v neposlední řadě prostředí velmi nízkých sazeb nemotivuje firmy a domácnosti k tomu, aby držely své peněžní prostředky na bankovních účtech.

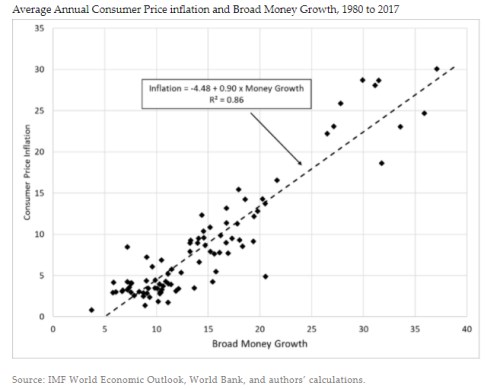

M&B následně poukazuje na to, že podle některých názorů vede prudký růst peněžní nabídky automaticky k vysoké inflaci. Na první pohled hovoří podobným jazykem i následující graf, který srovnává u řady zemí růst peněžní nabídky s mírou inflace. Z takového obrázku by se dalo usuzovat, že pokračující růst peněžní nabídky v USA by nyní nevyhnutelně vedl k inflaci, kterou tato země ve své historii ještě nezažila. Nicméně M&B tvrdí, že takový závěr by byl „naprosto zavádějící”.

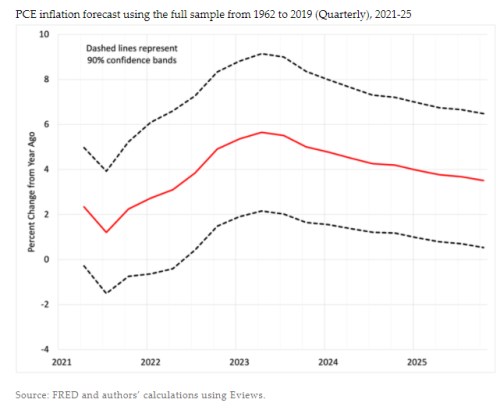

Proč by měl být graf v případě současných Spojených států zavádějící? Podle M&B mimo jiné proto, že současný růst peněžní zásoby by měl být pouze jednorázový. A také proto, že na nízkých úrovních inflace zůstává vztah mezi peněžní nabídkou a růstem cen velmi volný. Nemůže ale k růstu inflace přispět prudké navyšování vládních dluhů? M&B píše, že k tomu by mohlo dojít v případě fiskální dominance. Tedy v situaci, kdy by centrální banka ztratila svou nezávislost a musela by se podřídit politice fiskální. Takový vývoj ale M&B nepředpokládá a v následujícím grafu ukazuje své vlastní projekce inflačního vývoje založené na datech od roku 1962:

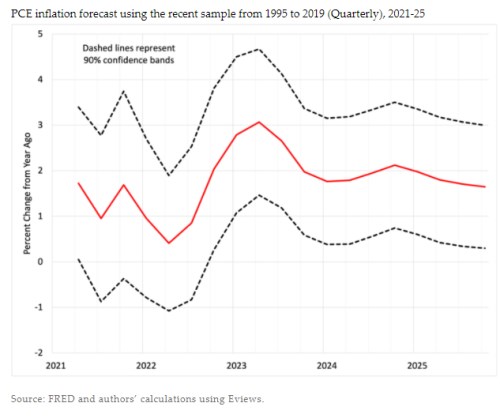

Podle grafu by inflace měla kulminovat těsně pod 6 % v roce 2023, pak by měla postupně klesat pod 4 %. To vše s velkým rozpětím možných scénářů – v roce 2025 s inflací blízko nuly nebo 6 %. Jak bylo ale uvedeno, tato predikce je založena na datech od roku 1965, a tudíž v sobě odráží i období vysoké inflace sedmdesátých let. Pokud použijeme data od roku 1995 odrážející posun v monetárním režimu, obrázek se výrazně změní:

I zda se inflace nachází na svých maximech v roce 2023, dosahuje ale pouze 3 % a pak opět klesá pod 2 %, tedy pod inflační cíl Fedu. A i zde nacházíme poměrně široké rozpětí hodnot jdoucích téměř od nuly až po 3 %.

M&B vše uzavírá s tím, že současný růst peněžní zásoby není předzvěstí návratu vysokoinflačních sedmdesátých let a ani příchodu inflace ve vysokých jednomístných číslech. Vztah mezi inflací a krátkodobými pohyby peněžní zásoby je totiž volný a na zvýšení inflace by muselo dojít k uvolnění inflačních očekávání. Nicméně portál upozorňuje na široké rozpětí možných hodnot budoucí inflace zobrazené v grafu. Takže zatímco M&B nemá kvůli současnému vývoji peněžní nabídky obavy z vysoké inflace, zdůrazňuje, že je důležité, aby všichni jasně chápali, co by Fed udělal v případě, že by se inflace začala vyvíjet jinak, než v souladu s cílem.

Zdroj: Money and Banking