Barry Knapp míní, že přichází reflace a na historickém příkladu ukazuje, že jde o prostředí pro akcie pozitivní. Saad Rahim vidí další prostor pro růst cen některých komodit, Steven Koonin míní, že běžná data vypráví jiný klimatický příběh, než se často uvádí. A ještě více v nových Perlách týdne.

Komoditní supercyklus: Podle některých názorů jsou komodity na počátku nového supercyklu, na Bloomberg Markets o nich hovořil Saad Rahim ze společnosti Trafigura. Podle něj se globální ekonomika stále pohybuje pod svým potenciálem, kapacity mohou být využity na 90 – 95 %. I tak je ale znatelná silná globální poptávka po řadě komodit a na trzích je cítit, že jde z velké části o poptávku po skutečné fyzické komoditě.

Rahim patří k těm, kteří se domnívají, že snaha o posun k elektromobilům a snižování emisí prospívá a bude prospívat mědi, které je pro řadu nových technologií klíčovým prvkem. Její výhled je tak podle odborníka velmi pozitivní a nejde jen o příběh, který by se týkal jejího významného spotřebitele – Číny. Není ale možné, že rostoucí ceny této komodity nakonec začnou dusit poptávku?

Odborník míní, že k tomu zatím ani zdaleka nedochází a měď je navíc až na výjimky velmi těžké něčím nahradit. A platí, že pokud se svět chce posunout od ropy k elektromobilům, bude potřebovat více mědi. To samé platí třeba o posunu směrem od uhlí k solární energii. Nyní je silná poptávka po tomto kovu znatelná ze všech částí globální ekonomiky, k tomu se čekají infrastrukturní programy, které by poptávku po mědi měly dál posilovat. Ty by v cenách podle experta ještě odraženy být neměly, protože komoditní trhy podle odborníka odráží zejména současný stav a ne očekávanou budoucnost. Až se programy investic do infrastruktury rozjedou, projeví se to na poptávce a na cenách.

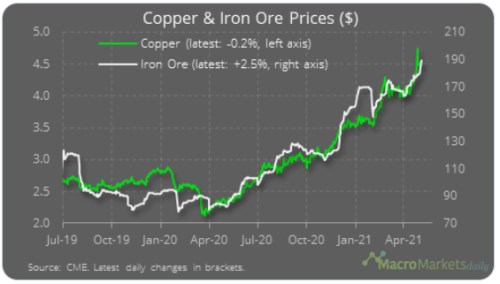

Následující graf ukazuje vývoj cen mědi a železné rudy:

Zdroj: Twitter

Klimatická otázka: Steven Koonin je fyzikem a působil mimo jiné jako poradce vlády prezidenta Obamy. Věnuje se tématu klimatických změn a v souvislosti s plány současné americké vlády hovořil na CNBC o tom, že věda ohledně oteplování a souvisejících témat „neříká to, co si myslíme, že říká“. Vědec podle svých slov pracuje s obecně přijímanými daty, včetně těch z USA a z OSN. Ta podle něj skutečně ukazují, že lidstvo ovlivňuje změny klimatu, ale dopad není tak velký, jak se tvrdí. A to včetně extrémních jevů v počasí.

Podle vědce jsou například vlny veder v USA nyní stejně časté jako před sto lety a za posledních 60 let se jejich počet nijak nezvýšil. Lidé prý také nemají žádný faktický důkaz, že nějak ovlivňují hurikány. A třeba globální počet požárů ve volné přírodě od roku 2003 klesl o 25 %. A i přesto, co se dělo v Kalifornii a Austrálii, byl rok 2020 z hlediska těchot požárů podle experta „jedním z nejméně aktivních“. Koonin tak nesouhlasí s tím, že lidstvo nějak poškodilo klima.

Ohledně plánů nové americké vlády vědec řekl, že pokud chceme změnit energetický systém, je třeba to udělat pomaleji a s větší uvážlivostí. K tomu musí Spojené státy dosáhnout toho, aby podobnou cestou kráčel i zbytek světa, jinak jejich snahy neponesou výsledky. I kdyby totiž USA snížily své emise na nulu, v globálním měřítku by to znamenalo jen asi 15 % pokles.

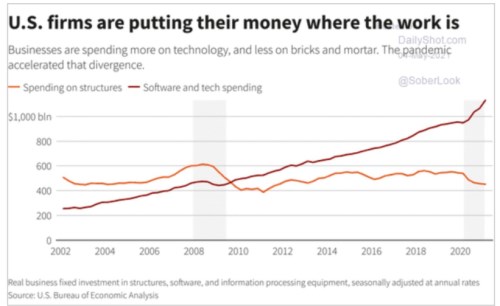

Směr software a technologie: Následující graf ukazuje vývoj struktury investic amerických firem – investic do fyzických aktiv na straně jedné a do softwaru a technologií na straně druhé. K poklesu v první skupině došlo po roce 2008, objem těchto investic se dostal pod fialovou křivku, která v té době prošla mnohem mírnějším poklesem. Nůžky se od té doby neustále rozevírají a ke znatelnému posílení tohoto trendu došlo v posledních měsících. Zřejmé je i to, že investice do technologií jsou mnohem méně volatilní:

Zdroj: Twitter

Reflace a akcie: Na kterou stranu debaty o riziku vyšší inflace se kloní Barry Knapp z Ironsides Macroeconomics? Ekonom na CNBC odpověděl, že podle něj přichází reflace a z mnoha historických paralel, které v této diskusi zaznívají, mohou být relevantní šedesátá léta. I tehdy se totiž začala zvedat inflace, z pohledu akciového investora je pak relevantní to, že rostly i zisky. A valuační násobky PE se zvedly z poválečných hodnot nižších než deset na hodnoty blížící se dvaceti. Reflace tedy byla pro akcie pozitivním obdobím, opak ale platí o dluhopisech.

Ono pro akcie pozitivní reflační období by mohlo skončit ve chvíli, kdy centrální banka začne utahovat. Knapp řekl, že v předchozích cyklech nastal obrat vždy kvůli monetární, či fiskální kontrakci. Trh pak podle odborníka projde například „minimálně 10 % korekcí ve chvíli, kdy Fed začne omezovat nákupy aktiv“. Jenže i to je daleko a skutečný obrat na akciích nepřijde dříve než „skutečné utahování“.