Morningstar nově zveřejňuje další superseznam – jsou na něm společnosti, která by měly mít podhodnocené akcie a zároveň znatelnou výhodu nad konkurencí a výborné vedení. V době, kdy se celý trh již dlouho obchoduje s našponovanými valuacemi, by mohlo být překvapivé, že by se taková kombinace na trhu dala někde vůbec najít. Morningstar tvrdí, že nastala dokonce u 13 akcií. Podíváme se na jednu z nich a na závěr jeden zajímavý dluhopisově-akciový graf.

1. Podhodnocené a silné: Na celý seznam se může čtenář podívat zde. Obsahuje jména od Amazonu, přes Compass, Constalation Brands, Polaris až třeba po Tencent. O řadě z těchto firem psala Morningstar pozitivně již dříve a nejedné z nich jsem se tu také věnoval. Dnes tak učiním u společnosti Equifax. Jde o registr dlužníků, který poskytuje i služby v oblasti lidských zdrojů (asi třetina tržeb).

Akcie se nyní obchoduje nad 270 dolary, Morningstar vidí cílovou cenu na 290 dolarech. Nejde tedy o žádný masivní potenciál, ale opět – na trhu s celkově našponovanými valuacemi by podhodnocených akcií silných firem mělo být jako hub na Sahaře. Můj pohled na valuaci:

Akcie má betu kolem 1,42, takže požadovaná návratnost by byla u 9 %. Co firma vydělává? Po investicích vydělal Equifax za posledních 12 měsíců 0,75 miliard dolarů, což je znatelný nárůst z 0,52 miliardy dolarů fiskálního roku 2020. Jde o relativně rychle rostoucí firmu, která se nebojí akvizic, které Morningstar hodnotí pozitivně. Každopádně, pokud by firma od nynějška pro akcionáře generovala ročně oněch 0,75 miliard dolarů, současná hodnota tohoto toku hotovosti by podle mých kalkulací dosahovala 8,3 miliardy dolarů.

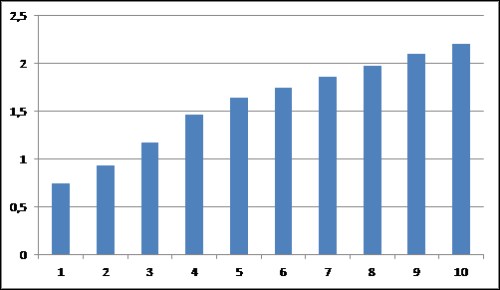

Kapitalizace je na 33,4 miliardách dolarů, trh tedy očividně čeká od Equifaxu mnohem více, než stagnaci toho, co dokáže nyní. To není překvapivé a pokud bychom předpokládali, že za deset let firma poroste o 5 % ročně, tak by kapitalizaci ospravedlnil třeba následující vývoj volného toku hotovosti:

V tomto scénáři je tedy v kapitalizaci implicitně odraženo cca ztrojnásobení volného toku hotovosti do deseti let (pak onen 5% roční růst).

2. Akcie a dluhopisový přepínač rizika: Od konkrétních akcií se krátce přesuneme k celému trhu, respektive jeho srovnání s vývojem na korporátních dluhopisech. Graf konkrétně srovnává akcie s návratností dluhopisů s vysokým výnosem relativně k dluhopisům s vysokým ratingem. Tento High Yield vs High Grade poměr může být dobrým indikátorem postoje investorů k riziku – čím lépe si vede první skupina, tím menší averze k riziku a naopak:

Zdroj:

Pointa grafu je v tom, že (i) dlouhodobě se akcie drží onoho poměru (což je intuitivní), ale (ii) někdy od roku 2019 se jejich cesty začaly oddělovat. S tím, že akcie šly dál cestou náklonnosti k riziku, ale korporátní dluhopisy se od ní začaly odklánět.