Najdeme hned několik faktorů, které posouvají inflaci na úroveň, která je mnohými považována za nepřijatelnou. Tvrdí to portál Money and Banking a mezi tyto faktory řadí následující: Fiskální expanze, růst poptávky po zboží zhruba 10 % nad předpandemický trend a zároveň pokles poptávky po službách asi 5 % pod tento trend, problémy v dodavatelských a výrobních řetězcích, změna v preferencích u starších zaměstnanců, která ovlivňuje míru participace, změna využití zdrojů a kapitálu související s přesunem práce domů. Co M&B v takové situaci doporučuje na straně monetární politiky?

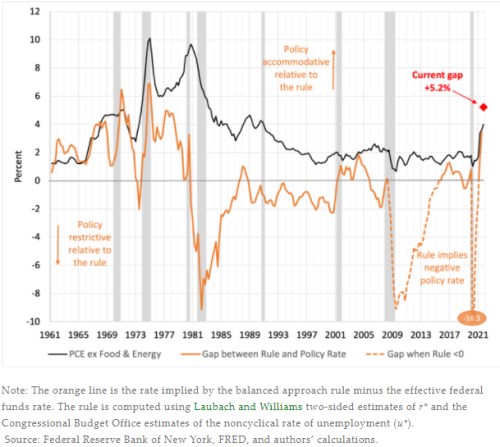

Základem pohledu na odpovídající nastavení monetární politiky v USA může být jedna z verzí takzvaného Taylorova pravidla, které „až donedávna doporučovalo monetární akomodaci“. Toto pravidlo je odvozeno z odhadované neutrální výše sazeb, odchylky inflace od inflace cílové a odhadu dlouhodobé míry nezaměstnanosti relativně k nezaměstnanosti aktuální. Vývoj inflace a rozdílu mezi skutečnými a pravidlem doporučovanými sazbami (oranžová křivka) ukazuje následující graf. Podle něj je současná monetární politika výrazně uvolněnější, než by bylo namístě, i když ještě nedávno platil opak:

Výrazná monetární restrikce panovala v první polovině osmdesátých let, kdy se tehdejší šéf Fedu Paul Volcker pokoušel snížit vysokou inflaci, což vedlo i k recesi. Podle grafu byla ale monetární politika v restriktivním režimu i ve druhé polovině devadesátých let, pak se na pár let překlopila do akomodace, ale zpět do restrikce padla už v roce 2005 a její hloubka se prudce zvýšila během finanční krize, kdy uvedená verze Taylorova pravidla „doporučovala“ negativní sazby.

M&B zdůrazňuje, že Fed by neměl automaticky měnit svou politiku tak, aby se držel aktuální situace dané Taylorovým pravidlem. I tak ale obrázek ukazuje, že míra akomodace je nyní největší za posledních 40 let a pokud k podobné situaci docházelo dříve, zvedala se inflace. Finanční trhy přitom podle portálu nečekají, že by Fed jednal v souladu s uvedeným pravidlem – podle jejich očekávání by se sazby neměly zvedat až do června 2022 a v dalších 14 měsících se zvednou celkem o 75 bazických bodů.

Fed by tak měl podle M&B rychle změnit kurz. „Doufáme, že na prosincovém zasedání dá jasně najevo, že zvedání sazeb nebude muset počkat až na ukončení nákupu aktiv. A také, že nastane rychlá normalizace monetární politiky v případě, že inflace nezačne rychle klesat. To přinese postupné zvýšení sazeb až nad dlouhodobý standard, třeba na 2,5 %. A to až do doby, než bude panovat důvěra, že inflační cíl ve výši 2 % je jasně v dohledu,“ uzavírá portál.

Zdroj: Money and Banking