Vztah mezi tím, jak si vedou bankovní akcie (relativně k celému trhu), a kam míří sazby, je obvykle relativně silný. Má oporu ve fundemantu a když už se roztrhne, měl by pro to existovat dobrý důvod. Jak je tomu nyní?

Onen vztah potvrzuje i následující graf, který konkrétně používá výnosy desetiletých vládních obligací. Ty šly od počátku roku 2018 cca dva roky dolů a bankovní akcie také za celým indexem SPX výrazně zaostávaly. Směr obou proměnných se následně otočil, výnosy i relativní výkony bankovních akcií zamířily nahoru. Ale v posledních týdnech vznikl historicky zajímavý jev, kdy dluhopisové výnosy vystřelily prudce nahoru, aly banky stagnují, či dokonce míří dolů (opět relativně k celému indexu):

Zdroj: Twitter

Je k uvedenému jevu nějaký dobrý důvod? Dá se uvažovat o tom, že ony široce rozevřené nůžky jsou odrazem toho, že výnosy dluhopisů nyní rostou zejména kvůli inflačním tlakům a doprovodným jevům. Tedy ne kvůli predikcím vyššího tempa ekonomického růstu. Naopak, hovoří se více o recesi a i když jsem tu v poslední době poukazoval na to, že třeba výnosová křivka jí stále nijak zvlášť nevěští, akcie bank tím významně ovlivněny být mohou. V principu tu hovoříme o tom, že rostoucí dlouhodobé sazby samy o sobě obvykle pomáhají hospodaření bank, ale opak platí o zplošťující se výnosové křivce a utlumené ekonomické aktivitě (ještě spojené s vyšší inflací). Ja totiž zhoršuje jak obejm/množství, tak kvalitu úvěrů a aktiv bank.

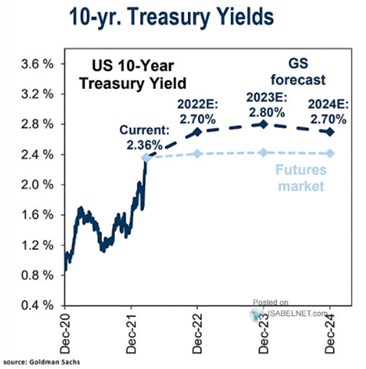

Co bude dál? v následujícím grafu ukazuje historický vývoj výnosů vládních dluhopisů a projekce pro následující roky. Ekonomové banky nečekají, že by se výnosy celkově zvedly k nějakým závratným výšinám, ze současných úrovní ještě cca o půl procentního bodu na 2,8 % na konci příštího roku. A pak vidíme docela zajímavou věc – výnosy by měly zase poklesnout:

Zdroj: Twitter

Predikce zlomů v trendech jsou relativně výjimečné, výše uvedené by mohlo naznačovat, že GS počítá s blížícím se útlumeme. Neřkuli zmíněnou recesí, či opadnutí inflačních tlaků – ale ne během pár čtvrtletí, ale znatelně později. Z hlediska akciového trhu a samozřejmě nejen jeho je pak samozřejmě velký rozdíl v tom, zda by nominální produkt ztrácel na síle růstu kvůli zeslabování ekonomické aktivity, či inflačních tlaků. A to samé platí o bankovních akciích, čímž se dostáváme k odstavci pod prvním grafem. Celkově tu tedy hovoříme o tom, že u bank nejde jen o růst a pokles výnosů a sazeb, ale o jejich příčinu. Tedy o to, která část nominálního produktu (inflace, nebo reálná aktivita) je jejich tahounem.