Podíváme se, co se děje s americkou ekonomickou aktivitou. A na možný další vývoj sazeb a vztah k akciovému trhu. Ten na první pohled prochází složitějším obdobím, ale na pohled druhý je to trochu jinak.

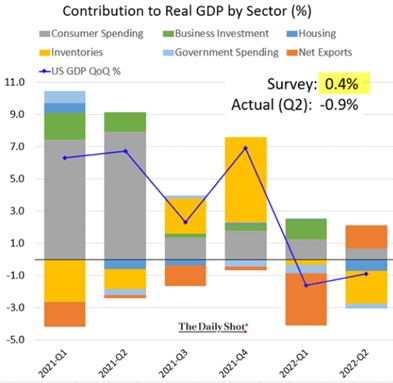

Následující graf rozděluje pohyb amerického produktu na hlavní poptávkové komponenty. Vidíme tak například, že mimořádně silný růst z prvního čtvrtletí minulého roku byl tažen zejména spotřebitelem, do menší míry investicemi firem. Opačně působily zásoby a čisté exporty. Zásoby zase táhly ekonomickou aktivitu hodně nahoru ve čtvrtém čtvrtletí minulého roku. A poslední čtvrtletí zase z tempa růstu výrazně ubíraly, výše produkt táhly jen spotřebitelé a čisté exporty.

Zdroj: Twitter

Z grafu je zřejmé, jak velkou roli už nějaký čas hrají zásoby. Jejich tahounem přitom mohou být jak nabídkové, tak poptávkové tlaky: Všimněme si, že když zásoby brzdily HDP v prvním a druhém čtvrtletí minulého roku, spotřeba byla velmi silná. Na interpretaci to není složité – fiskálně a monetárně stimulovaná poptávka se střetla s úzkými hrdly ve výrobě. Co ale současná situace, kdy poptávka ze strany domácností i firem výrazně ochladla*. V typickém (poptávkovém) cyklu by se zásoby spíše zvýšily. Každopádně taková stínová recese – u HDP technicky ano, v širším kontextu (zejména pracovního trhu) těžko. A už vůbec ne na rovině akciového trhu – viz závěr.

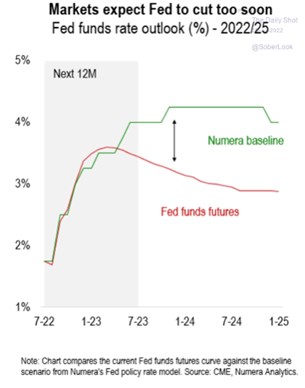

Druhý dnešní graf ukazuje sazby implikované trhy a porovnává je s projekcemi společnosti Numera. Podle očekávání trhů by Fed měl skončit se zvedáním sazeb na konci letošního roku, pak by sazby měly bez většího váhání opět zamířit dolů (mimochodem minulý týden jsem se tu věnoval vztahu mezi vrcholem cyklu zvedání sazeb a technologickým sektorem).

Zdroj: Twitter

Pokud mohu soudit, tak řada ekonomů tíhne spíše ke scénáři, který je v grafu vyznačen zelenou křivkou. Trhy jsou v tomto ohledu optimistické – implicitně čekají, že inflační tlaky celkem rychle znatelně zeslábnou, a bude tudíž stačit držet sazby někde kolem 3 %. Což je cca horní hranice, či něco nad horní hranicí většinou udávaných odhadů neutrálních sazeb. To by tedy znamenalo, že monetární politika (minimálně na své kvalitativní úrovni) by byla mírně utaženě-neutrální.

Ona očekávání jsou čtena z dluhopisových trhů. Jak jsem tu ale nedávno poukazoval v několika článcích, valuační násobky akcií sice výrazně klesly z předchozích extrémů, ale historicky se nepohybují na nijak nízkých úrovních. To v době, kdy se ekonomika nachází v ne zrovna výhodné kombinaci utlumeného růstu a neutlumené inflace. Jinak řečeno, akcie jsou naceněny na stále dost dobrý výhled na rovině růst/požadovaná návratnost**.

Odečíst konkrétně očekávanou inflaci, či budoucí očekávání sazeb z násobků akcií přímo nejde (jen nepřímo s řadou předpokladů). Ale je celkem zřejmé, že ani akciové trhy se na této rovině nekloní k žádné skepsi. Přitom například podle AAII průzkumu je nyní v medvědí náladě asi 40 % investorů, v býčí asi 28 %. Historické průměry jsou přitom 30 % a 38 % (zbytek je v neutrálu). Což se mi zdá být trochu v rozporu s tím, kde se trhy obchodují. Že by investoři jednali v nesouladu se svými (deklarovanými) pocity?

*Zajímavá by mohla být úvaha o tom, zda (již) jde o efekt monetárního utahování. Na jednu stranu se ne náhodou hovoří o jeho zpožděném dopadu na ekonomiku. Na stranu druhou tu máme již nějaký čas pokles cen akcií a celkové utažení finančních podmínek, což může zapůsobit relativně rychle jak na spotřebitele, tak na chování firemního sektoru.

**Jak jsem poukazoval minulý týden, ani firemní chování u odkupů nezavání skepsí, naopak se míří k rekordním objemům.