Evropská centrální banka přikročí ve čtvrtek k dalšímu razantnímu zvýšení úrokových sazeb. Prakticky jisté je v pořadí druhé zvýšení o tři čtvrtě procentního bodu, což by dostalo depozitní sazbu na 1,5 procenta a základní sazbu pro hlavní refinanční operace na 2 procenta. Otázkou je, kde se centrální banka nakonec zastaví.

ECB v září v rámci boje proti inflaci zvýšila svou základní úrokovou sazbu o rekordních 0,75 procentního bodu na 1,25 procenta. Ekonomika eurozóny ale mezitím začala churavět. Aktivita v podnikatelském sektoru eurozóny za říjen podle předběžných údajů klesala nejrychlejším tempem za poslední téměř dva roky. Podle organizace S&P Global, který výsledky pravidelného průzkumu zveřejnila v pondělí, by to v aktuálním čtvrtletí odpovídalo hospodářské kontrakci o 0,2 procenta.

MMF předpokládá, že tuto zimu bude v recesi více než poloviny z 19 členských států měnové unie. Utažená měnová politika bude podle něj přitom zřejmě muset přetrvávat i příští rok. Rychlá inflace a skomírající hospodářský růst jsou přitom podle MMF "jedovatý koktejl". Podle zářijové předpovědi ECB letos průměrná roční míra inflace v eurozóně dosáhne 8,1 procenta.

Banka zahájila zvyšování úrokových sazeb v červenci, kdy její základní úrok stoupl na 0,50 procenta z rekordního minima nula procent, na kterém se držel od roku 2016. “ECB se zvyšováním sazeb začala trestuhodně pozdě, takže se dostala do situace, kdy musí pokračovat v jejich zvyšování i na prahu recese,” napsali v Týdenním výhledu analytici Patria Finance. Krátkodobě by podle nich investorům jistě vyhovovalo, kdyby banka zvolila mírnější postup. Naopak tvrdé protiinflační směřování, případně opepřené budoucím kvantitativním utahováním, by na akcie i dluhopisy dolehlo. “Podle nás trhy nyní vnímají jako větší problém, že centrální banky to s utahováním přeženou, než že inflaci nezvládnou zkrotit,” domnívají se také analytici Patrie.

TýdenníVýhled : Politické zprávy z #Čína #trhy vnímají jako riziko - https://t.co/JMqJVZTIO7 pic.twitter.com/JdGSZRum7h

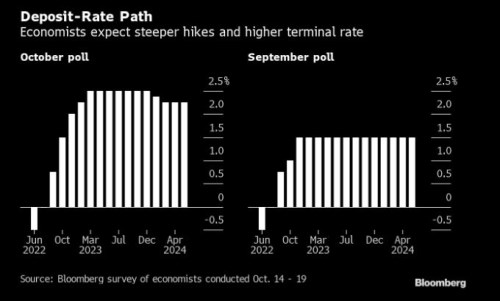

Peněžní trhy nyní předpokládají, že výpůjční náklady vyrostou v roce 2023 nad 3 procenta, a podle Bloomberg Economics ECB ukončí svůj cyklus zpřísňování měnové politiky příští rok v únoru. Za předpokladu zachování finanční stability by se pak s odbouráváním nabobtnalé bilance mohlo začít v březnu.

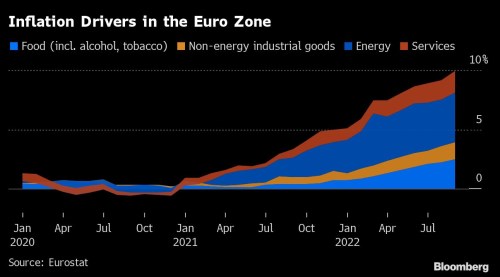

Inflace se v eurozóně v září pohybovala těsně pod 10 procenty, což je pětinásobek jejího dvouprocentního inflačního cíle. Podle analytiků Bloombergu budou

sazby vrcholit v březnu na úrovni 2,5 procenta v případě depozitní

sazby.

Co pohádní inflaci v eurozóně:

Dvoudenní zasedání Rady guvernérů by ve čtvrtek mohlo přinést také tvrdší podmínky pro ultralevné dlouhodobé úvěry poskytované bankám v eurozóně (TLTRO). Ty pocházejí ještě z krizové éry, kdy měly podpořit úvěrování, podmínky jsou teď už ale moc velkorysé. Skupina bank v zemích s eurem ale již ECB varovala před „vážnými negativními důsledky“, které by případná razantní změna v tomto programu podle nich mohla přinést, a také před „velkým“ právním rizikem. Podle ECB je ale případná změna z právního hlediska proveditelná.

Kvantitativní uvolňování, tedy proces, ve kterém by se ECB zbavovala dluhopisů za skoro pět bilionů EUR, které se jí hlavně během nedávné krize podařilo nashromáždit, by také mohlo být předmětem diskuze. Žádný konkrétní krok se ale nečeká.

Ekonomové oslovení tento měsíc Bloombergem předpokládají, že ECB bude sazby zvedat rychleji a finální hladina bude vyšší, než jak očekávali v září.

Zdroj: Bloomberg, ČTK, Patria.cz