Akciový trh se od vývoje v celé ekonomice může odtrhnout z více důvodů, jedním z nich jsou zisky obchodovaných firem. Jak do sebe nyní (ne)zapadá výhled na vývoj v celé ekonomice, historický trend růstu zisků a jejich cyklický vývoj?

1. Růst zisků a růst ekonomiky: Graf od ukazuje dlouhodobý vývoj čtvrtletních zisků na akcii v indexu SPX. Vidíme ziskové boomy a recese a hlavně dlouhodobý trend, který na data poměrně slušně sedí. Ten ukazuje ve vztahu k současnému dění na trhu dvě podstatné věci: Za prvé, zisky jsou nyní docela dost nad tímto trendem. A za druhé, dlouhodobý růst zisků na akcii dosahuje 6,5 %.

Zdroj: Twitter

Pokud se tedy historie bude rýmovat, zisky se vrátí (klesnou) zpět na trend (či přestřelí pod něj) - trend, který třeba po řadu let po finanční krizi kopírovaly pozoruhodně přesně. Já se dnes ale chci spíše věnovat onomu číslu 6,5 %. Nominální růst americké ekonomiky od roku 1948 podle CEIC dosahoval v průměru něco málo přes 6,1 %. A pokud by se potenciál reálného produktu amerického hospodářství do budoucna pohyboval kolem 2 % a inflace se také dlouhodobě dostala k 2 %, jsme na nominálním růstu jen kolem 4 %.

2. Růst, výnosy a valuace: Občas tu prezentuji jednoduché valuační kalkulace, učiňme tak i nyní s tím nejjednodušším valuačním měřítkem, kterým jsou dividendové výnosy. Pokud by ekonomika rostla o 4 % a výnosy desetiletých vládních dluhopisů byly na stejné úrovni (4 % - viz některé z mých předchozích úvah), férový dividendový výnos na US akciích by se s rizikovými prémiemi na 5,5 % pohyboval na 3 %. Tedy v případě, že by zisky trendově rostly dál o 6,5 %. Konkrétně se férový dividendový výnos rovná rozdílu mezi požadovanou návratností (4 % + 5,5 %) a růstem zisků (6,5 %). Zde tedy šlo o scénář s celkem masivním odtržením zisků a následně akcií od celé ekonomiky*.

V takovém případě by ale se tedy dlouhodobě rozevírala mezera mezi zisky a celou ekonomikou. Jinak řečeno, rostl by podíl zisků (obchodovaných firem) na celém nominálním produktu. Jednak to matematicky nejde do nekonečna a také ani ekonomicky. Zvláště poté, co zisky již relativně dlouhou dobu svůj podíl na příjmech zvyšují. Jak jsem tu psal nedávno, pokud by zisky rostly stejně jako ekonomika (4 %), férový dividendový výnos by byl na 5 % (4 % + 5,5 % - 4 %).

Dividendový výnosy indexu SPX se nyní pohybuje kolem 2 %. Je tedy ještě nižší než v prvním z uvedených případů (a ten ani nezahrnuje to, že před 6,5 % dlouhodobým růstem by se zisky nejdříve vrátily zpět na trend). Poměr cen a dividend (obrácený výnos) v onom prvním případě dosahuje 33, nyní dosahuje 50. V uvedeném nastavení by byl férový pouze, pokud by zisky a dividendy nerostly o 6,5 %, ale až o 7,5 %.

Nejde mi o to dokazovat, že akcie jsou (stále) předražené. Nemusí být – výnosy dluhopisů se mohou opět dlouhodobě dostat pod nominální růst, ten může být tažen nahoru technologickým boomem (a být na reálné úrovni vyšší, než ona 2 %), podíl zisků na příjmech se může dál zvyšovat. Fundamentálně založenému investorovi snad ale výše uvedené ukáže pár základních vazeb a to, co je tak asi nyní zabudováno v cenách akcií. nebo možná spíš to, co tam zabudováno není.

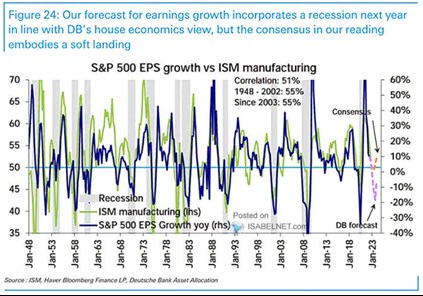

3. Zisky a cyklus: Pro ty, kterým delší výhled a kolem něj se točící fundamentální úvahy nic neříkají, pak mám následující graf. Ukazuje růst zisků a vývoj ISM ve výrobním sektoru. Spolu s dalším vývojem zisků podle konsenzu a podle DB. Její scénář by mimochodem „pomohl“ onomu opětovnému přiblížení se na trend o kterém jsme hovořili v souvislosti s grafem prvním:

Zdroj: Twitter

*Na úrovni cen pak odtržení akcií od ekonomiky může zajisti i to, pokud se výnosy dluhopisů dostanou nad, či pod nominální růst ekonomiky. Druhou verzi tohoto případu jsme viděli po řadu let po finanční krizi.