Fed má na rozdíl od řady dalších centrálních bank duální mandát. Měl by se tak starat nejen o cenovou stabilitu, ale i nezaměstnanost. Ta se nyní drží stále velmi nízko, ale z hlediska inflačních tlaků možná příliš nízko. Což ukazuje, že s explicitním duálním mandátem to není vždy jednoduché. Jak si přitom Fed ve své dualitě vedl v minulosti a co by to mohlo znamenat pro další vývoj a hladké přistání?

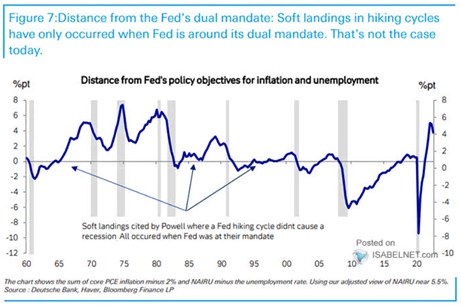

Deutsche Bank v následujícím grafu ukazuje vzdálenost Fedu od pomyslného duálního cíle. Pokud je tato vzdálenost nulová, v ideálním případě to znamená, že skutečná inflace se v té době rovnala 2 % a nezaměstnanost byla na úrovni takzvané NAIRU. Tedy na nejnižší úrovni, která ještě nezvedá inflační tlaky. NAIRU přitom DB odhaduje na 5,5 %, což je kapitola sama o sobě (včetně neměnnosti tohoto odhadu/předpokladu za posledních 60 let).

Na nulovou vzdálenost od duálního cíle se ale v grafu dostaneme matematicky i v případě, že inflace a nezaměstnanost přestřelují opačným směrem. Pokud by inflace byla například 3 %, tak v grafu by toto přestřelení eliminovala nezaměstnanost ve výši 6,5 %. Tato kombinace by přitom byla spíše relevantní pro negativní nabídkové šoky, ne ty poptávkové. Tím chci hlavně poukázat na to, že jednoduché pohledy a „ideály“ mohou mít i své slabší stránky (podobně, jako třeba u takzvaného pravidla dvaceti). A nyní se už podívejme na to, jak si Fed historicky vedl:

Zdroj: Twitter

DB s grafem operuje zřejmě zejména proto, že současný šéf Fedu Jay Powell připomněl období, kdy se centrální bance povedlo dosáhnout hladkého přistání. Tedy šlápnutí na monetární brzdu bez toho, aby se ekonomika ponořila do recese. To je samozřejmě intenzivně probírané téma i během současného brzděni. A DB poukazuje na to, že v minulosti se takové přistání povedlo právě v době, kdy byl Fed blízko svého duálního cíle (ve výše popsané definici).

Pozorovaný jev dává intuitivní smysl už proto, že blízkost cíli, respektive oběma cílům, znamená, že Fed se nemusí pouštět do velkých akcí. Pointa grafu je pak i v tom, že nyní je americká centrální banka duálními cíli docela dost vzdálena. Inflace (jádrová PCE) je totiž znatelně nad cílem a nezaměstnanost zase znatelně pod zmíněným odhadem NAIRU. Implikace v logice grafu celkem jasná. Ale zase bych jí nepřeceňoval. Už proto, že hranice mezi měkkým a tvrdým přistáním není jasná.

Namísto rozboru možného „tentokrát jinak“ bych pak na závěr poukázal na to, že graf hezky popisuje období takzvaného Velkého uklidnění. Jeho začátek můžeme dát někam do první poloviny osmdesátých let. A konec? Graf by asi nabízel finanční krizi, protože po ní se křivka posunula na řadu let znatelně dolů (zejména kvůli nezaměstnanosti).