Pro predikce dlouhodobého vývoje na akciovém trhu může alespoň na základě historických zkušeností relativně dobře fungovat jednoduchý poměr současných cen a zisků na akcii (PE). Pro odhad „správného“ PE může na základě historických zkušeností zase relativně dobře fungovat výše reálných sazeb. Co říká nyní?

Následující graf jsem tu již ukazoval, srovnává zmíněné PE s reálnými sazbami. A jeho aktualizovaná verze stále prezentuje celkem mohutnou mezeru mezi oběma proměnnými. Předtím měly přitom po řadu let tendenci držet se poměrně těsně u sebe, případně se k sobě vracet po období odloučení. Nyní tuto tendenci nejeví. Reálné sazby (počítané z inflačních očekávání) již pár měsíců nemají trend a valuace po předchozí korekci opět míří nahoru:

Zdroj: Twitter

PE je z fundamentálního hlediska dáno požadovanou návratností (bezrizikové sazby plus rizikové prémie) a očekávaným růstem zisků obchodovaných firem. Z tohoto pohledu může být překvapivé spíše to, jak blízko se držely (reálné) sazby a PE. Tedy jak velkou roli měla jen jedna z výše zmíněných tří proměnných (i když v reálné formě, které může z části odrážet i růstová očekávání).

Každopádně zmíněná mezera na konci křivek ukazuje, že se oproti minulosti výrazně zlepšila růstová očekávání a/nebo klesly rizikové prémie (nebo akcie čekají rychlý pokles reálných sazeb). Obojí v době, kdy inflace ještě ani zdaleka neklesla k cíli. Čtenář si také může vybavit jeden z mých nedávných článků, kde jsem ukazoval odhady „rizikové prémie“ od . Její vývoj, odrážející ve skutečnosti i růstová očekávání, hovoří stejnou řečí, jako výše uvedený graf. A z něj také mimochodem vidíme, že PE je nyní dost vysoko samo o sobě, zejména pokud dáme stranou rok 2021.

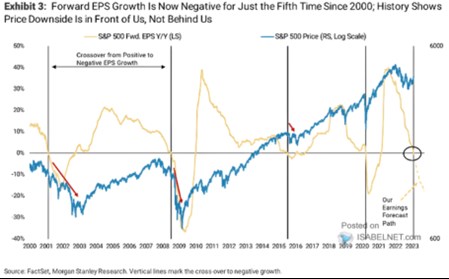

V komentáři k dnešnímu druhému grafu píše o negativním růstu očekávaných zisků na akcii a o tom, že „podle historie je pokles cen před námi, ne za námi“. Tento posun do negativních růstových čísel totiž v minulosti předcházel korekce. K nim by trh mohl být náchylnější i proto, že valuace nejsou nijak nízko z historického hlediska a ani relativně k sazbám – u obojího viz výše uvedené.

Zdroj: Twitter