Gerry Fowler z evropské divize UBS se domnívá, že kvůli valuacím by si evropské trhy měly vést lépe než ty americké. Současnou rally ale přece jen trochu uspěchaly. Strategička společnosti Principal Asset Management Seema Shah zase poukazuje na velmi nízké valuace britských akcií, které by tak měly být atraktivní zejména pro dlouhodobější investory. se věnuje relativní návratnosti cyklických titulů a toku kapitálu na hlavní světové trhy.

Atraktivita britských akcií: Strategička společnosti Principal Asset Management Seema Shah hovořila na CNBC o tom, že britská ekonomika by si podle očekávání měla letos vést nejhůře ze zemí G7. „Měla by spadnout do recese a zůstat tam“, řekla expertka, podle které ale pro britské akcie hovoří velmi nízké valuace. To znamená i dividendové výnosy, které patří k nejvyšším na celém světě. Pro britský trh pak může hovořit i slabý měnový kurz, protože v této zemi se obchoduje řada společností, kterým slabá libra pomáhá.

Shah se domnívá, že evropské ekonomice jako celku pomůže otevírání čínské ekonomiky. Zdejší akcie by pak kvůli svým nízkým valuacím mohly být zajímavé zejména pro dlouhodobé investory, což naopak nemusí platit o amerických trzích. Na nich může sice ještě nějaký čas pokračovat rally, protože se blíží konec cyklu zvedání sazeb a zároveň neexistují jasnější známky recese. Monetární politika ale podle expertky zůstane letos v restrikci a je otázka, co by americké trhy mělo táhnout ještě výrazně výše. „V určitém bodě by tak akcie v USA mohly otočit směrem dolů a otestovat minima z října minulého roku“.

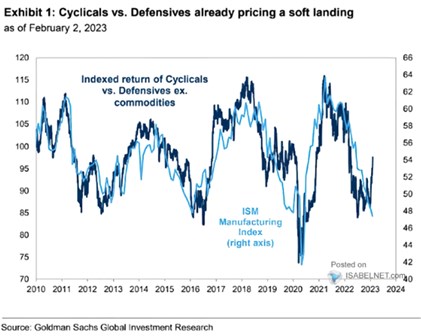

Cyklické akcie mažou ztráty: k následujícímu grafu píše, že relativní výkony cyklických a defenzivních akcií již v sobě odráží hladké přistání americké ekonomiky. Obrázek porovnává tuto relativní návratnost s ISM ve výrobním sektoru. Tento index stále míří směrem dolů, nicméně cyklické akcie již smazaly část ztrát, které k defenzivě připsaly od roku 2021:

Evropské akcie s větším potenciálem: Na jedné straně jsou tu pozitivní zprávy z ekonomiky, což se týká zejména Evropy. To se promítá do zisků obchodovaných firem a jde o jednoznačný býčí faktor. Na straně druhé stojí centrální banky, které se cíleně snaží o určité ochlazení poptávky a ekonomické aktivity tak, aby polevily inflační tlaky. Pro Bloomberg to řekl Gerry Fowler z evropské divize UBS. Rally, která se dostavila na evropské trhy, je pak podle něj příliš uspěchaná a trhy předběhly dobu.

Před třemi měsíci byly evropské trhy podle experta na dolní hranici fundamentálních hodnot. Pak ale přišlo pár dobrých zpráv, včetně těch o možném pomalejším zvedání sazeb a otevírání čínské ekonomiky. To stačilo, aby evropské akcie prorazily střední hodnoty férových odhadů a dostaly se do druhého extrému, tedy k jejich horní hranici. Přesněji řečeno k „trochu příliš vysoké důvěře“ v pozitivní vývoj na straně zisků a valuací.

Investoři podle experta možná nevěnují dostatečnou pozornost ochlazování poptávky v americké ekonomice. A tomu, že sazby v Evropě mohou nyní růst rychleji, než v USA. Fowler odhaduje, že euro bude dál posilovat a pokud se kurz k dolaru dostane na 1,15 – 1,2, vrátí se korelace mezi eurem a evropskými akciemi zpět ke starému vzorci. Tedy k tomu, že sílící euro se obvykle pojí se slabším akciovým trhem, protože kurz doléhá na ziskovost obchodovaných firem.

Fowler si také myslí, že zisky obchodovaných firem v USA i v Evropě by letos mohly klesnout o 10 – 15 %. Na této straně by tedy vývoj na obou trzích mohl být podobný, ale něco jiného jsou valuace. Evropa si totiž již prošla obdobím výraznějšího poklesu valuací, americké akcie jsou stále dražší. Lepší výkony evropských akcií tak z tohoto pohledu dávají smysl. Nicméně v polovině letošního roku může americká centrální banka začít se snižováním sazeb. V té době už by také valuace amerických akcií měly být níže a obojí podle experta povede k prudšímu růstu cen na amerických akciových trzích.

Ohledně sektorů expert sdělil, že podle něj se nedostaví silné hospodářské oživení, protože na to by bylo třeba ekonomické stimulace. Ale monetární politika se letos bude pohybovat stále v restriktivní oblasti. UBS tedy pro letošní rok preferuje cyklické sektory, ale pouze ty, kterým se vede dobře na samém počátku cyklu. Měly by to být banky, polovodiče, či retail.

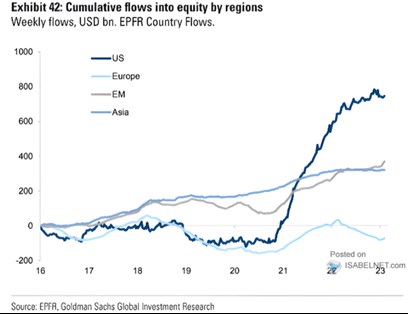

Graf ukazuje kumulativní vývoj toku kapitálu na jednotlivé akciové trhy ve světě.

Zdroj: Twitter

Zájem o americké akcie se prudce zvedl na konci roku 2020, tok kapitálu do Evropy začal klesat na počátku roku 2022, obrat směrem nahoru nastal v posledních týdnech podobně, jako tomu je u rozvíjejících se trhů.