Akciové trhy v USA podle některých názorů osekávají svůj optimismus týkající se dalšího vývoje sazeb. Tj., přestávají počítat s kombinací „žádné velké zpomalení/sazby ještě letos dolů“. O míře obratu v čekávání by se docela dalo diskutovat - pokles PE indexu SPX z 18 na 17,6 není žádná revoluce. Jak to ale vlastně vypadá se sazbami v Evropě?

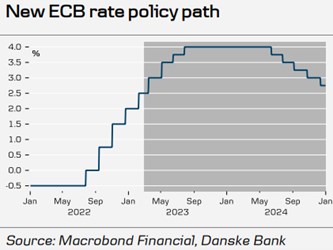

Následující graf ukazuje predikce sazeb v eurozóně od Danske Bank. V létě by podle nich měl cyklus zvedání sazeb skončit, a to na 4 %. Ke změně by pak nemělo dojít zhruba rok a potom by ECB měla sazby opět začít snižovat:

Třeba je ve svých predikcích umírněnější - čeká růst sazeb na 3,5 %. A v USA na 5,5 %, tedy o 2 procentní body výše. Další vývoj sazeb bude přitom samozřejmě záležet na inflaci a ekonomické aktivitě. Danske v komentáři ke svým predikcím uvádí, že k onomu poklesu v polovině roku 2024 by nemělo dojít kvůli tomu, že by se eurozóna dostala do recese. Jde „jen“ o to, aby monetární politika nepřešla kvůli klesající inflaci do větší restrikce. O co jde?

Pokud by ECB držela sazby na 4 % a inflace výrazně klesala, reálné sazby by na základě této kombinace rostly. Z tohoto pohledu by tedy docházelo k pasivnímu utahování monetární politiky. Pokud by jej ECB nechtěla připustit, měla by nominální sazby snižovat tak, aby ty reálné zůstávaly cca konstantní. Stejný efekt jen v opačném směru by samozřejmě fungoval, pokud by sazby byly konstantní a inflace rostla – reálné sazby by se snižovaly a monetární politika by byla pasivně uvolňována.

Stejné uvažování lze aplikovat na koncept neutrálních sazeb. Tedy sazeb, které by ekonomiku neměly ani stimulovat, ani brzdit. S jejich odhady je to složitější, můžeme rozlišovat dlouhodobě neutrální sazby a sazby neutrální v danou chvíli. Od odhadů těch druhých se nyní v podstatě upustilo, protože míra nejistoty je tu extrémní. Ale v principu můžeme říci, že čím větší útlum ekonomiky, o to nižší „cyklické“ neutrální sazby. Jak potom vypadá ono pasivní utahování, či uvolňování?

Dejme například tomu, že na počátku se nachází neutrální sazby na 2 % a centrální banka má své sazby také na 2 %. Exogenní útlum ekonomiky pak posune neutrální sazby na 1 %. Pokud centrální banka své sazby nechá na 2 %, monetární politika je pasivně utažená. Což v době útlumu nepotěší. A naopak – boom může neutrální sazby zvedat a pokud centrální banka nechá své sazby beze změny, může docházet k pasivnímu uvolnění politiky. Což také nemusí být ono.

Výše uvedené v jádru ukazuje, že posuzovat monetární restrikci, či uvolněnost jen podle toho, kam jdou sazby, či podle toho, že byly restriktivní/uvolněné před časem, může být zavádějící. A to nemluvím o tom, že sazby samy o sobě mohou hrát druhotnou roli. Minimálně v USA totiž zřejmě rozhodují spíše celkové finanční podmínky. A ty jsou zde také soustavně sledovány.

V případě eurozóny narazíme na pár pokusů, analýz a návrhů indexu finančních podmínek. Ale pokud vím, nic srovnatelného třeba s indexem od v USA tu není. Samozřejmě, že evropský finanční systém se od toho amerického hodně liší. A to způsobem, který by konstrukci indexu spíše komplikoval (podobné je to u nás). I tak je ale pro mě při obrovském objemu ekonomického výzkumu a analýz docela zajímavé, že tomuto evidentnímu tématu není věnována zase taková pozornost.