Warren Buffett a asi nejen on hovoří o tom, že pokud někdo koupí akcie, měl by na delší dobu zapomenout, že se obchodují. Mluví tím samozřejmě k dlouhodobým investorům, kteří by si uvedeným postupem ušetřili čas a energii. Protože by se nevěnovali neustálým vlnám spekulací o tom, či onom. A píšu to jako úvod ke spekulacím, kdy se dostaví (nebo dostavilo) dno na americkém akciovém trhu.

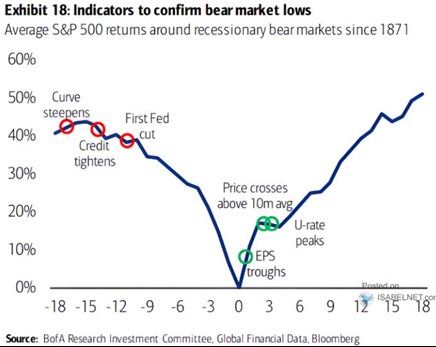

Bank of America v následujícím grafu ukazuje to, co bychom mohli nazvat anatomií medvědího dna. Jde totiž o popis událostí a jevů, ke kterým kolem něj dochází. Podle grafu dochází v průměru k tomu, že téměř rok a půl před nejnižším bodem na akciovém trhu proběhne napřímení výnosové křivky (z předchozí inverze). Více než rok před dnem probíhá utahování podmínek na úvěrovém trhu. A necelý rok před dnem nula Fed poprvé sníží sazby.

Zdroj: Twitter

Vezměme si nyní ony tři vedoucí indikátory ve vztahu k současnosti:

1 . Výnosová křivka je stále v inverzi – výnosy desetiletých dluhopisů se nachází znatelně nad výnosy dluhopisů kratších. Kdyby se teoreticky křivka zítra překlopila do svého běžnějšího sklonu a rýmy historie popsané grafem by byly pevné, dno na trhu přijde někdy na podzim příštího roku.

2 . Například podle prezidentky Federal Reserve Bank of Cleveland Loretty Mester probíhá utahování podmínek na úvěrových trzích již nějakou dobu, tenze v bankovním systému tento proces jen posílily. Zde je tedy dost otázkou, co brát za výchozí bod. Pokud bychom se řídili třeba indexem finančních podmínek (mnohem širší indikátor, než podmínky na úvěrových trzích), tak jejich opětovné utahování začalo na počátku února. Plus cca 13 měsíců implikovaných grafem by na dno medvědího trhu pasovalo asi tak květen příštího roku.

3 . K prvnímu snížení sazeb Fedem ještě nedošlo a odhad jeho načasování je sám o sobě populární zábavou finančních expertů všeho druhu. Jak známo, docela se tu liší pohled trhů a samotného Fedu. Ten stále indikuje „výš a po delší dobu“, trhy hovoří o „níž a to ještě letos“. Obecnější úvaha odvozená z grafu je přitom opět jednoduchá. Pokud by Fed snížil sazby již v červnu, podle obrázku by „standardní“ medvědí dno přišlo za necelý rok poté. Tedy jsme opět někde u května příštího roku. K tomu viz můj nedávný článek o tom, jak se akcie chovají po prvním snížení sazeb v závislosti chování inflace.

4 . V grafu je také vyznačeno dno na straně zisků obchodovaných firem, které by mělo přicházet tak měsíc po dnu cen akcií. Docela mě překvapuje, že by zde zdržení obratu zisků bylo tak malé. Každopádně standardní cyklus na akciovém trhu probíhá tak, že směr nejdříve mění valuace (poměry cen a zisků), pak se stejným směrem otáčí zisky. Takže před dnem cenovým by mohly nahoru už otočit valuace, se zpožděním zase zisky.

Zde je současná situace interpretačně složitější v tom, že valuace minulý rok silně korigovaly, ovšem z předtím extrémně vysokých hodnot. Rozhodně tak nejsou na úrovních pozorovaných během dřívějších náročnějších období na trhu, naopak. Ale posledních pár měsíců mají tendenci růst. U PE z hodnot něco nad 16 k současným úrovním kolem 18. Ale řada indikátorů zároveň ukazuje na přicházející ziskovou korekci.