Při pohledu na vývoj během posledních 170 let vidíme v USA celkem jasné přepnutí mezi dvěma ekonomickými a fiskálními režimy. V tom druhém by se navzdory intuici (a nejen jí) skoro zdálo, že deficity a dluhy jsou podmínkou prosperity. Není tomu tak.

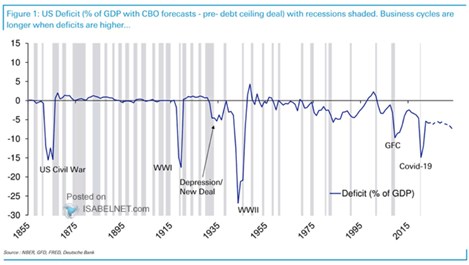

Pokud si v následujícím grafu všimneme nejdříve šedo-bílých polí, může nás zaujmout, jak s časem výrazně ubývá první barvy a přibývá bílé. Tedy pokles četnosti a délky trvání recesí a prodlužování období, kdy americká ekonomika roste. Zhruba od osmdesátých let se tomu říkalo Velké uklidnění, protože se celkově zklidnila makroekonomická situace, včetně inflace a nezaměstnanosti:

Zdroj: Twitter

Finanční krize byla prvním velkým náznakem toho, že období Velkého uklidnění mohlo skončit, za druhý můžeme považovat současné období vysoké inflace a řady poměrně nestandardních jevů v ekonomice. Za jednu z příčin náběhu na Velké uklidnění bývá přitom považována monetární politika. Tedy její postupné dolaďování a učení se. Zejména ve světle posledních let lze samozřejmě na monetární politice najít řadu nedostatků, ozývají se hlasy volající po úplné revoluci, polorevoluci, či alespoň čtvrtrevoluci.

Monetární politice se tu věnuji poměrně často, dnes jí dáme stranou, protože graf se ale zaměřuje hlavně na příběh fiskální. Ten v USA v posledních týdnech nabral na „popularitě“ kvůli dalšímu kolu jednání o dluhovém limitu. Ale o věcech fiskálních se dost hovoří i jinde, včetně naší země. Graf přitom ukazuje, že vývoj je přesně opačný, než by „učebnicově“ měl být. Proč?

Můj zjednodušený pohled je následující: Za prvé, vláda/stát v rámci svého rozpočtu přerozděluje a poskytuje služby. Pokud jsou výdaje v této oblasti 100, mělo by na ně být vybíráno na daních 100. Nebo to lze formulovat obráceně – pokud jsme schopni/ochotni dát na daních 100, výdaje v této oblasti mohou dosahovat jen 100. Říkejme tomu strukturální část, u které není důvod pro dosahování systematických deficitů, ale ani přebytků.

Za druhé, stát se také může pustit do vyrovnávání cyklu – může se pokusit vyrovnat cyklický propad poptávky soukromého sektoru vyššími „cyklickými“ výdaji (rozpočtovými deficity). A nadměrnou poptávku zvyšující riziko přehřátí ekonomiky zase může stát chladit snížením svých cyklických výdajů (rozpočtovými přebytky). Dá se samozřejmě dlouze diskutovat o tom, zda by stát měl něco takového vůbec provádět, popřípadě jak*. Na teoretické úrovni se ale moc nedá diskutovat o tom, zda by stát měl systematicky dělat opak – podporovat ekonomiku během boomu a brzdit jí během recesí.

V grafu vidíme, že během dlouhého období vysoké četnosti recesí byly americké rozpočty spíše vyrovnané. S náběhem na Velké uklidnění a delší období boomu se deficity prohlubují. Vidíme tak pravý opak toho, co bylo popsáno výše – boomy by měly vést ke konsolidaci rozpočtů. Deutsche v grafu píše, že „ekonomické cykly jsou delší, když jsou deficity vyšší“. To by mohlo implikovat, že deficity jsou jakousi cenou za boom, respektive delší období stabilního růstu. Jsou jejich „podmínkou“.

Hodně zajímavé ale může být z hlediska druhého režimu výjimečné období snižování deficitů po roce 1995. Nám pak toto období (a samozřejmě nejen historie) jasně ukazuje, že to jde. Tedy že deficity nejsou podmínkou prosperity. Krátký citát na závěr: „Deficit se snížil a já za to připisuji velkou zásluhu Clintonově administrativě a samotnému prezidentu Clintonovi. [On] s tím něco udělal a udělal to rychle. Myslím, že už nyní vidíme určité přínosy.“ Paul Volcker, šéf Fedu 1979-1987, v roce 1994.

*Dodatků k výše uvedenému může být mnoho, vyberu jen jeden: Ono rozdělení na strukturální část rozpočtu a hospodaření státu a na část cyklickou ukazuje, kdy a jak má smysl používat přirovnání, že stát by měl hospodařit jako domácnost. Na oné strukturální rovině ano – jeho výdaje by dlouhodobě měly odpovídat příjmům, stát by si neměl žít nad poměry. Na oné rovině cyklické (pokud se k ní uchýlí)by se ale měl chovat opačně, než domácnosti – během recese stimulovat, během boomu brzdit.