Sazby v USA možná ještě nedosáhly svého vrcholu, jak jsem ale poukazoval nedávno, finanční podmínky se již nějaký čas znatelně uvolňují. Za jejich určitou obdobu můžeme v Číně považovat tzv. úvěrový impuls. Ten byl přitom v minulosti docela významný indikátorem, neřkuli tahounem pro řadu globálních ekonomických a finančních jevů. Co se v této oblasti děje nyní?

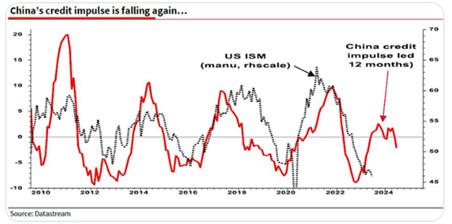

Podle některých studií finanční podmínky v USA hrají větší roli, než sazby. Přesto jim není věnována ani zdaleka taková pozornost, jako sazbám. Podobné to je s oním uvěrovým impulsem UI, který se ale může vedle domácí ekonomické půdy znatelně promítat třeba do kurzu dolaru, či výnosů amerických vládních dluhopisů. SocGen v následujícím grafu porovnává průběh tohoto impulsu s americkým ISM ve výrobním sektoru:

Zdroj: Twitter

Čínský UI má znatelnou tendenci předbíhat americkou aktivitu ve výrobním sektoru. Vazba je to docela intuitivní a drží i nyní, když výrobní sektor prochází znatelným útlumem. Ten by se díky UI měl zase začít zvedat. Ale z grafu také vidíme, že současný UI cyklus nedosáhl ani zdaleka takového vrcholu, jako ty předchozí. A nyní opět míří směrem dolů.

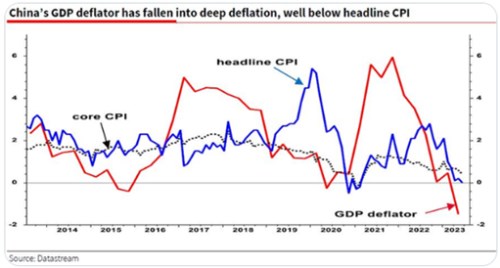

Vývoj UI se bezesporu promítá i do čínské domácí ekonomiky, včetně inflace. Čína je dokonce nyní snad jedinou velikostí významnější ekonomikou, kde se inflace pohybuje na velmi nízkých úrovních a deflátor je dokonce ve znatelné deflaci:

Zdroj: Twitter

Čína tak nyní popsaným způsobem spíše tlumí globální ekonomickou aktivitu a také inflační tlaky. V současném kontextu jde ve vyspělých ekonomikách zjednodušeně řečeno stále spíše o to druhé (ale jde o spojené nádoby). Při všem ostatním konstantním by to tedy také znamenalo nižší nutnost zvyšovat sazby, respektive utahovat monetární politiku. Hovoří se přitom o zklamání, které Čína přináší těm, kteří na počátku roku věřili v její „otevírací“ oživení. Podobné mince ale mívají dvě strany.