Čínské akcie se alespoň prozatím neodráží od svého valuačního dna, naopak hledají nové. To americké trhy vykazují opačnou tendenci, i když historicky byly už i výš. K tomu pohled na valuace indexu se stejnými vahami – jak je na tom PE pokud dáme a spol. na úroveň mnohem menších firem?

1 . Čínské valuace rekordně nízko: True Insight v následujícím grafu ukazuje vývoj valuací na čínském akciovém trhu (relativně ke zbytku světa). Po roce 2008 se Čína přesunula z oblasti valuačních prémií do valuačního diskontu. Ten se začal prohlubovat v roce 2011 a v roce 2014 už se čínské trhy obchodovaly jen na cca 60 % valuací světových trhů. Pas si trochu polepšily, ale graf poukazuje zejména na to, že nyní jsou čínské akcie na rekordním diskontu:

Zdroj: X

Desetileté vládní dluhopisy nyní v Číně vynáší asi 2,5 %, což je výrazně méně, než v USA. Samo o sobě by to implikovalo, že čínské valuace by měly být vyšší, než ty americké. Jenže do valuací promlouvají ještě rizikové prémie a očekávaný růst zisků a cash flow obchodovaných firem. A dá, myslím, s rozumnou pravděpodobností říci, že obě tyto proměnné jdou už nějakou dobu v Číně proti efektu nižších bezrizikových sazeb. Tj., rostoucí rizikové prémie a klesající očekávání valuace snižují.

Již řadu let se hovoří o tom, že Čína by měla přejít na nový ekonomický model, který mnohem méně stojí na investicích, realitách a průmyslu a opírá se více o služby a spotřebu domácností. Dá se to říci i tak, že Čína se pokouší překročit svou verzi tzv. pasti středních příjmů a na dosavadní úspěšnost tohoto pokusu existuje více názorů. Pohled trhu v podstatě vystihuje onen uvedený graf a za vyzdvihnutí asi stojí, že tu nehovoříme ani tak o cyklickém, jako strukturálním jevu. I když odseparovat obě úplně nejde, mimo jiné proto, že vyčerpanost starého ekonomického modelu se projevuje i na omezené schopnosti a chotě vyhlazovat cyklus ekonomickou politikou.

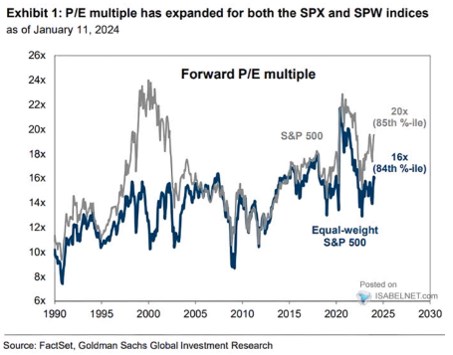

2 . Americké PE vysoko: Už nějaký čas jsem tu neukazoval poměry cen a zisků v USA. Jak ukazuje druhý graf, u indexu SPX se PE opět našponovává a hodnotami kolem 20 je vysoko nad nějakým historickým standardem (podotýkám, že valuace měřené na základě volného toku hotovosti neukazují takový extrém):

Zdroj: X

Modrá křivka v grafu ukazuje valuace indexu odvozeného ze stejných vah všech firem. V takovém indexu mají tedy společnosti jako , , či NVIDIA stejnou váhu, jako firmy mnohem menší (konkrétně 0,2 %). A jeho PE je znatelně méně, což ukazuje, jak velkou roli ve valuacích standardního indexu hrají společnosti velké. Nicméně, ani u indexu stejných vah nelze hovořit o nějaké valuační umírněnosti. Tedy pokud za bernou minci nebereme jen období po roce 2015.