O rizikových korporátních dluhopisech se v investičních diskusích zase tak často nehovoří. Dnes se na ně ale podíváme, prvotním impulsem jsou predikce jejich rizikových spreadů od . Úvahu pak lze do určité míry natáhnout směrem k akciím.

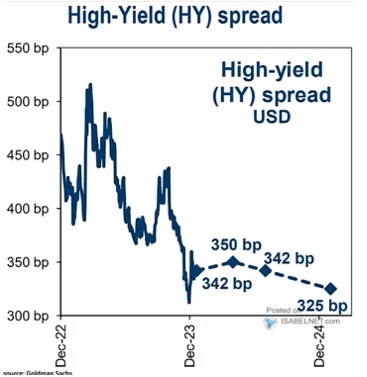

Goldman Sachs v následujícím grafu ukazuje vývoj rizikových prémií u tzv. junk dluhopisů. Tedy u korporátních obligací s nízkým ratingem a vysokým rizikem. Během posledního více než roku dosáhl rozdíl mezi těmito obligacemi a vládními dluhopisy svého maxima během prvního čtvrtletí a pak trendově klesal až na současných 3,4 %. přikládá své predikce, podle kterých by po přechodném a mírném zvýšení měly rizikové prémie ještě klesnout. Na konci letošního roku by se měly nacházet na 3,25 procentního bodu:

Zdroj: X

Rizikové prémie u dluhopisů by měly v principu odrážet vnímanou pravděpodobnost nesplácení ze strany firem a míru averze k takové události na straně investorů. U akcií také hovoříme o rizikových prémiích – dodatečné návratnosti, kterou investoři požadují nad výnosy vládních dluhopisů. U akcií je ale podstata rizika jiná, než u dluhopisů – nejde tu o nesplácení, ale o nenaplnění očekávání (a opět i míru averze k takovému scénáři). Na stranu druhou se oběma typy prémií silně prolíná hospodaření firem a nejde o úplně nesouvisející proměnné.

Co kdybych tedy chtěli porovnat prémie na rizikových dluhopisech a na akciích? Jejich výše je u dluhopisů pozorovatelná přímo – známe výnosy korporátního dluhopisu a dluhopisu vládního, prémie představuje rozdíl. U akcií tomu tak není – poměry cen k ziskům, či dividendám (tedy obrácené výnosy) nejsou dány jen bezrizikovými sazbami a rizikovými prémiemi, ale i očekávaným růstem dividend a zisků. Pokud tak například od obráceného PE (EP – ziskový výnos) odečteme výnosy vládních dluhopisů, nedostáváme navzdory tvrzení mnohých rizikové prémie. Jsou to prémie smíchané s růstovými očekáváními (nedávno jsem tu rozebíral více).

Následující graf jsem již ukazoval – jde o odhady rizikových prémií na akciích od . A dnes jej prezentuji právě proto, abychom jej porovnali s grafem prvním. Tedy abychom srovnali výši prémií na rizikových korporátních dluhopisech a na akciích:

Zdroj: X

Pokud tedy budeme věřit metodologii GS, tak na podzim minulého roku se prémie na amerických akciích pohybovaly kolem 3 %. Jak ukazuje první graf, na junk dluhopisech to tou dobou byly asi 3,5 %. U obou pak v roce 2023 docházelo k poklesu, což se dá vztáhnout k celkovému uklidňování makroekonomického prostředí. A v obou případech zřejmě i k tomu, že s blížícímu se koncem roku se zlepšoval i výhled na cyklický obrat v korporátních ziscích a celkovém hospodaření.

Akciové prémie byly za posledních více než dvacet let podle odhadů GS nejvýše na počátku roku 2020 (8 %), spready junk dluhopisů tou dobou dosahovaly asi 11 %. A v roce 2008 byly v jednu chvíli téměř dvojnásobné. Akcie přitom tehdy podle druhého grafu nesly prémii jen asi 7 %. Současná blízkost prémií by tak mohla mást – jindy se jejich velikost i výrazně lišila. Průměr u junk dluhopisů by ale na druhou stranu měl za posledních cca 25 let dosahovat 5,1 %. A třeba já u akcií na základě studií, které jsem viděl, používám 5,5 %. Kdybychom pak předpokládali, že (i) obě prémie se budou v následujícím roce dále blížit svým chováním a (ii) za relevantní jsme považovali predikce GS pro junk dluhopisy, dojdeme k závěru, že u akcií současné dost nízké prémie nahoru pravděpodobně nepůjdou.