V mých úvahách se většinou zaměřuji na akciový a ekonomický fundament, občas ale udělám výjimkou a bude tomu tak v odlehčenější verzi i dnes. V duchu onoho nadpisového „nedoporučujeme investovat podle znamení zvěrokruhu…“.

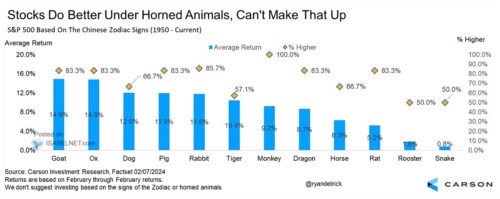

Následující graf od Carsonu ukazuje průměrnou návratnost amerických akcií v letech rozdělených podle znamení čínského zvěrokruhu. Carson k tomu dodává, že „akcie si vedou lépe u zvířat s rohy“. Zřejmě v narážce na západní zvyk hovořit o medvědím a býčím trhu. Z pohledu onoho čínského zvěrokruhu si akcie vedou nejlépe konkrétně v roce kozy a buvola, naopak zdaleka nejhůře na tom jsou v roce hada, kohouta a krysy.

Zdroj: X

V jednom extrému tak akcie podle grafu v průměru vydělávají téměř 15 %, v druhém pod 1 %. A to jsou vlastně čísla, která mě na grafu zaujala nejvíce. Teoreticky bychom totiž mohli spíše čekat, že mezi jednotlivými roky nebude v průměrné návratnosti existovat žádný velký rozdíl – ze statistického hlediska by to mělo být stejné, jako kdybychom roky rozdělili na sudé a liché.

Vysvětlení uvedených velkých rozdílu mě napadá dvojí. Buď je, nebo alespoň byl čínský zvěrokruh skutečně nějak funkčně propojen s návratností amerických akcií. Nebo tu hraje roli hlavně to, že data jsou od roku 1950 do dneška. Při dvanáctiletém cyklu znamení to znamená, že každé z nich se během této doby otočilo šestkrát. A to může být hodně málo, aby se návratnosti statisticky srovnaly. Každopádně Carson ke svému grafu přidává poznámku, že neradí investovat na základě zvěrokruhu, či znamení s rohy.

Druhý dnešní graf je možno vidět častěji než ten první. Je z podzimu minulého roku, není na něm tedy zajímavá červená křivka, ale křivka černá a šedá. Obě ukazují průměrný vývoj na amerických akcií od roku 1990 (s a bez let 2007 – 2009). Občas lze na trhu zaslechnout úvahu typu „sell in May and go away“. Podle grafu by byl pokus o sezónní časování založen spíše na červencové prodeje a opětovné říjnové nákupy:

Zdroj: X

V principu tu tedy máme tematicky stejné grafy – jsou v nich průměrné návratnosti akcií za nějaká časová období. V prvním bychom přitom mohli v dokonalém statistickém světě čekat všude stejná čísla, v druhém přímku soustavně směřující nahoru (tj. v dlouhodobém průměru v každém měsíci stejná návratnost a v celku oněch cca 10 % - šedá křivka).

K druhému grafu se dá zase dodat, že během roku přece jen fungují systémové a behaviorální faktory, které by mohly návratnosti posouvat mimo onen statistický ideál. Na stranu druhou by tu ale měla fungovat arbitráž. A pokud akcie mezi červnem a říjnem „spolehlivě“ klesnou o pár procent a dluhopisy místo toho pár procent vydělají, není to zaokrouhlovací chyba. Což nás přivádí k dalšímu faktoru, a to je ona spolehlivost. Potažmo rozptyl čísel, z kterých jsou ony průměry spočítány (a rozdíl v riziku různých let – znamení). Každopádně nový čínský rok začal a drak v minulosti v průměru vynášel cca 9 %.