Riziková aktiva vypadají atraktivně a ekonomiky po celém světě zůstávají silné. Některé regiony se vydávají vlastní cestou, což otevírá samostatné příležitosti.

Je tady postpandemické oživění, na něž jsme tak dlouho čekali?

Ekonomika si letos udržuje slušné tempo, přičemž trhy práce a spotřebitelská poptávka si nacházejí zdravější rovnováhu. Tento posun částečně uklidnil hlavní obavy na trzích, že by ekonomiky – i inflace – dokázaly nadále vzdorovat zpřísňující se politice centrálních bank.

Tento optimističtější ekonomický fundament vede naše úvahy o třech hlavních tématech pro třetí čtvrtletí.

Prvním z nich je, že nastala vhodná doba pro akciovou expozici.

Druhým je Čína. Spouštět oči z druhé největší světové ekonomiky nepovažujeme za moudré, ačkoliv investoři se prozatím drží od jejích břehů dál. Zdá se, že politici jsou s heslem "řízené stabilizace" ochotnější reálně podpořit ekonomiku.

Poslední úvaha je spíše taktického ražení. S tím, jak ekonomiky divergují a otevírají se nové perspektivy, budou investoři chtít aktivněji přistupovat ke správě portfolia.

Měkké přistání a „risk on“

Ekonomický příběh roku 2024 zatím stojí na pevných základech. Podle některých signálů si USA stále udržují vedení, ale zdá se, že Evropa a Spojené království se nadechují, aby podaly lepší výkony. Na druhé straně, díky pokračující stabilizaci v Číně by mohl povolit její deflační tlak na globální ekonomiku.

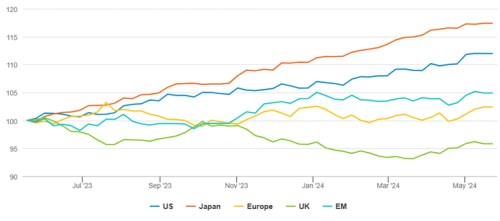

Graf 1: Růst zisků v USA a Japonsku hnací silou výkonnosti

Zdroj: Refinitiv Datastream, Fidelity International, červen 2024.

Vytrvalá inflace i nadále chladí přílišná očekávání. V minulém čtvrtletí jsme touto dobou vyslovili obavy, že by napjatý trh práce mohl donutit americký Federální rezervní systém k delšímu setrvávání při vyšších sazbách, což by mohlo narušit zatím pozitivní dynamiku roku 2024. Reporty z trhu práce v červnu signalizují napjatější stav, než by si Fed přál, ale díky ochlazení květnové inflace roste naše důvěra, že ceny již nebudou dál zrychlovat. Možný rozsah případného snížení sazeb ze strany Fedu se však od začátku roku výrazně zmenšil. Domníváme se, že laťka pro zahájení cyklu snižování sazeb zůstává vysoko, ale poslední zlepšení inflace je povzbudivou zprávou.

Měkké přistání je v tuto chvíli nejpravděpodobnějším scénářem – a to je dobrá zpráva pro globální růst i pro investory, kteří jsou ochotni podstoupit akciové riziko.

Řízená stabilizace v Číně

Nadále se domníváme, že rok 2024 bude pro Čínu ve znamení "řízené stabilizace". Politici se snaží omezit dominantní postavení nemovitostního sektoru a posunout ekonomickou rovnováhu směrem ke spotřebě a výrobě s vyšší přidanou hodnotou.

Investorům nějakou dobu trvalo, než se na tuto změnu adaptovali – zejména po anemickém návratu ekonomiky z pandemie, který omezil investiční apetit v Číně -, ale sentiment se začíná otáčet, byť z nízkých úrovní. S tím, jak se postupně zvedá poptávka po zboží a službách se čínská ekonomika postupně normalizuje.

Rovněž změny politického kurzu začínají v některých oblastech čínské ekonomiky přinášet ovoce. Nejzřetelnější je to vidět ve zpracovatelském průmyslu, který podporuje oživení zámořské poptávky. Určité optimistické signály přicházejí také ze spotřeby, v čele s oživením v oblasti prázdninového cestování.

Tato stabilizace je pro Čínu dobrou zprávou. Je také dobrým znamením pro ostatní regionální ekonomiky a investory, kteří si oddechnou, že ustupuje negativní sentiment, který v zemi panoval v první polovině roku.

Čas taktizovat

Pevné fundamenty a zvedající se Čína otevírají dveře pro přidání rizika do našich portfolií. Je však třeba rozlišit drobné nuance: očekáváme, že divergence mezi regiony a sektory budou ve 3. čtvrtletí pravděpodobně vysoké, je tudíž třeba takticky rozmýšlet.

Jedním z bodů divergence je měnová politika napříč rozvinutými trhy. Eurozóna snížila sazby dříve než USA, jak jsme očekávali. To sice vytváří určitý základ, aby Evropa navázala na pozitivní dynamiku z posledních měsíců, ale riziko devalvace eura znamená, že další postup Evropské centrální banky (ECB) při uvolňování měnové politiky je úzce navázán na další počínání Fedu. Považujeme za nepravděpodobné, že by ECB dále výrazně snižovala sazby, aniž by Fed následoval jejího příkladu.

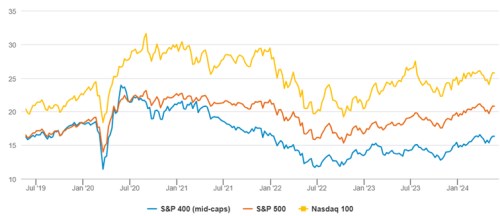

Podmínky se zdají být dobře nastavené, aby americké a japonské akcie pokračovaly ve své rally. Robustní růst a zdravé zisky v prvním případě spolu se strukturálními vlivy a institucionálními reformami v druhém případě do jisté míry ospravedlňují rostoucí valuace v těchto regionech. To ale není vše – zejména v USA hledáme hodnotu mimo největší hype na trhu. Středně kapitalizované společnosti nabízejí silný potenciál dlouhodobého růstu za rozumnou cenu a měly by také vykázat přiměřenou odolnost vůči vyšším sazbám.

Graf 2: Hodnotu v USA hledejte mezi mid-capy

Zdroj: Refinitiv Datastream, Fidelity International, červen 2024.

Ze sektorového pohledu je těžké odhlédnout od ziskové dynamiky technologických společností a líbí se nám také pozitivní revize zisků amerických a evropských finančních společností.

Dále se nám líbí konvertibilní dluhopisy, které mohou těžit z případné pokračující akciové síly a zároveň nabídnout určitou ochranu, pokud se úvěrové spready výrazně nerozšíří. Jedná se o segment trhu, který představuje stále více kvalitnějších emitentů, včetně některých z atraktivních růstových sektorů, jako jsou technologie.

Využití podobných tržních příležitostí by mohlo v tomto čtvrtletí pomoci pozvednout výkonnost portfolia. Globální ekonomika nyní pulzuje v pozitivním rytmu, ale rozdílné nastavení monetárních politik bude znamenat diferencovanou výkonnost napříč aktivy.