Není tomu zase tak dávno, co americké obchodované společnosti držely ve svých rozvahách mimořádně velkou zásobu hotovosti. Během pár let se ale situace hodně změnila a dnes pohovoříme o některých důsledcích.

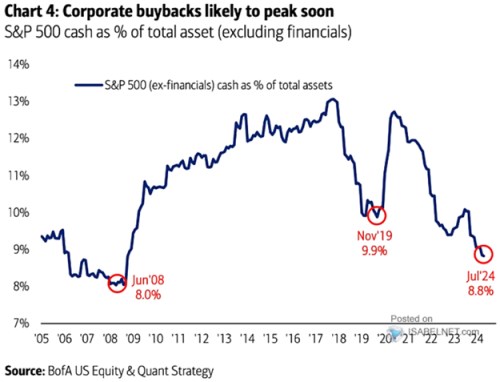

Bank of America v komentáři k následujícímu grafu píše, že odkupy akcií na americkém akciovém trhu již brzy dosáhnou svého vrcholu. Odvozuje to z toho, jak se vyvíjí zásoba hotovosti obchodovaných firem ve vztahu k jejich celkovým aktivům. Ta přitom zdaleka nesouvisí jen s odkupy.

Zdroj: X

Před rokem 2008 bylo standardem cca 8 – 9 % hotovosti k celkovým aktivům, do roku 2018 se ale poměr vyšplhal až na 13 %. Po přechodném propadu bylo podobných úrovní dosaženo v roce 2020, ale nyní jsme zhruba na stejné výši jako v roce 2008. Firmy tedy svou zásobu hotovosti v posledních pár letech výrazně snížily. A to by naznačovalo, že se sníží o objem peněz jdoucí na výkup vlastních akcií. Odkupy jsou totiž obvykle používány jako flexibilnější nástroj výplaty hotovosti, na dividendy firmy radši nesahají. Investoři to nemají rádi.

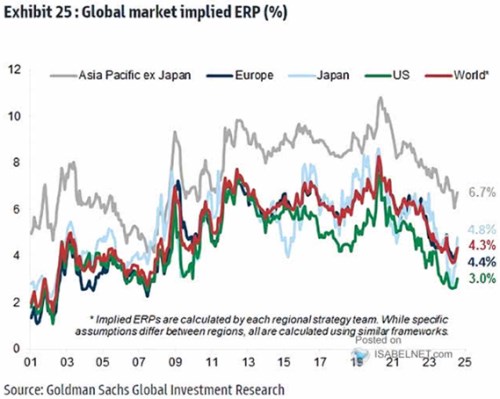

K uvedenému bych přidal ještě jeden příběh související s rizikem. Obecně se dá říci, že čím více hotovosti v rozvaze, o to nižší riziko dané společnosti a jejích akcií. Hotovost jednak slouží jako polštář pro nečekané nevítané události. A také je sama o sobě nízkorizikovým aktivem, takže ředí celkovou rizikovost firmy. Pokud tedy podíl hotovosti na celku výrazně klesá, mělo by to znamenat, že rizikovost obchodovaných firem z této strany roste. Pokud jde o plošnější jev mělo by se to projevovat na rizikových prémiích akciového trhu. Prémiím sem se přitom nedávno věnoval a můžeme si připomenout jejich konkrétní vývoj:

Zdroj: X

Velmi zhruba v druhém grafu vidíme stejnou vlnu, jako v prvním. Výše hotovosti v rozvahách tedy evidentně v tomto období hrála druhé housle, protože jen v závislosti na ní by se prémie měly pohybovat opačně. Lepší než hotovost by přitom bylo použití čistého zadlužení – zadlužení očištěného právě o to, kolik peněz a jejich ekvivalentů firma v rozvahách drží. Jenže ani zde nedostaneme intuitivní závěr. Poměr čistých dluhů k ziskům na úrovni EBITDA je totiž nyní výrazně výš, než před rokem 2019, ale prémie jsou výrazně níže.

Na změnu hotovosti a riziko tedy trhy asi moc nehledí. Nebo hledí, ale vidí také něco, co tento efekt více než vyváží. Nabízí se vize spojené s novými technologiemi a jejich přínosem pro ekonomiku. Jenže trochu matoucí je i v této souvislosti vývoj rizikových prémií – jejich plošný pokles napříč trhy v podstatě bez ohledu na to, jaké je jejich sektorové složení.