Představení chatbotu ChatGPT v listopadu 2022 bylo nejen na akciovém trhu docela zlomem. Umělá inteligence nebyla ani do té doby úplně novým pojmem, ale tento chatbot jí posunul do popředí zájmu a úvah řady investorů. Ty se začaly točit kolem toho, které firmy mohou díky nové technologii nejvíce prosperovat (do popředí nějaký čas vystupovala zejména diskuse „Microsoft vs. Google“). A pak se začalo intenzivně probírat, jaké bude mít umělá inteligence plošné důsledky na ekonomiku a trh. Na celkem jasnou manifestaci se podíváme dnes.

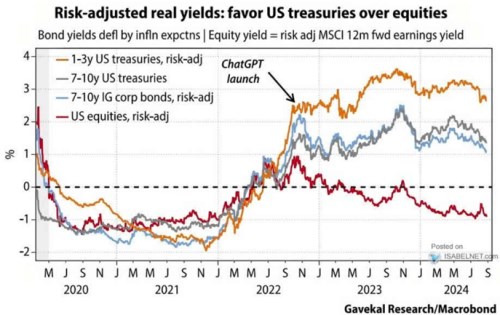

Následující graf porovnává výnosy na dluhopisových trzích s výnosy akciovými. Činí tak sice způsobem, který je trochu porovnáváním hrušek s jablky, ale přesto jsem se rozhodl jej zde ukázat. Je v něm totiž vyznačen jeden bod – představení ChatGPT. Od roku 2020 do té doby si výnosy na dluhopisech i akciích prošly společně jedním velkým „U“, pak se ale jejich cesty znatelně rozešly:

Zdroj: X

Gavekal Research podle popisků ke grafu používá u korporátních dluhopisů výnosy upravené o riziko. To samé platí o akciích a zřejmě jde o pokus porovnávat skutečně „jablka s jablky“. Nevím ale, na jaké bázi ona úprava proběhla. A hlavně u akcií zde hovoříme o výnosech ziskových. Tedy o obráceném poměru cen k ziskům (PE). Na stejné úrovni jako výnosy dluhopisové by přitom byly spíše dividendové výnosy. Nicméně i přes tuto „technickou“ graf vypráví hezký příběh právě o tom, jak ChatGPT a AI obecně změnily dění na trzích.

Z grafu konkrétně vidíme, jak se EP u akcií postupně snižuje téměř k úrovním zaznamenaným během dna onoho velkého „U“. Výnosy na dluhopisech se ale drží na výrazně vyšších úrovních. Dá se interpretovat tak, že akcie se do značné míry utrhly od cyklického fundamentálního vývoje a začal u nich hrát mnohem výraznější roli dlouhodobý výhled. Občas tu píšu, že k tomu může docházet nejen na úrovni očekávaného dlouhodobého růstu zisků, ale i na úrovni rizikových prémií. Ty jsou podle některých odhadů nyní dost nízko a dá se to alespoň teoreticky vztáhnout k tomu, že silnější ziskovost by mohla snižovat finanční a celkové riziko firem.

Tento příběh jde doplnit o tzv. PEG poměr. Jde o poměr zmíněného PE k očekávanému pětiletému růstu zisků obchodovaných firem. Pět let už je přitom doba, kdy by se plody umělé inteligence mohly projevovat v konkrétních číslech. Pohled na grafy od Yardeni Research konkrétně ukazuje, že nyní se PEG u indexu SPX pohybuje něco nad hodnotou 1,2. Na posledním vrcholu v roce minulém přitom PEG dosahoval až 2. A současná výše není z historického pohledu nijak našponovaná, spíše jde o standard, či dokonce mírný podprůměr.

PE indexu SPX se přitom nyní pohybuje na dost vysokých hodnotách (nad 20). Ke korekci PEG tak dochází díky vyšším očekáváním na straně dlouhodobějšího vývoje zisků. V roce 2023 se už o AI hojně uvažovalo, ale v očekáváních analytiků se tyto úvahy ještě plně neprojevovaly. K tomu se zisky zotavovaly ze ziskové recese a PE tak bylo vysoko a PEG také. Nyní jsou již očekávání zisků výrazně výš, PE se drží stále vysoko, ale PEG se dostává blízko historickému standardu.