Zakladatel společnosti Research Affiliates Rob Arnott hovořil na Bloombergu o tom, že hodnotové společnosti jsou nyní v relativním vyjádření mimořádně levné. Na vrcholu internetové bubliny byly podle ekonoma růstové akcie na základě řady valuačních měřítek asi osmkrát dražší než hodnotové. V létě roku 2020 se poměr dostal dokonce k devíti, nyní se pohybuje mezi osmi a devíti.

Arnott v uvedeném srovnání používá jednoduchou definici hodnotových akcií spočívající v nízkých valuačních násobcích. V této skupině jsou podle něj hodnotové pasti. Tedy akcie, jejichž nízké valuace mají dobré opodstatnění a neukazují na skrytou hodnotu. Pokud by investoři dokázali skupinu hodnotových akcií o tyto pasti očistit, návratnost uvedené skupiny by byla ještě větší. Ale i se zahrnutím hodnotových pastí nabízejí podle experta hodnotové akcie slušnou návratnost.

Arnott tvrdí, že zisky a dividendy u hodnotových firem zahrnutých v indexu Russell 1000 rostly stejně jako zisky a dividendy růstových společností v tomto indexu. K tomu dodal, že valuace na trzích mimo USA jsou nyní obecně výrazně nižší. Týká se to přitom poměrů cen k ziskům, tržbám na akcii či k účetním hodnotám akcií a dividendám. Jestliže se tedy dají hodnotové akcie mimo USA koupit výrazně levněji, je podle experta docela riziková strategie, když se investoři snaží zaměřovat se zejména na velké růstové společnosti v USA.

Podle ekonoma se dá u ziskovosti společností uvažovat o efektu návratu k průměru. Přispívat by k němu mělo to, že nízké marže odpuzují konkurenci a vysoké marže ji naopak lákají. V prvním případě by tak menší konkurenční tlaky měly postupně vést ke zlepšování ziskových marží. V případě druhém vysoké marže lákají další firmy, a tudíž roste tlak na jejich pokles. Příkladem zde může být například NVIDIA, u které expert čeká rostoucí tlak ze strany konkurence. Právě kvůli tomu, jakých marží tato firma nyní dosahuje.

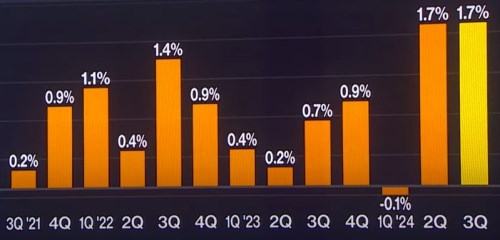

Arnott podle svých slov „miluje volatilitu trhu“. Ta totiž vytváří investiční příležitosti a „pokud ji někdo nemá rád, ať dá radši svoje peníze do banky.“ Bloomberg v této souvislosti ukázal následující graf s mediánem růstu akcií, u kterých došlo k pozitivnímu překvapení na straně ziskovosti během výsledkové sezóny:

Zdroj: Bloomberg

Během současné výsledkové sezóny tedy akcie s pozitivním ziskovým překvapením reagují výrazným růstem, podobné to bylo ve čtvrtletí předchozím.

Zdroj: Bloomberg