Dlouhodobá průměrná návratnost trhu není ani zdaleka tím, co na trhu vidíme nejčastěji. Podíváme se na tento jev s připomínkou predikcí od . Jak se rýmují se současným očekáváním vývoje ziskovosti obchodovaných firem?

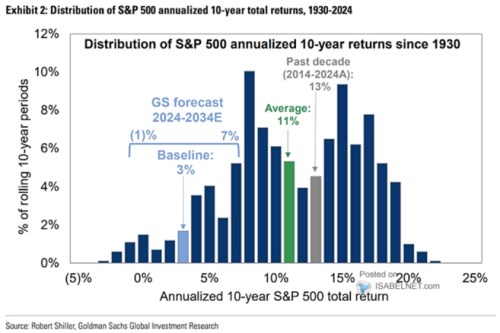

V následujícím grafu dodává informace k obrázku, který jsme viděli včera. Na něm byly dlouhodobé cykly desetileté návratnosti. A GS protáhl do budoucnosti ten poslední s celkem jasnou implikací: Ve středním scénáři bude v následujících deseti letech průměrná návratnost v jen velmi nízkých jednociferných číslech. Dnes vidíme, jak byla plovoucí desetiletá návratnosti historicky rozdělena. GS tu také vyznačuje onen základní scénář pro budoucnost - trhy v něm přinesou v průměru 3 % ročně.

Zdroj: X

V nejlepším scénáři GS hovoří o 7 % návratnosti. Pokud bychom počítali s 4 % bezrizikovými sazbami, implikovalo by to cca 3 % rizikové prémie. Ta se podle jiných odhadů GS nyní skutečně pohybuje něco nad 3 %, takže v tomto scénáři by si investoři zhruba přišli na své. Graf zde ale ukazuji zejména proto, abychom se podívali na ono rozložení návratnosti v minulosti. Jde totiž o případ, kdy průměr neříká ani zdaleka celý příběh:

Investoři od roku 1930 v průměru realizovali desetileté návratnosti odpovídající 11 % ročně. Zdaleka ale nejde o nejčastější jev. Tím je 8 % návratnost a v těsném závěsu za ní návratnost 15 %. Jen velmi výjimečně pak trh generoval po deset let průměrnou roční návratnost převyšující 20 %. A výjimečné jsou i ztráty. Jinak řečeno, jen zřídka se stane, že by akciový trh po deset let v průměru nic nevynesl*. Poměrně málo častá je z nějakého důvodu i návratnost 12 %, přestože je blízko průměru.

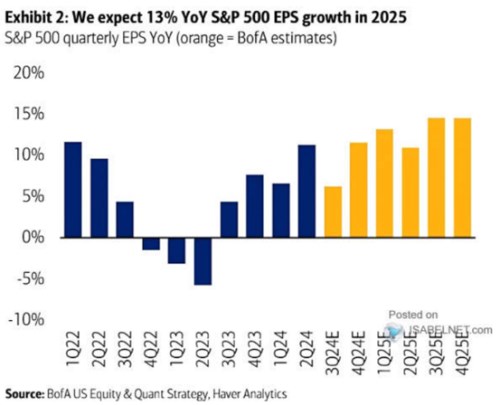

K predikcím GS jsem včera psal, že by implikovaly buď určitou depresi valuací, či zisků obchodovaných společností. Dnešní druhý graf ukazuje predikce růstu zisků od . Podle ní by růst měl minimálně do konce příštího roku dosahovat hodně vysokých čísel. Pro srovnání – hodně dlouhodobý růst zisků dosahuje historicky 6 – 7 %. A nominální potenciální růst by se s 2 – 3 % inflací pohyboval mezi 4 – 5 %. Konsenzus hovoří podobnou řečí, vyloženě na dohled tedy žádné ziskové ochlazení není. Valuace ale vysoko jsou už nyní.

Zdroj: X

*Nula by ale pro posuzování výkonů akciového trhu neměla být tou nejrelevantnější hranicí. Jednoduše proto, že akcie mají své investiční alternativy. Velmi dlouhodobý průměr výnosů desetiletých vládních dluhopisů mi vychází kolem 4,5 %, akcie by navíc měly vynášet nějakou rizikovou prémii, s minimem na 3 % jsme s požadovanou návratností na 7 – 8 %.