Dnes se podíváme na predikce a týkající se vývoje na akciovém trhu v příštím roce. S pár komentáři o jejich silné/slabé stránce. A jaké predikce jsou „ideální“?

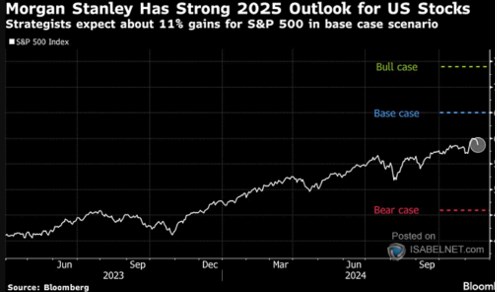

Jak ukazuje následující graf, MS pracuje se třemi scénáři. Ten střední hovoří o tom, že index S&P 500 příští rok uzavře na 6500 bodech. Což by implikovalo asi 11 % roční návratnost. Medvědí scénář naopak implikuje mohutnou korekci, býčí scénář hovoří o dosažení úrovní blížících se 7500 bodům:

Zdroj: X

Podobné predikce jsou většinou tvořeny na odhadovaném růstu zisků obchodovaných firem a na odhadovaném valuačním násobku. Na 6500 bodů na konci příštího roku bychom se tak dostali například s předpokladem, že (forward) PE na konci roku 2025 dosáhne hodnoty 20 a očekávané zisky na akcii v indexu S&P 500 dosáhnou v roce 2026 na 325 dolarů. Rozebírat se pak samozřejmě dá realističnost těchto předpokladů, ale když jsem psal o slabé stránce predikcí MS, tuto rovinu jsem na mysli neměl. Na té nejzákladnější úrovni jde totiž z mého pohledu o to, jak moc dané predikce tvrdí, že se nyní trh mýlí.

Výnosy desetiletých vládních dluhopisů nyní dosahují nad 4 %, dlouhodobý „standard“ rizikové prémie akciových trhů v USA je (podle mne) mezi 5 – 6 %. Dohromady to dává požadovanou návratnost kolem 10 %. Tj., investoři by nyní měly od akcií čekat 10 % ročně, což ze současných úrovní dává necelých 6500 bodů. Z tohoto pohledu tedy MS neříká, že by byl chytřejší, než celý trh. Třeba ale tvrdí, že riziková prémie akciového trhu nyní dosahuje mimořádně nízká cca 3 %. To by pak implikovalo požadovanou návratnost 8 % a predikce MS by pak už přece jen hlasitěji říkaly, že trh se nyní mýlí.

Různé odhady rizikových prémií přitom ukazují, že ono implicitní, či explicitní „trhy se podle nás mýlí“ platí jasně jen v extrémnějších případech. Tedy když někdo čeká prudký růst, či naopak návratnost výrazně pod nějakými rozumnými odhady požadované návratnosti. Zmíněných 10 % požadované návratnosti je mimochodem také dlouhodobým průměrem návratnosti dosahované. A ještě k nim zmíním, že jde sice o průměr, který ale v tomto případě není standardem – není nejčastěji dosahovanými hodnotami.

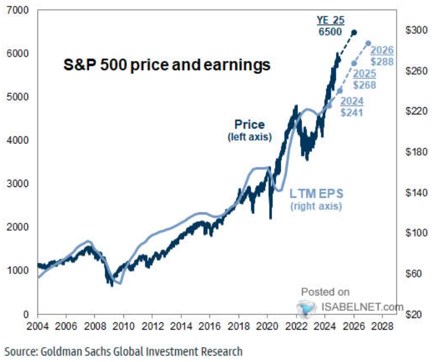

Pokud tedy celkově věříme v efektivitu trhů, nejlogičtější predikcí dalšího vývoje je růst akcií odpovídající požadované návratnosti. Takové predikce se sice jen málokdy přesně naplní. Jenže cokoliv jiného implikuje, že se mýlí pomyslná většina na trhu a my jsme chytřejší než ona. S tím se musí opatrně. A jak to vše uchopili v ? Jejich pohled ukazuje následující graf, který ukazuje i očekávaný růst zisků na akcii (predikce tak implikují PE ve výši 22,5).