Mnoho geopolitických, socioekonomických, demografických i spiklenecko-demagogických teorií se v průběhu uplynulých týdnů vyrojilo nad původem a šedou eminencí protestů na Wall Street. Někdo hovoří o šíření arabského jara (léta, podzimu), někdo o kampani financované miliardářem Georgem Sorosem (ala útok na britskou libru), někdo o protestech zoufalých nejchudších Američanů. Střízlivější teorie hovoří o konci trpělivosti srdce růstu americké ekonomiky – střední třídy. Kdo to je? Jak se tato definice posunula s tříletou krizí? O kolik od pádu Lehman Brothers „průměrný Američan“ přišel a kde utrpěl nejvíce?

Tvrzení: Životní standard Američana od počátku sbírání dat před zhruba padesáti lety nikdy nepadal tak prudce a tak dlouho, jako je tomu v posledních třech letech.

Čísla: 1) Průměrný disponibilní příjem jednotlivce v USA klesl za tři roky o 1.315 USD. Propad znamená méně zdrojů na výdaje – jídlo, bydlení, zábavu, dovolené - méně pružnosti do ekonomiky. V politické rovině se to odráží v „Occupy Wall Street“, vzestupu Tea Party nebo očekávaném třesku ve volbách v příštím roce. Od počátku americké recese do letošního června (konce první poloviny roku) je medián příjmu níže o 9,8 procenta, uvádí studie Sentier Research, vycházející z vládních dat. 2) Bohatství Američanů, složené zejména z hodnoty domů a zajištění na stáří, kleslo. 3) Spotřebitelská inflace od poloviny roku 2008 přispěla ukrojením 3,25 procenta.

Disponibilní příjem na hlavu jako základní ekonomický indikátor životní úrovně vrcholil na jaře roku 2008 úrovní 33.794 USD po zdanění. Do 2Q11 klesl o 4 procenta na 32.479 USD. V případě extrapolace dlouhodobého ‚normální‘ tempa růstu disponibilního příjmu bychom v polovině roku 2011 měli být nad 34 tisíci dolary (+5 %). Další z indikátorů, misery index, stojící na kombinaci nezaměstnanosti a inflace, je nejvýše od roku 1983. Ten byl zotavováním z krátké prudké recese vyvolané energetickým (ropným) šokem po íránské revoluci.

S uvedeným poklesem disponibilního příjmu zřejmě není překvapivé, že podle čerstvého průzkumu Marist Institute se 64 % Američanů obává o schopnost hradit základní závazky svých rodin, celá třetina finanční problémy označuje za chronické. Soft indikátor říkající, že výdaje prostě neporostou.

Zasažena byla zejména střední třída a to nejtvrději tam, kde skončily celé průmyslové komplexy a pracovní místa se trvale přestěhovala do nižší platové úrovně (jeden ze základů příští lepší konkurenceschopnosti). „Je to přirozená evoluce, ale ekonomika nikdy nemůže dosáhnout 4% tempa růstu, pokud se middle clas stane dolní střední třídou,“ říká Joel Naroff z poradenské NEA. Tento vývoj se přelévá do uplatnitelnosti vzdělání. Do zamítnutí uchazeče o zaměstnání (bez vysloveného platového požadavku) se zabydluje termín „overqualified“.

V předchozích letech byly americké domácnosti schopny pokles disponibilních příjmů krýt z nárůstu hodnoty jejich nemovitostí i dalších aktiv. Nyní už ne. Od konce roku 2007 celkové jmění Američanů kleslo o 5,5 bilionu dolarů, více jak 8,6 procenta.

Jak připomněl článek „Americký sen“, horní jedno procento Američanů vlastní 50 % všech cenných papírů a zhruba 40 % na dalších formách celkového bohatství. U střední třídy mnohem větší, zásadní, váhu jejich životního postavení hraje jejich nemovitost. Zhoršení jejich situace proto pomůže objasnit následující číslo: Americké nemovitosti od konce roku 2007 ztratily 4,7 bilionu dolarů hodnoty. Na průměru je to -22 procent. V Arizoně například více jak polovina všech majitelů domů žije v nemovitostech, které nestojí za to, za co byly pořízeny. Náklady na škody způsobené sekundárními hypotečními papíry, měly-li by je banky socializovat, jsou odhadovány na jeden bilion amerických dolarů. 10 milionů hypoték padlo, čtyři roky po krizi ceny nemovitostí dále klesají.

Není to tak dlouho, co index S&P 500 uzavřel na hodnotě na chlup stejné, jako před pádem Lehman Brothers. Od roku 1999 je na cenové bázi níže o zhruba 17 procent (+3 % včetně výnosů z dividend). I to ilustruje rozdíl ve vývoji bohatství horního procenta v kontrastu se střední třídou.

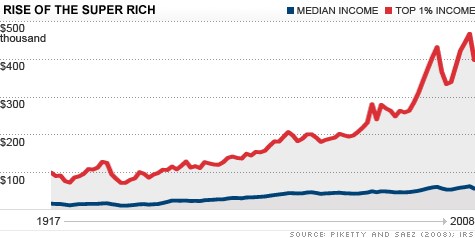

Kdo je vlastně v USA middle class? O divergenci mezi postavením jejím a nejvyššího jednoho procenta dávno před krizí roku 2008 napovídá připojený graf:

Zdroj: CNN na datech Piketty & Saez a IRS

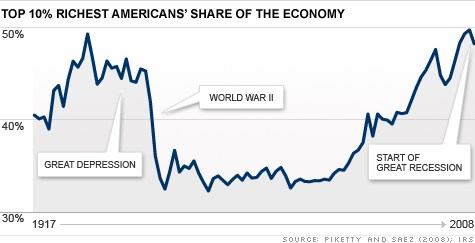

Zcela bez zajímavosti není porovnání podílu na celkovém bohatství v současné krizi 2008-2011 (-?) a Velké Depresi:

Zdroj: CNN na datech Piketty & Saez a IRS

Vraťme se k tomu, kdo je v americké ekonomice střední třídou a jejímu postavení. Zatímco disponibilní příjem průměrného Američana neroste, u horního jednoho procenta se za posledních 20 let do krize roku 2008 zvýšil o plných 33 procent. Zatímco ještě v roce 2008 sahala hranice střední třídy až k příjmům 380 tisíc dolarů ročně na jednotku (domácnost), program daňových úlev prezidenta Obamy v roce 2010 obsahoval již střední třídu ohraničenou zhora 250 tisíci dolary.

Příjmové kritérium je pro vymezení střední třídy nejčastější. S linií ale významně pohnou jiné přístupy. Při rozložení celku 20-60-20 bohatých-středních-chudých již dostaneme střední třídu USA vymezenou ročním příjmem na domácnost 25-100 tisíc dolarů. Medián roku 2008 dle U.S.Census Bureau je 52.175 USD. Jiná definice, přes vzdělání, vymezuje střední třídu jako profesionály (odborné pracovníky) a střední management s výdělkem často nad 100 tisíc dolarů, celkově nad mediánem ročně a vysokým vzděláním. Takových je prý 45 % populace. Slovníky hovoří o „skupině mezi dělníky a horní třídou včetně profesionálů a střední a nižšího managementu“. Zde vidíme ty, u kterých právě hodnota nemovitostí činí zásadní část jejich bohatství a na které také nezaměstnanosti a výše popsaná „pracovní evoluce“ dopadla nejvýrazněji. Jestliže šéf emitenta kreditních karet ve výsledcích za 3Q11 uvedl, že jeho byznys roste a morálka je vynikající, proti masovým konkurentům (Visa, Mastercard) asi ještě na delší dobu bude sám. Mezi uživateli i jeho klienti patří jednoznačně k upper class.

(Zdroj: CNBC, Bloomberg, CNN, NBC, NYT, FT)