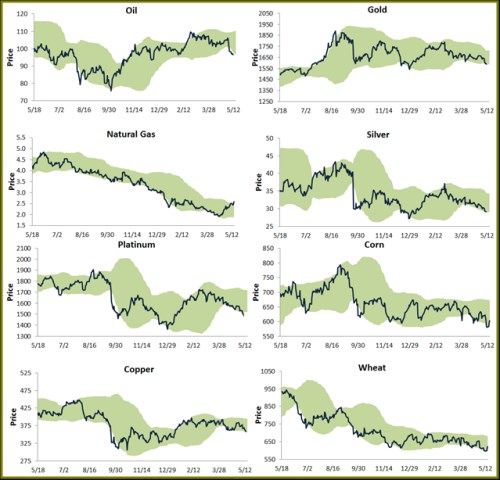

Vývoj v posledních týdnech přinesl jasné přepnutí na averzi k riziku. Není proto překvapující, že spolu s akciemi trpí i většina komodit. Pod silným tlakem je ropa, kde se nyní do ceny promítají negativně jak nabídkové, tak poptávkové faktory. Z následujících grafů je pak vidět i to, že kovy od zlata až po měď po optimistickém vstupu do nového roku přepnuly na stagnaci (měď), či přímý pokles. U zlata to znamená, že se stále pohybuje v inflačně-růstovém mustru (horší výhled = menší pravděpodobnost inflace = oslabující zlato). Na oživení mustru „Armagedon“ (výhled tak špatný, že zlato roste z obav z návratu do středověku) zatím vývoj v eurozóně evidentně nestačí.

Jak jsem uvedl v úvodu, pohyb komodit je v souladu s celkovým posunem trhů k averzi k riziku. Nejsem si ale jist, nakolik komodity matou tělem a to, co se nyní zdá být jako cyklický jev, není ve skutečnosti jevem strukturálnějším. Rozdíl je to klíčový – pokud by šlo o jev cyklický, přetrpíme si pár týdnů, či měsíců averze k riziku a zamíříme opět vzhůru. Pokud by šlo o strukturální posun, vše bude jinak.

Domnívám se, že nějaký čas již je pro ceny komodit z cyklického i strukturálního hlediska rozhodující zejména vývoj v Číně a ne v USA. Monetární politiku Fedu přitom beru jako v podstatě monetární politiku globální (už proto, že nikdo si nechce svou měnu nechat k dolaru nějak příliš posílit). Ne náhodou se pak v poslední době začínají množit analýzy, které říkají, že odhady čínské spotřeby komodit jsou značně nadhodnoceny.

Zaujala mne například argumentace Nomury (viz „Nomura: Očekávání ohledně čínské spotřeby komodit jsou příliš optimistická“). Ta je v principu založena na tom, že konsensus projekcí spotřeby komodit je většinou založen na současné spotřebě na hlavu. Zde je Čína samozřejmě ještě velmi daleko za rozvinutými ekonomikami. V této logice tak existuje ještě obrovský prostor pro růst její spotřeby všeho od mědi až po ropu. Nomura ale pracuje se spotřebou na jednotku HDP. A zde je obrázek jiný, protože komoditní intenzita produktu je již nyní v Číně obvykle velmi vysoká.

Princip uvedené úvahy je stejný jako zde dříve prezentované zamyšlení na téma dalšího čínského růstu a zejména investic. Pokud vztáhneme velikost reálného kapitálu (stroje, budovy, zařízení...) v Číně k počtu obyvatel, dostaneme ve srovnání s rozvinutými ekonomikami malé číslo a závěr je jasný – je třeba ještě hodně investovat. Pokud se ale podíváme na to, jak kapitálově intenzivní již současná produkce je, vidíme, že až moc.

Co to znamená? V Číně je ve srovnání s rozvinutými ekonomika samozřejmě stále relativně malý produkt na hlavu. Stejně tak je malá kapitálová intenzita a spotřeba komodit na hlavu. Kapitálová a komoditní intenzita tvorby produktu je ale už nyní dosti vysoká a dotahovat rozvinuté ekonomiky ještě větší intenzitou asi nebude to pravé (je to mimo jiné recept na bubliny). Dotahovat se tedy snad bude hlavně růstem produktu, který musí začít táhnout něco jiného, než investice, nasávající do sebe i komodity. Hovořím samozřejmě o tolikrát zmiňované potřebě posunout tvorbu HDP směrem k domácí spotřebě, jen to balím do komoditního hávu.

Uvedené neznamená, že by se nějak uzavřely globální nůžky tvořené omezeností zdrojů na straně jedné a hladem po nich na straně druhé. Pokud ale byly komoditní trhy uvažováním o čínských spotřebách na hlavu nastaveny na relativně vysoký očekávaný růst spotřeby, může být současná slabost cen komodit skutečně i strukturálním jevem.

Na závěr mi to nedá a ještě se zmíním o oblíbené tezi „na komoditách se v podstatě nedá prodělat, protože světová ekonomika bude růst, nebo se budou tisknout peníze, což požene nominální ceny komodit nahoru také“. Tato úvaha má sice tu správnou mediální údernost, trpí ale stejným neduhem jako plošná varování před hypersupermegainflací. Problém je totiž v tom, že žádné peníze nikdo netiskne a od růstu nominální báze je k růstu širších peněžních agregátů, či dokonce k inflaci přece jen trochu složitější cesta.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.