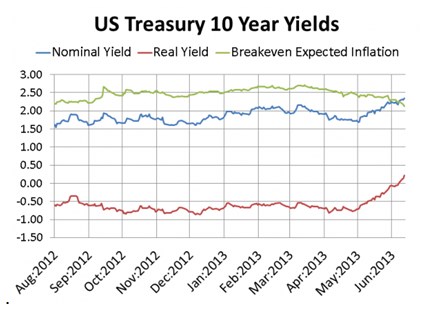

Centrální bankéři jsou v dnešní době schopni hýbat s trhy krátkými poznámkami. Ukázal to Mario Draghi se svým „cokoliv bude třeba“, které minulý rok zachránilo euro. Minulý měsíc předvedl jinou verzi Ben Bernanke. Ten hovořil o tom, že Fed během několika následujících zasedání zmírní tempo kvantitativního uvolňování. Je ale možné, že jeho slova byla investory nepochopena a dluhopisový trh vysílá signály, které by měly vzbuzovat obavy. Výnosy desetiletých vládních dluhopisů v USA vzrostly od počátku května o 56 bazických bodů. Očekávaná inflace přitom klesla a výsledný růst reálných výnosů (viz graf) je známkou normalizace ekonomiky. Ta musela dříve či později přijít a sama o sobě znamená pozitivní vývoj.

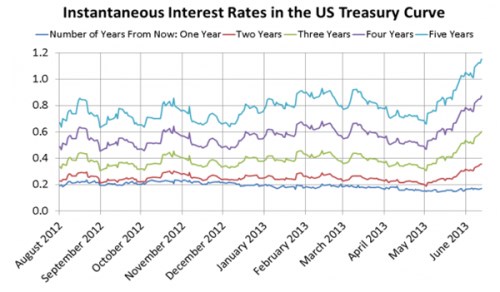

Obavy vzbuzuje pokles inflačních očekávání, navíc je doprovázen i poklesem současné inflace. S výjimkou Jamese Bullarda ale tento vývoj nikoho z Fedu nevzrušuje. Dluhopisový trh také ukazuje, že namísto k růstu časové prémie dochází spíše k růstu očekávaných krátkodobých sazeb. To ale určitě nebylo cílem poznámek týkajících se uvolnění tempa kvantitativního uvolnění. Takový vývoj totiž ukazuje, že trhy začínají počítat s tím, že Fed zvedne sazby dříve. Podle našeho odhadu bylo dříve zvednutí sazeb očekáváno někdy v polovině roku 2015, nyní již v polovině roku 2014. Takový posun je pravděpodobně daleko od toho, co by si Bernanke přál. Jak ukazuje následující graf, Fed už úplně ztratil kontrolu nad sazbami, které jsou odraženy ve tvaru výnosové křivky. Krátkodobé sazby, které bychom měli na trhu vidět za 3 až 5 let, leží dnes asi o 50 bazických bodů výše než na počátku května. Červeně je vyznačena výše očekávaných krátkodobých sazeb za dva roky, následují tři roky, čtyři a pět let.

Fed se pečlivě snažil o indikaci toho, že sazby budou nízko po dlouhou dobu. Jeho snaha je však nyní podle všeho zmařena chováním dluhopisového trhu. Ten je velmi citlivý na poznámky o tom, že by Fed mohl snížit tempo kvantitativního uvolňování. Důvodem může být historický vývoj. Ten ukazuje, že poté, kdy Fed přestal uvolňovat, přišlo rychle utažení politiky. Za příklad bývá nejčastěji uváděn rok 1994, kdy Fed nedokázal správně vést svou komunikaci ohledně utažení politiky. Fed samozřejmě slíbil, že bude sazby držet nízko až do chvíle, kdy se nezaměstnanost dostane pod 6,5 %, pokud se ovšem bude inflace držet pod 2,5 %. Ve snaze o eliminaci výše popsaného vývoje by nyní mohl tuto hranici nezaměstnanosti snížit na 6 %. Bylo by to i v souladu s pohledem Fedu na fundamentální situaci na trhu práce.

(Zdroj: Blog Gavyna Daviese)