Současné ekonomické problémy ukazují mimo jiné na to, jak hodnotné je poučení z minulosti. Například Carmen Reinhart a Kenneth Rogoff vydali na samém počátku krize skvělou knihu s názvem „Tentokrát je to jinak“. V ní ukázali, že krize jsou si velmi podobné a podobnost vývoje v USA ve 30. letech, Japonsku v 90. letech či Velké Británii ve 20. letech nám je i v současné době přínosným vodítkem. Ekonomiky se ale časem mění a v některých oblastech velmi výrazně. Co je nejvíce specifické pro americkou ekonomiku 21. století?

Podle mého mínění to je rostoucí význam monopolních rent. Tedy zisků, které nepředstavují návratnost investice, ale odrážejí dominanci na trhu. Ta může být někdy zasloužená, někdy ne. Každopádně ale vytváří propast mezi zisky a výrobou a možná i přispívá k ekonomickému útlumu. Podívejme se třeba na rozdíl mezi a v 50. letech. měl v dobách své největší slávy velkou tržní sílu, její hodnota byla ale založena hlavně na produkční kapacitě. Tedy na stovkách továren a pracovní síle, která představovala 1 % celkového počtu zaměstnanců v nezemědělských sektorech. toho ale s materiálním světem nemá mnoho společného. Podle toho, jak se zrovna vyvíjí cena jeho akcie, je jeho kapitalizace na prvním či druhém místě na americkém trhu, jeho zaměstnanci ale tvoří jen 0,05 % všech pracujících v USA. Částečně je to tím, že převedl většinu své výroby do zahraničí. Pravdou ale je, že ani v Číně nevytváří velký objem mezd. Do značné míry je cena produktů této firmy odtržena od nákladu na jejich výrobu. jednoduše stanoví ceny podle toho, co snese trh a ten toho snese hodně.

Nejde o morální hodnocení. Mohli bychom tvrdit, že si tuto pozici zaslouží. Nejsem si ale jistý, kolik lidí by to tvrdilo o či o celém finančním odvětví, které také vydělává velké monopolní renty a jeho zisky představují 30 % celkových zisků v ekonomice. Každopádně platí, že pokud jsou zisky stále více odrazem rostoucí monopolní síly, má to dopad na celou ekonomiku. Po roce 2000 nastal velký posun přerozdělení příjmů směrem od mezd k ziskům. Je tu ale jedna záhada: Zisky leží vysoko, sazby nízko, ale investice žádným boomem neprocházejí. Určitě to není tím, že by se prezident Obama nějak dotknul vedení firem, nebo že by se společnosti obávaly změn v oblasti zdravotního pojištění.

Jestliže zisky neodrážejí návratnost investic, ale monopolní renty, žádná záhada to vlastně není. Monopol může být vysoce ziskový, důvod pro zvyšování kapacit mít ale nemusí. Příkladem je opět . Zisky vysoké, sedí však na hromadě hotovosti a evidentně nemá potřebu ji reinvestovat. Pro ekonomiku tato situace příznivá není. Práce má stále menší podíl na příjmech a společnosti ani přes vysoké zisky neinvestují. To je recept na dlouhodobě utlumenou poptávku. Není to jediná příčina slabého oživení, ale přispěla k němu, tvrdí na stránkách NYTimes Paul Krugman. Na svém blogu se pak věnuje intenzivně diskutovanému tématu, které ekonom nazývá „potenciálně tragické zvolnění tempa QE“.

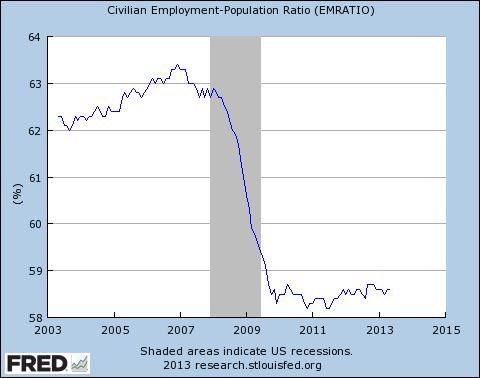

Fed se na základě relativně optimistického výhledu znatelně posunul k jestřábům. To není dobré. Možná, že to nakonec vyjde, je tu ale velká pravděpodobnost toho, že jde o významnou historickou chybu. Nesmíme zapomínat, že americká ekonomika se stále nachází v hlubokém útlumu, což není patrné ani tak z nezaměstnanosti, jako z pohledu na zaměstnanost:

Na obrázku se částečně projevuje stárnutí populace, ale i tak se stále pohybujeme daleko od přijatelných úrovní zaměstnanosti a inflace leží pod cílem Fedu. Ten možná věří, že se situace zlepší, ve svých očekáváních ale zůstává soustavně příliš optimistický. Ekonomice může pomoci tak, že „důvěryhodně slíbí, že bude nezodpovědný“. To znamená, že se zaváže, že nechá ekonomiku rozjet a inflaci vzrůst a až poté utáhne. Namísto toho ale ukázal, že je stále konvenčně uvažující centrální bankou.

Co když ekonomika zpomalí a inflační očekávání klesnou ještě více? Fed bude jen těžko dokazovat, že přestal konvenčně uvažovat poté, co ukončil párty dříve, než začala. Skutečně doufám, že mé obavy se ukáží být bezpředmětné.

(Zdroj: NYTimes, blog Paula Krugmana)