V minulém článku jsem psal, že konsenzus ohledně akciově bezproblematického roku 2014 byl tak silný, že jsme si skoro mohli být jisti tím, že problémy přijdou (nehledě na vysoké valuace). Možná mám příliš úzké zorné pole, ale zdá se mi, že dost silný konsenzus letos panuje i u komodit (a já se k němu v podstatě řadím – viz třeba „Od komodit stále ruce pryč?“). Pokud tedy uplatníme stejnou logiku, je tento široký komoditní konsenzus ohledně nevalného výhledu vlastně argumentem pro výhled valný.

Hlavním důvodem, proč se za relativně krátkou dobu ke komoditám vracím, nyní uvedená „převratná“ úvaha, ale nové projekce od Světové banky. Vedle onoho „konsenzuálního úvodu“ se ještě před pohledem na ně podívejme na očekávání od . V „Komodity letos pojedou jen nahoru, tvrdí stratég Wells Fargo“ zde psali, že James W. Paulsen z této banky považuje za důvody k pozitivnímu obratu na komoditách následující seznam:

Komodity v posledních dvou letech výkonnostně zaostávaly; největší svízelí pro komoditní trhy byl dosud slabší globální růst a globální ekonomická aktivita nabírá na intenzitě v době, kdy se zmenšuje objem nevyužitých zdrojů v USA; mělo by pokračovat oslabování dolaru, které začalo loni v létě; indikátory naznačují, že rychlost oběhu peněz by po řadě let poklesů mohla vzrůst (centrální banka by nemusela skoncovat s QE dost rychle na to, aby efektivně omezila růst nabídky peněz, následné obavy z přehřátí ekonomiky a z nedostatečné reakce Fedu by komoditám prospěly); ceny komodit již vykazují známky odpíchnutí se ode dna a ve většině investičních portfolií komodity v současnosti velký podíl nezaujímají.

Já uvedeným moc přesvědčen nejsem. Když to vezmu popořadě: Hlavním tahounem komodit je stále bojující Čína, růst USA je relativně silný ale z velké části kvůli nabídkovému komoditnímu - energetickému šoku (!); v oslabování dolaru nevěřím (naopak); sázky na nezodpovědnost/neschopnost centrálních bank včas utáhnout jsou značně rizikové a hovoří proti nim řada faktů i rozum; odpichování ode dna může trvat roky (proč by nyní komodity nemohly být delší dobu bez trendu?). Ale jsem si vědom toho, že na každou z těchto reakcí lze umně reagovat (a přirozeně nikoho nepřesvědčuji o své „pravdě“).

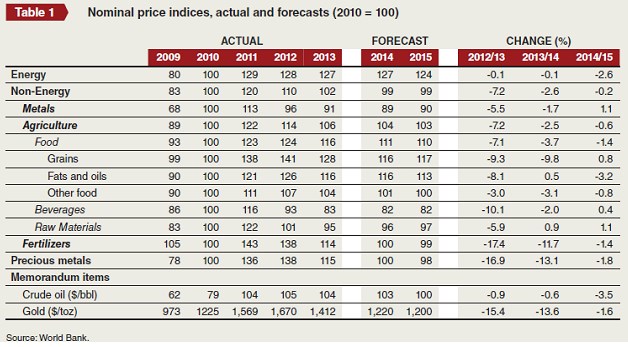

Následující tabulka už ukazuje ty čerstvé projekce cen komodit od Světové banky:

I letmý pohled ukáže, že WB se řadí do konsenzuálního tábora (a na rozdíl od WF tak vlastně posiluje v úvodu zmíněný kontrariánský argument pro komodity). Ceny jsou v tabulce indexovány na úroveň roku 2010 a celkový obrázek je následující: Ceny energií budou letos cca stagnovat, příští rok klesnou o 2,6 % (poslední sloupce tabulky). Průmyslové kovy letos klesnou o 2,6 %, příští rok porostou o 1,1 %. A WB nepotěší zlatomilce, protože letos čeká 13,6 % pokles ceny žlutého kovu, příští rok už jen 1,6 % pokles. Spotřebitel jásá, s ním i shortař, tradiční investoři hledí jinak.

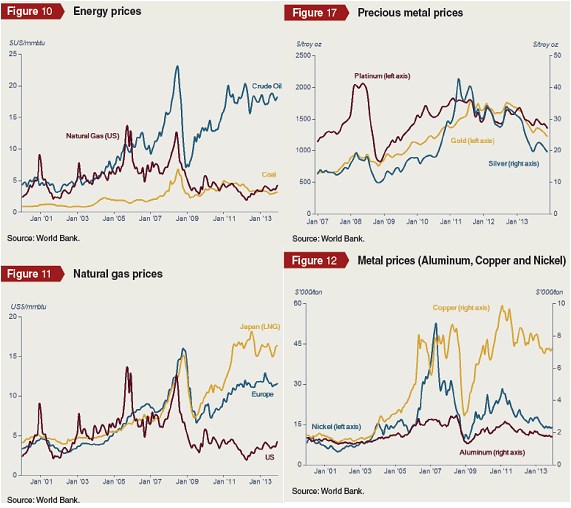

Vedle tabulky může být zajímavý i pohled na grafický vývoj historických a očekávaných cen. První jsou prezentovány v roce 2014 v podstatě stagnující energie (ropa, plyn a uhlí), druhé platina, zlato a stříbro, které s mírnou vlnou čeká výše zmíněný znatelný pokles. Do mozaiky jsem zahrnul i ceny plynu v USA, Japonsku a Evropě – z třetího grafu je vidět očekávaná stagnace v USA a určitý pokles v Evropě a Japonsku. K nějakému výraznému uzavření propasti mezi USA na straně jedné a zbylými ekonomikami na straně druhé ale nedojde, není důvod. Tento graf je pak v velké části příběhem už zmíněného nabídkového šoku, který si USA užívají a který podle některých zpráv už začíná mít přímý dopad na konkurenceschopnost evropských firem. Poslední graf je zase do značné míry grafem „čínským“. Je z něj patrné, že podle WB nečeká růstový rok ani průmyslové kovy:

I WB tedy posiluje silný protikomoditní konsenzus a já tento přípěvek končím s tím, s čím jsem ho začal. Není už ta míra negativní shody dost silná na to, aby vše šlo jiným, tedy kontrariánským směrem? Možná ano, ale minimálně v první části roku si to i kvůli současném EM vlnění nedovedu představit ani s velkou dávkou fantazie.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.