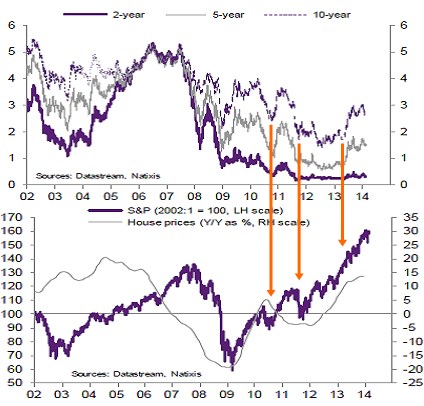

Pokud v pokrizové době srovnáme vývoj na trhu vládních dluhopisů a vývoj na trhu akciovém, všimneme si zajímavé jevu: Výnosy vládních dluhopisů slouží jako dobrý vedoucí indikátor pro obrat na akciovém trhu. Platí to pro oba směry obratů v letech 2008, 2010, 2011 i 2012. A proč by tomu tak mělo být?

Růst výnosů vládních dluhopisů může být pro akcie v principu pozitivní i negativní. Na jednu stranu zvyšuje celkový náklad kapitálu, na druhou stranu odráží lepší růstový výhled (i vyšší inflaci). Hranici, kde se tento vliv láme, někteří ekonomové odhadují na cca 4 %. Pod ní by měl být vztah mezi výnosy dluhopisů a cenami akcií pozitivní (rozhoduje lepší růstový výhled). A v pokrizových letech tomu tak většinou skutečně je. Růst výnosů (pokles atraktivity a cen dluhopisů) tak jde ruku v ruce s rally na akciích a naopak. Což mimo jiné ukazuje, že hlavním tahounem vývoje na dluhopisových trzích není Fed, ale o tom jsem zde psal dříve.

Za klíčové pak bylo to, že dluhopisový trh akcie o něco předbíhal – z nějakého důvodu byli dluhopisoví investoři schopni odhadnout vývoj a obrat dříve a akcioví investoři se tak jimi mohli nechat vést. Možná je to tím, že na dluhopisech se musí více počítat a tamní investoři a tradeři jsou tak více při zemi a méně zmítáni emocemi. Problematicky se vztah dluhopisy – akcie ale začal chovat v roce 2013. Zatímco dluhopisy se svými výnosy brzy ustálily na hladině pod 3 %, akcie dál vesele rostly. Predikční potenciál dluhopisů tak v podstatě zkolaboval, i když jeho malé oživení nastalo při poslední korekci. Nastal totiž jak pokles výnosů, tak pokles cen akcií. Ty se ale od té doby znovu vzchopily, zatímco výnosy jsou níže.

Buď se tedy v posledních týdnech vztah dluhopisy – akcie znovu rozbil, nebo dál funguje a predikuje. Akcie se pak opět vrátí o něco dolů. PE u indexu S&P 500 se nyní blíží k 16, což odpovídá tehdy nemístné vlně prvního pokrizového optimismu, či roku 2007. U akcií menších společností jsou valuace ještě našponovanější: S&P Small Cap je svým PE na úrovni 19, což je ještě více než v roce 2007 (cca 18). PE tak odpovídá ničím nerušenému nabídkovému šoku a poměrně rychlému růstu americké ekonomiky nedoprovázenému klesajícím podílem zisků na produktu.

Natixis použil pro první úvahy využité grafy (první výnosy USA dluhopisů, druhý akcie a ceny nemovitostí) k úvaze nad tím, co by se stalo, kdyby nyní oživení v USA začalo slábnout. Pozoruhodné na této úvaze je zejména to, že jde přesně v duchu myšlenky „čím hůře, tím lépe“. Kvůli anémii oživení by došlo k zploštění výnosové křivky – zmenšil by se rozdíl mezi výnosy dlouhodobých a krátkodobých obligací (první graf). A hlavně by takový scénář byl prý pozitivní pro akcie. Podle Natixis by totiž útlum oživení vedl k tomu, že by Fed zabrzdil tapering a efekt likvidity by na akcie působil pozitivněji než horší výhled týkající se fundamentu včetně ziskovosti.

Přirovnejme si opět ekonomiku k pacientovi ležícímu na JIPce, či spíše JPLce – jednotce péče likviditou. V kritickém stavu je nutno dodávat likviditu (centrální banka si se soukromým sektorem vyměňuje méně likvidní aktiva za tolik požadovanou likviditu). Pacient se lepší, začne se hovořit o tom, že pacient bude z JPL propuštěn. Což je přece dobrá zpráva, ale i přesto z toho měly trhy dlouho smíšené pocity. Nyní už nějakou dobu probíhá propouštění tak, jak má. Uvedená úvaha od Natixis ale v podstatě říká, že když se pacient vrátí zpět na JPL, protože se situace opět zhorší, budou se investoři radovat.

Takže buď je to opět příklad toho, že někdo nedává do souvislosti stav pacienta a JPL (vidí druhé a ne to první). Nebo je akciový trh skutečně perverzní součástí ekonomiky a dělá mu dobře to, co zbytku škodí. Ještě bych chápal, že efekt likvidity může být silnější v době, kdy jsou valuace nízko (teď dobře není, ale pracuje se na záchraně). Nyní jsme ale v opačném extrému. Likviditou tažený růst cen akcií by tak odrážel horší E a vyvolal by rostoucí P, tedy ještě více se zvyšující PE a to v prostředí celkově averznějšímu k riziku. Obávám se, že tato verze „čím hůře tím lépe 2014“ není moc realistická. Valuace jsou vysoko, plošné investice do US trhu jsou na pováženou, je nutno vybírat. A pokud se znatelně zhorší výhled (což ale není ten nejpravděpodobnější scénář), na JPL efekt bych nesázel.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie a jeho názory se nemusí vždy shodovat s názorem společnosti.