Velké banky stály v samém centru poslední finanční krize. Veřejnost byla pobouřena jejich nutnou, ale také velmi nákladnou záchranou, která vyvolala i debatu o tom, jaká je optimální velikost a rozsah aktivit těchto institucí. Dosavadní výsledky této debaty ale nejsou jednoznačné. Podle našeho výzkumu jsou velké banky skutečně rizikovější a vytvářejí více systematického rizika ve finančním systému. Nicméně určit optimální velikost banky je složité. Ukazuje se tak, že z hlediska regulace a ekonomické politiky nemusí být nejlepším krokem omezování velikosti bank, ale požadavky na zvýšení jejich kapitálu.

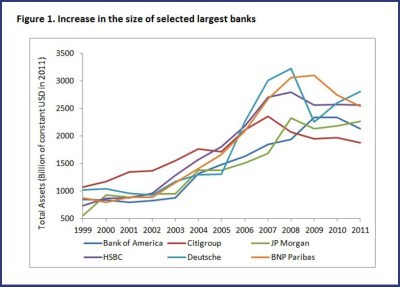

Za posledních více než deset let se významné finanční instituce významně zvětšily. Jak ukazuje následující graf, jejich aktiva se od roku 1999 zvedla až čtyřikrát. Největší nárůst nastal u , a :

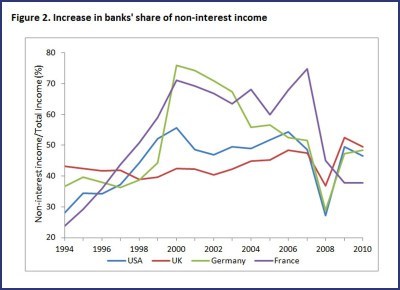

Druhý graf ukazuje vývoj podílu neúrokových příjmů bank na příjmech celkových. Z něj je patrné, jak se banky postupně orientují na aktivity, které nesouvisí s jejich tradičními aktivitami ve formě poskytování úvěrů:

Vedle růstu velikosti významných bank a posunu k netradičním aktivitám je patrné celkové zvýšení rizikovosti jejich podnikatelského modelu. Celkově totiž klesal kapitál bank a stabilita jejich financování, zvyšovala se složitost organizací a aktivity se zaměřovaly stále více na trhy. Jejich systematické riziko měříme tím, jak moc by velké banky přispěly k prohloubení krize. Toto riziko je u zmíněných institucí velké zejména v případě, že nemají dostatečný kapitál. Zajímavé je to, že zatímco u této skupiny bank skutečně nalezneme vysoké systematické riziko, jejich individuální rizikovost ale není vyšší než u jiných finančních institucí.

Na čem stojí současný podnikatelský model velkých bank? Podle naší studie je to implicitní podpora, kterou by získaly banky příliš velké na to, aby mohly zbankrotovat. Existuje víra, že věřitelé těchto bank budou zachráněni v případě, že se banka dostane do vážných problémů. Tento problém morálního hazardu pak snižuje náklad financování uvedených institucí. Banky jsou tak schopné věnovat se rizikovějším aktivitám a zvýšit svou finanční páku.

Dalším faktorem je snaha o budování říší. Banky se stávají stále složitější, jejich transparentnost klesá a lidé z vnějšku a někdy dokonce i z jejich vlastních řad přestávají chápat, jak tyto banky fungují. To zpětně umožňuje vedení bank budovat vlastní říše a dále zvětšovat rozvahy bank. Nakonec se přidávávají i úspory z rozsahu, i když poslední studie ukazují, že jsou jen mírné. Odhady hovoří o tom, že tyto úspory generují asi 16 – 45 miliard dolarů ročně, což představuje 0,2 % z celkové výše rozvahy amerického bankovního systému. Pro porovnání, náklady poslední krize se odhadují na 6 – 12 bilionů dolarů.

Podle našeho názoru je třeba velké banky regulovat na základě jejich rizikovosti a brát přitom do úvahy dopady problémů bank na celý systém. Příkladem takové regulace jsou zvýšené kapitálové požadavky (v souladu s Basel III). U banky s 1 bilionem dolarů aktiv může zvýšení kapitálového poměru o 2,5 procentního bodu snížit její systematické riziko o čtvrtinu. Nutné je zlepšit management bank a zejména snížit jejich organizační složitost a motivaci k podstupování velkého rizika.

Uvedené je výtahem ze studie „Are Banks Too Large? Maybe, Maybe Not“, autory jsou Luc Laeven, Lev Ratnovski a Hui Tong.

Zdroj: iMFdirect