Na hlasování o grafech, či analýzách roku je určitě ještě brzy. Takže můj dnešní příspěvek bude asi trochu připomínat supermarkety, které už brzy na podzim zpracovávají spotřebitele vánočními stimulanty. Ale nedá mi to, protože věřím, že níže uvedený graf a jeho možné implikace letos (a možná ještě nějakou dobu poté) nic netrumfne.

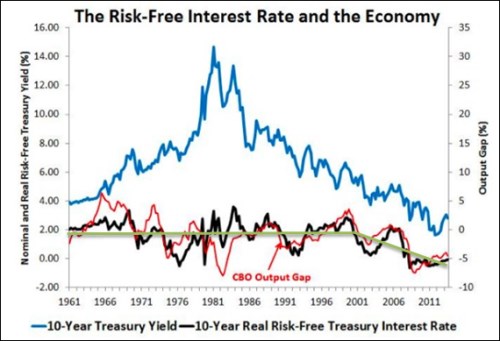

Pokud se podíváme na dlouhodobý vývoj v globální ekonomice a na globálních trzích, je jeho hlavní hybnou silou postupný růst sazeb a nákladu kapitálu až k maximům na přelomu 70. a 80. let a následný pokles až na dnešní minima. Od 80. let tak trhy vešly do ideálního období klesajícího nákladu kapitálu – klesající požadované návratnosti. Ta byla doplněna celkově slušným růstem, což dalo základ dlouhodobému růstu cen aktiv (někdy přecházejícího až do přílišné euforie). Míru onoho poklesu nákladu kapitálu vystihuje v následujícím grafu vývoj modré křivky – výnosů desetiletých US vládních dluhopisů.

Zdroj: Blog D. Beckwortha

Onen dlouhodobý pokles nákladu kapitálu, který nyní končí, jsem zde někdy nazýval jednou velkou investiční érou. S tím, že její konec vlastně není tak jistý v tom smyslu, že sazby mohou být velmi nízko ještě dlouhou dobu. Stalo by se tak v japonském scénáři vývoje vyspělých ekonomik, či přesněji řečeno ve scénáři dlouhodobé stagnace - „secular stagnation“, jak ji nazývá Larry Summers. Právě posun k této stagnaci, dané převisem úspor nad investicemi, by měl být dlouhodobým tahounem poklesu sazeb.

Z investičního hlediska není tento pohled ničím extra povzbudivým: Náběh na dlouhodobou stagnaci - naší chronickou neschopnost měnit zamýšlené úspory na investice (dělat z nich příjmy jiných a nenechat stagnovat celkovou poptávku) doposud eliminoval onen pokles sazeb. Ty ale už nyní nemají kam klesat a nerovnováha by se tak projevovala v plné síle. Té by pak bylo možno čelit buď tím, že zamýšlené úspory rozhýbe vláda (fiskální cesta). Nebo démonizovanou netradiční monetární stimulací. Obojí má své mouchy, či roje much.

Čím hlouběji se v úvahách o dlouhodobé stagnaci pohybujeme, tím více jdeme od faktů k názorům. Jedno se ale zdá být nezpochybnitelné – dlouhodobý pokles sazeb. Na scénu ale přichází David Beckworth z Western Kentucky University, který uvedený graf doplňuje o černou křivku. Ta odráží vývoj toho, čemu ekonom říká na první pohled matoucím výrazem „bezrizikové výnosy“. Výnosy vládních dluhopisů americké vlády bývají považovány za bezrizikové bez dalších úprav, což se zde ale ukazuje jako nemístné zjednodušení. Podívejme se krátce na to, proč.

Výši výnosů vládních dluhopisů s rozdílnými dobami splatnostmi se pokouší vysvětlit tzv. hypotéza očekávání. Ta v principu říká, že výnosy dlouhodobých dluhopisů musí poskytnout stejnou návratnost, jako kdybychom místo jejich nákupu kupovali postupně dluhopisy krátkodobé (po splatnosti jednoho nákup druhého, atd.). Do této jednoduché hry ale vstupuje faktor rizika, či chcete-li nejistoty. Čím větší nejistota ohledně vývoje krátkodobých (a tudíž i dlouhodobých) výnosů, tím větší riziková prémie u jinak bezrizikových obligací. Jinak řečeno, i bezrizikovost vládních dluhopisů je riziková.

David Beckworth tedy očistil onu bezrizikovost o rizikovost a výsledkem je černá křivka v grafu. Ta se ale chová dost rozdílně od křivky modré. Dokonce to vypadá, že skutečně bezrizikové (postupným poklesem nejistoty neovlivněné) výnosy jsou dlouhodobě dost stabilní. Pokud na něco reagují, není to žádný dlouhodobý trend, ale cyklický vývoj (červeně je vyznačen vývoj odhadované produkční mezery v americké ekonomice). Do grafu jsem od oka proložil černou křivkou zelený trend s cílem ukázat, že od přelomu tisíciletí možná přece jen k určitému systematickému zlomu dochází. Ale opět je tu cyklický faktor, takže jsme u „slepice vs. vejce“ problému.

Co to vše znamená? Jak jsme se mohli před časem dočíst i na těchto stránkách, David Beckworth zpochybňuje hrozbu stagnace, naopak „hrozí“ šokem z růstu. Dodejme, že pokud bychom se řídili (pouze) modrou křivkou, dojdeme nutně k závěru, že na trzích „už lépe bylo“. Růst bude nyní utlumen, sazby už klesat nemohou, v ideálním případě to bude vyváženo nízkou volatilitou (scénář Pita zvaný nový neutrál). Černá barva je ale v tomto příspěvku barvou optimismu. Ukazuje totiž, že skutečně bezrizikový „základ“ sazeb je už hodně dlouho cca stejný. Trhy potom musely těžit hlavně z toho, že klesalo riziko a nejistota – náklad kapitálu neklesal proto, že by ho bylo příliš, ale proto, že měl pověstný klid na práci. Scénář „rychlý růst a nízký náklad kapitálu“ by tak byl výhledově stále ve hře (dlouhodobá stagnace i nový neutrál možná mimo hru). Jinak řečeno, „lépe možná ještě nebylo“.