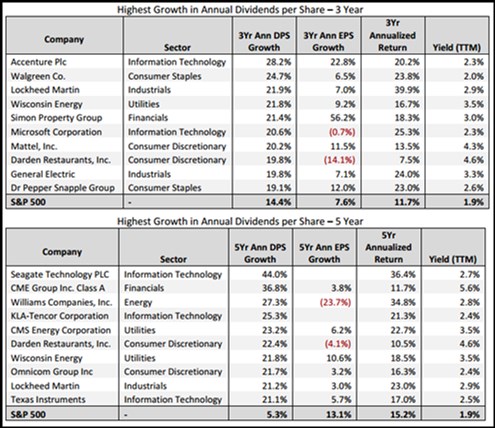

Před časem jsem zde prezentoval sérii „Dividendových manuálů“. V nich jsem mimo jiné poukazoval na to, jak výjimečně dobře si často vedou akcie společností, které navyšují dividendu. Co naplat, trhy zajímá hlavně to, co se hýbe. Tedy musí se to hýbat tím „správným“ směrem. Zajímavé přitom je, že navyšování dividendy nemusí probíhat na pozadí rostoucích zisků. Úplně stačí, když se zvyšuje výplatní poměr – ze zisků, respektive cash flow je vyplácena vyšší dividenda. Mohli bychom tak uvažovat nad tím, jak významnou roli zde hrají obavy z toho, že management by jinak peníze propálil v projektech s mizernou návratností. To ale nechme stranou a podívejme se na aktualizovaný seznam společností, které s posledních třech a pěti letech nejvíce zvýšily dividendu:

Zdroj: Factset

Na některé jsme se již spolu dívali (Mattel, Texas Instrument). Dnes tak učiňme u . Tato „globální společnost poskytující své služby v oblasti manažerského poradenství, technologických služeb a outsourcingu“ se totiž dostala na vrchol tříletého žebříčku. Její průměrný roční růst dividend dosáhl téměř 30 %, asi o 7 procentních bodů více, než růst zisků (zvýšení výplatního poměru) a akcie v průměru generovala 20 % ročně. To jsou hezká čísla a my se podíváme, zda za nimi stojí stejně hezká čísla fundamentální.

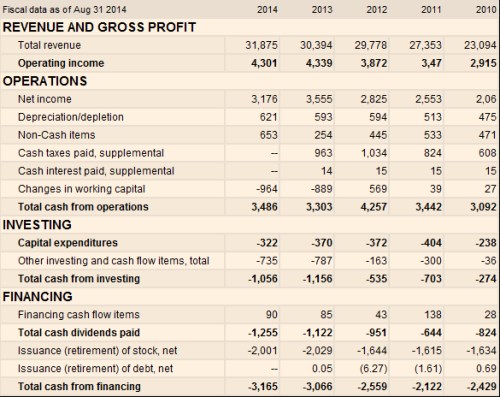

Zdroj: FT

za posledních pět let zvýšila tržby z 23 na 31,8 miliard dolarů, v posledních třech letech ale tempo růstu klesá. Provozní zisk už poslední dva roky stagnuje na úrovni 4,3 miliardy dolarů, čistý zisk už má dokonce zenit rok za sebou. A co se týče provozního cash flow, to dosáhlo vrcholu v roce 2012 na 4,2 miliardách dolarů. Významně do toho ale promluvil i pracovní kapitál.

Minulý rok dosáhlo provozní CF 3,4 miliardy dolarů a nás nyní v tomto pohledu do minulosti zajímá hlavně to, jak toto provozní CF pokrývá investice. Jak už asi tušíme z toho, že jde o poradenskou firmu, CapEx nebude vysoký. A pohled na konkrétní čísla ukazuje, že je skutečně řádově jinde než provozní CF. Společně s ostatními investicemi (akvizice apod.) pak v posledních dvou letech dosáhly investice něco přes miliardu dolarů, předtím to bylo mnohem méně.

Z uvedeného je tedy patrné, že jde o další stroj na peníze (minule jsme se dívali na – odvětvím a provozem úplně jinou firmu, ovšem hotovostně také velmi potentní). Co s generovanou hotovostí dělá? Tok hotovosti k akcionářům (dividendy a odkupy) v posledních dvou letech dokonce výrazně převýšil to, co firma vydělala na provozu (mínus investice) – šlo o 134 % a 146 % tohoto CF. toho docílila snížením zásoby hotovosti, kterou měla v rozvaze (ke konci minulého roku asi 5 miliard dolarů, například krátkodobé závazky tvořily asi 1 miliardu dolarů).

Jak je z výše uvedené tabulky patrné, odkupy akcií dosáhly poslední dva roky asi 2 miliard dolarů. Dividendy dosáhly 1,2 miliardy a předtím 1,1 miliardy dolarů. Odkupy můžeme vnímat jako investice akcionářů, kteří se rozhodli ve firmě zůstat (neprodat akcie firmě). Tyto „investice“ zvyšují budoucí tok hotovosti, který směrem k nim bude proudit (v následujících letech se už nemusí dělit s tolika partnery). Dopad na hodnotu zbylých akcií není ale tak přímý, jak by se zdálo – vyšší tok hotovosti jde ruku v ruce s vyšším rizikem. Hodnotu zvyšuje jen v případě, kdy je optimalizována struktura financování, či struktura aktiv (příliš mnoho hotovosti). I na základě letmého pohledu si dovolím tvrdit, že to je právě případ naší firmy – vysoká hotovost a minimální dluh (spolu s pravděpodobnou absencí atraktivních investičních příležitostí) si o odkupy, či mimořádné dividendy přímo říká.

Slovo na závěr: na konci září zveřejnila výsledky za letošní fiskální rok. Tržby dosáhly 30 miliard dolarů, provozní CF 3,5 miliardy dolarů. Žádná revoluce se tedy neděje, vše víceméně ve vyšlapaných kolejích. Výhled pro rok 2015 hovoří o tom, že tržby by (v místních měnách) mohly růst o 4 – 7 %. Provozní CF by mělo dosáhnout 3,95 – 4,25 miliard dolarů. A jak je firma nyní trhem naceněna? Pokud vezmu za základ CF po CapEx z minulého roku a požadovanou návratnost kolem 8,45 % (beta 1,5), čeká trh dlouhodobý růst tohoto CF ve výši asi 2,2 %. Se zbytkem už si poradí každý sám.