Můj pohled na zlato a komodity se už hodně dlouhou dobu nemění. Když jsem zde o nich psal naposledy, bylo to v tom smyslu, že jediný argument pro jejich investiční nákup je to, jak moc se od nich všichni odklání. Bylo to s nadsázkou a je celkem jasné, že tento kontrariánský přístup se zde nevyplácí. Spotřebitel má ale úplně opačný pohled na věc a vývoj na komoditách tak určitě není žádnou tragédií.

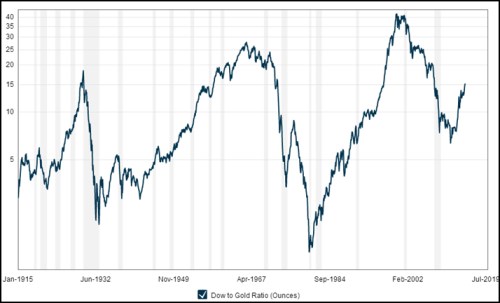

Čas od času tu aktualizuji pohled na zlatou cenu akcií. Tato cena je v podstatě indikátorem toho, jak moc lidé věří reálným, nebo finančním aktivů. Pokud roste víra v ty druhé, zlatá cena akcií (počet uncí zlata, za které si koupíme americký DJIA) roste. Pokud se naopak přikláníme k aktivům reálným, zlatá cena akcií klesá. K tomu obyčejně dochází v dobách hrozící inflace, či jiného šoku. Podle posledního vývoje to stále více vypadá, že jsme se rozhodně vydali do dalšího cyklu. Jinak řečeno, bylo dosaženo třetího velkého dna nevole k finančním aktivům a to na úrovni výrazně vyšší, než tomu bylo u dna předchozího. Tento další cyklus by tak měl přinést opětovný růst relativní atraktivity finančních aktiv a růst počtu uncí zlata, za které bychom si mohli koupit index amerických akcií DJIA .

Zdroj: MacroTrends

Asi to svádí to k tomu argumentovat, že pokles ceny zlata (absolutní i relativní k akciím) je dán tím, že Fed ukončil kvantitativní uvolňování. Já se nedomnívám, že faktické ukončení QE má takový vliv. I kdybychom se vžili do kůže zlatomilců, je zde otázka, zda by na cenu zlata měl mít vliv tok, či zásoba. Jinak řečeno, rozvaha Fedu už sice neroste, ale také (výrazněji) neklesá a konkrétní plán jejího poklesu je ve hvězdách. Zlato by tak podle výmarských rovnic klesat nemělo (zásoba peněz je podle hypersupermegainflačního uvažování stále vysoko). Podle mne to není faktický vývoj QE, ale postupné pochopení toho, že vedle peněžní nabídky tu jsou ještě takové „detaily“, jako je poptávka po bezpečných aktivech a likviditě, rychlost obratu peněz, či multiplikace. Kvůli nim ani zdaleka nemůžeme dávat rovnítko mezi rostoucí peněžní nabídku (QE, apod.) a vysokou inflaci, trhy si to už poměrně jasně uvědomují a samotné „tištění peněz“ (hodně zavádějící výraz) je už tak nevzrušuje.

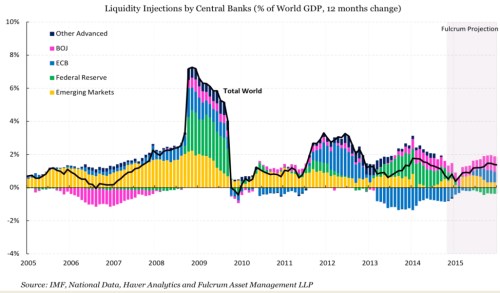

Dalším významným argumentem pro to, že rozhodující není skutečný vývoj, ale naše porozumění tomu, co se děje (a hlavně tomu, co se neděje), je vývoj globální likvidity. Přestože americká likvidita vysychá (z hlediska toku, ne zásoby), globální likvidita k tomu má hodně daleko. Dokumentuje to následující graf od Fulcrum AM, z kterého plyne, že „otěže“ kočáru globální likvidity by měla převzít ECB a hlavně japonská BoJ:

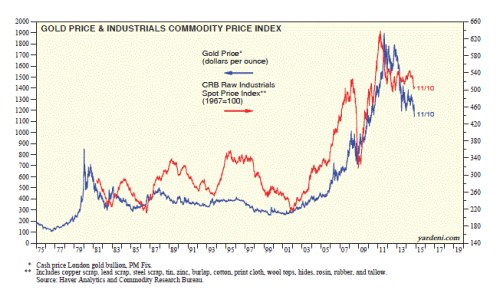

Domnívám se tedy, že na zlato a v menší míře na komodity obecně doléhá změna pohledu investorů a mediálních masérů – posun od selektivní historie a teorie k relevantním úvahám o tom, jak nyní vypadá globální ekonomika. Tento rozdíl je důležitý – pokud by na komodity doléhal přímo vývoj likvidity, budou se v budoucnu chovat jinak, než když se mění samotný pohled na to, jaký dopad likvidita na ekonomiku má. Tj., druhý případ dává mnohem menší naděje na oživení trhu. Že byl tento faktor „nepochopení“ mnohem silnější u zlata (slabší u komodit, které mají širší reálné využití) ukazuje další graf. Ten porovnává cenu zlata s „průmyslovým“ komoditním indexem CRB. Ten je spíše než teoriemi o inflaci tažen vývojem v Číně, respektive reálné globální ekonomice:

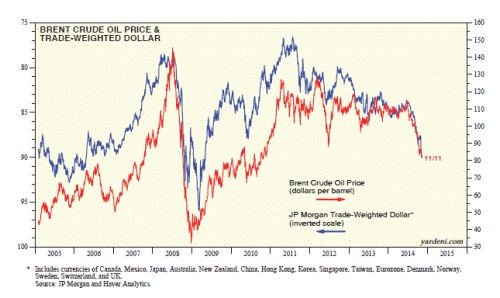

Na dolarové ceny komodit má samozřejmě vliv i kurz dolaru. V rámci historicky nastavených měřítek si můžeme dokonce všimnout, že současný pokles ceny ropy odpovídá posílení dolaru ke koši měn (viz další graf). Což například dává trochu jiný rozměr úvahám o cenové válce šejků. Vidíme totiž pestrý příběh o tom, jak ukončení QE kombinované s agresivnější BoJ a ECB vede k posílení dolaru. To táhne dolů ropu a následně i americké těžaře a v budoucnu možná i spekulativní dluhopisový trh. Samotné QE přitom mohlo předtím mít pozitivní deflační efekt v tom, že uvolnilo podmínky na finančních trzích a toho vyššími investicemi využila řada firem, včetně oněch těžařů (kterým to umožnilo zvýšit těžbu ropy).

Jinak řečeno, i QE pomohlo zvýšení těžby a expanzi sektoru, aby ho potom zabrzdilo přes posilující dolar a klesající ceny ropy. Je to jen výsek z celkového obrázku a nerad bych, aby byl interpretován jako nějaké rozhodující argumenty proti a pro QE. V kontextu dnešního článku má ukázat, že přestože komodity už nejsou klíčovým globálním „monetárním“ aktivem (jejich bublina nehrozí spuštěním vysoké inflace), stále se s nimi ale musí počítat.

Vývoj na komoditách vlastně vnímám pozitivně a důvodem není to, že jsem zejména jejich spotřebitel. Když teď (snad) definitivně opadlo hypersupermegainflační uvažování, vrátí se tato aktiva (opět snad) do stavu, kdy bude hlavní hybnou silou (skutečný) fundament – nespekulativní a nefinanční poptávka a nabídka. Nuda ale s komoditami určitě nebude, naopak. Je tu totiž jasný trend ke „geokomoditám“ – k tomu, aby tato aktiva stále více ovlivňovala geopolitický vývoj. Vedle zmíněných šejků je evidentním příkladem Rusko.