S Fedem a dalšími centrálními bankami se nebojuje. Takže to někdy vypadá, že jsme až posedlí tím, co se jejich zástupcům honí hlavou, či ústy a kterého opeřence svým postojem zrovna zastupují (hrdličky nebo jestřáby). Úvah na toto téma je všude přehršel (nebo ne – viz níže), už delší dobu se přirozeně týkají vztahu mezi očekávanými změnami monetární politiky a vývojem na trhu práce. Jejich další dávka nás čeká ke konci tohoto týdne, kdy přijdou čerstvá data z amerického trhu práce. Nás zajímá zejména jeho vztah k akciím.

Selský rozum by nám asi radil jednoznačně: Pokud se ekonomice vede dobře, musí to prospívat ziskům, firmám, jejim akcionářům, i lidem s prací i bez ní. Pro ty poslední je jednodušší najít práci a pokud jí mají, zlepšuje se prospekt zvýšení mezd. Jinak řečeno, zájmy Wall Street a tzv. Main Street by měly být shodné. Je ale asi jasné, že nyní začnu popisovat nějaký háček a zádrhel. Není to tak dávno, co Paul Krugman na svém blogu uvažoval o tom, že firmám může prospívat mírný ekonomický útlum. Zjednodušeno na maximum: Něco podle této úvahy ztratí kvůli nižším tržbám, ale více získají díky tomu, že jejich vyjednávací síla na trhu práce je kvůli útlumu vysoká. Podle mne už je to trochu extrémní úvaha, ale ukazuje, že obrázek by nemusel být tak selsky černobílý.

Vývoj na trhu práce a výše nezaměstnanosti ovlivňuje vývoj mezd. Rostoucí mzdy pak působí negativně na zisky. V ideálním případě by tento faktor měl pouze tlumit celkový pozitivní dopad ekonomického oživení na ziskovost firem. Méně ideální případ vlastně vystihuje Krugmanova úvaha. Síla oživení se navíc na cenách akcií nemusí negativně projevovat jen přes zisky, ale také přes požadované návratnosti, respektive přes jejich bezrizikový komponent: Boom sebou nese prospekt zvyšování sazeb a tudíž i požadované návratnosti. A vyšší požadovaná návratnost znamená nižší ceny akcií. I zde by ale mělo jít jen u tlumící, ne úplně negující efekt. Mimo jiné i proto, že celkovou požadovanou návratnost tvoří i rizikové prémie a ty by měly v boomu klesat.

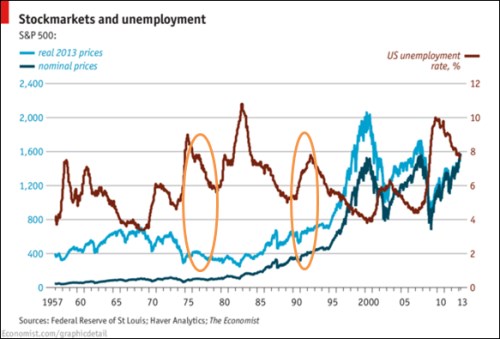

Jak tedy většinou vypadá situace v reálu? V následujícím obrázku vidíme hnědě dlouhodobý vývoj US nezaměstnanosti, modře reálné a zeleně nominální hodnoty akciového indexu SPX. Oranžově jsem vyznačil dvě nejvýraznější periody, kdy se trh akciový a trh práce neshodly. První z nich najdeme ve druhé polovině sedmdesátých let. Tehdy docházelo k prudšímu poklesu nezaměstnanosti, akciím se ale nijak dobře nevedlo. Druhou nalezneme v první polovině devadesátých let a je v podstatě opačná – nezaměstnanost znatelně stoupá, ale posilují i akcie:

Určitý nesoulad pak ještě můžeme pozorovat v druhé polovině padesátých let, jinak si ale akcie a trh práce poměrně soustavně notují: Pokud se zlepšuje jedno, zlepšuje se i druhé a naopak. Což je určitě dobrá zpráva i z hlediska současného vývoje. Ale z grafu se dá vyčíst ještě jedna informace: Hranice 4 % je pro nezaměstnanost jakýmsi „supportem“, přes který moc nejede vlak. A ve třech případech jejího dosažení došlo poté k obratu, který sebou nesl i oslabení akciového trhu. Můžeme uvažovat o tom, že ekonomika v té době narazila na svůj potenciál (respektive využila na maximu svůj nadpotenciál) a to se projevilo otočením cyklu, na nezaměstnanosti a také na akciích. Každý z těchto případů si pro svou specifičnost zaslouží delšího rozboru. I na této shrnovací úrovni je ale snad ku prospěchu věci informace, že nyní se nezaměstnanost pohybuje kolem 5,7 %. Pokud by teoreticky pokračoval trend nastavený po roce 2010, dostali bychom se na ona 4 % někdy v roce 2016.

Diskuse nad současným americkým trhem práce je trochu složitější kvůli tomu, že není tak úplně jasné, co stojí za klesající mírou participace (čím více klesá, tím více se „opticky“ zlepšuje nezaměstnanost). Pokud by to byly přechodné – cyklické faktory, můžeme použít u nás v některých kruzích populární „zdroje jsou“ a tolik se o pomyslnou cca 4 - 5 % hrozbu akciím nestarat. Opak ale platí, pokud je klesající participace strukturální. Pak už zdrojů není přehršel, ale je jich přehršel. První ve významu, jak je dnes toto slovo mylně používáno a druhé ve významu, jaký skutečně má. Přehršel je totiž ve skutečnosti tolik, kolik nabereme do spojených dlaní. To není moc a tudíž jde o výraz vystihující nedostatek, ne nadbytek. V nadpise tedy mohu nezpochybnitelně tvrdit, že prostoru pro rally je přehršel. Jen si budeme muset vybrat, zda jde o tu naší pomýlenou novodobou, nebo tu tradiční dlaňovitou. Což do značné míry znamená, že si musíme vybrat ohledně oné participace.