Svět je plný paradoxů. Třeba Barry Ritholtz v souvislosti s dalším vzedmutím vlny buffettománie poukazuje na to, že pokud někdo sleduje jeho investiční styl, může se mu paradoxně hodně vzdalovat. Shrnul bych to tak, že WB svou osobnost jen extrapoluje do svého investičního přístupu a tím vzniká přirozený proces, který nese své výsledky. Můžeme tak tvrdit, že investovat jako on znamená investovat podle naše naturelu. Což může být i pravý opak toho, jak vypadá investorské chování věštce (viz „Hlavně neinvestujte jako Buffett“).

V této sérii, kde spolu hledíme na fundament firem, se ale hodně blížíme i formě Buffettova přístupu. Když se nyní o něm tak hodně hovoří, rozhodl jsem se učinit ještě jeden ryze praktický krok tímto směrem – podíváme se detailněji na to, jaké akcie nyní tvoří podstatnou část investičního portfolia . Konec konců, když už by někdo chtěl kopírovat doslova, ať nakoupí přesně to, co pan Buffett.

Ke konci roku 2014 tvořil 23 % portfolia BH podíl ve . Rád bych čtenářovi pomohl s analýzou toho, jak na tom tato firma je a zda její akcie náhodou nepředstavují křičící, či alespoň šeptající „buy“ (či „sell“). Pro demonstraci jsem se zde sice pár bankám před časem věnoval, ale podle mého názoru jde většinou o firmy, které jsou v podstatě nečitelné a jejich hodnotu nejde určit ani s notnou dávkou sebezapření.

Portfolio BH:

Další firmy z žebříčku už jsou BH klasikou – žádná divočina, většinou jasný byznys model a tvorba hotovosti. Při pohledu na vysoký podíl Coly se ptám, proč investiční guru tak moc věří této firmě a zároveň vůbec ne ? Dnes jsem ale vybral něco jiného – podíváme se spolu na v žebříčku poslední Moody’s. Jedním z důvodů je to, že před časem jsem se zde zabýval relativně podobnou , která rozhodně nebyla nezajímavá.

Moodys dokáže posledních pět let soustavně zvyšovat zisky i tržby. Jak podle pravítka. Zajímavý je pak pohled na generované návratnosti – návratnost investic je na 31 % a návratnost vlastního jmění dosahuje řádově čísel jinde nemyslitelných. Moodys je totiž další firmou, která má účetní (!) hodnotu vlastního jmění minimální (v roce 2014 dokonce mírně zápornou). Jde mimo jiné o extrémní, ale možná o to lepší příklad, jak málo vypovídající jsou někdy účetní data a hodnoty.

Zdroj: FT

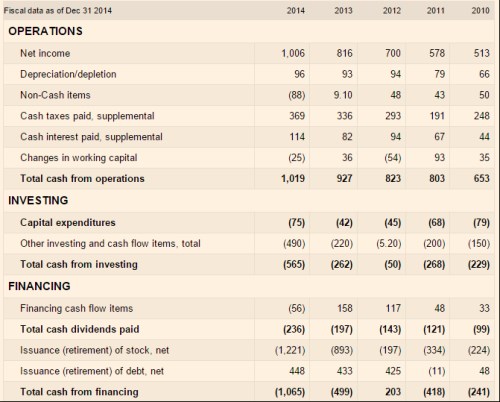

Pohled na tok hotovosti dělá investorům také radost. Na provozní úrovni soustavně roste, v roce 2014 se vyšplhal na cca miliardu dolarů. CapEx je ve srovnání tímto tokem hotovosti minimální, ale občas proběhnou nějaké vyšší ostatní investice. I po nich ale hodně zbývá pro akcionáře.

Zdroj: FT

Firma soustavně zvyšuje dividendy a už dva roky také odkupy. Tok hotovosti k akcionářům tak v roce 2014 dokonce výrazně převýšil tok hotovosti po investicích. To znamená, že firma vyplatila více, než vydělala, tudíž si musela půjčit (a snížit zásobu hotovosti v rozvaze). Budeme tedy pana Buffetta podezřívat z toho, že přes své firmy napomáhá „neozodpovědné“ vlně dluhem financovaných odkupů? Asi ne. Povrchní pohled by ale byl hrozivý – firma s negativním vlastním jměním se zadlužuje, aby vyplatila více, než vydělá!

Moodys je členem trojky ratingových agentur, které mají výjimečné postavení na trhu. Projevuje se to mimo jiné na oné vysoké návratnosti investic. Po krizi existovaly velké tlaky na to, aby se současný systém ratingů a jejich používání změnil, vše ale v podstatě usnulo a v dohledné době se pravděpodobně nic nezmění. V reálu tu tedy máme přirozený/nepřirozený monopol generující haldu hotovosti a štědře obdarovávající akcionáře. Dlouhodobější vývoj cen akcie jim radost dělá asi ještě větší:

Zdroj: FT

Dejme tomu, že by firma byla krátkodobě schopná generovat CF po CapEx ve výši 900 milionů dolarů. Moodys má dost vysokou betu (1,61) a požadovaná návratnost by se tak měla pohybovat kolem 11 %. Kapitalizace dosahuje 19,24 miliard dolarů a zmíněné cash flow by na její ospravedlnění muselo dlouhodobě růst asi o 6,2 % (při CF ve výši 800 milionů dolarů je implikovaný růst na 6,6 %). Pokud bychom si jako měřítko vzali růst toku hotovosti v posledních pěti letech, trh je hodně skeptický. Ale takové měřítko by asi bylo příliš měkké. Každopádně pan Buffett se evidentně nedomnívá, že by současné implikované růsty už byly příliš vysoko, jinak by už akcie asi nedržel.