Dnes bych se rád vrátil k akciím, které tvoří významnou součást portfolia známých investorů. Konkrétně půjde o , který by podle dat z konce prvního čtvrtletí měl představovat čtvrtou největší investici v Buffettově portfoliu. S betou na hodnotě 1,1 se požadovaná návratnost u AE bude pohybovat něco nad požadovanou návratností trhu. Jak ukazuje následující graf, až donedávna se realizovaná návratnost podle tohoto požadavku chovala, ale rok 2015 se pro akcii už nevyvíjí zrovna tím nejlepším způsobem. Otázka je, zda je to váhavý posun k dlouhodobější nevraživosti investorů, či naopak přechodná slabost představující příležitost pro koupi. Více uvidíme níže. Už nyní je ale jasné, že akcie AE si vede výrazně hůře, než akcie jejích hlavních konkurentů – dlouhodoběji i v letošním roce.

Zdroj: FT

Žádné dramatické růsty tržeb ani zisků u AE nehledejme. Návratnost investic se pohybuje na 6,2 %, u vlastního jmění dosahuje mnohem vyšších čísel. Což znamená, že i kdyby se nám nechtělo, musíme se podívat na to, jak je na tom firma se zadlužením. Z relativně nízkého ROI uděláme totiž vysoké ROE jedině tak, že ho zapáčíme. Oběd zadarmo to ale samozřejmě není, protože s rostoucí finanční pákou roste i rizikovost a požadovaná návratnost. Je to stejný princip jako u odkupů – ty sice zvyšují EPS, ale zároveň zvyšují rizikovost, takže výsledný efekt na cenu, či přesněji řečeno hodnotu akcie není ani zdaleka předem jasný (a nakonec může být i negativní). Může totiž dojít i k tomu, že PE kvůli vyššímu riziku klesne více, než vzroste EPS. Tento teoretický výlet si zde dovoluji i proto, že právě u AE jsem u některých investorů zaznamenal názor, že odkupy (nakopávání EPS) a vysoké ROE jsou důvody, které by měly zvyšovat atraktivitu společnosti a jejích akcií.

Zdroj: FT

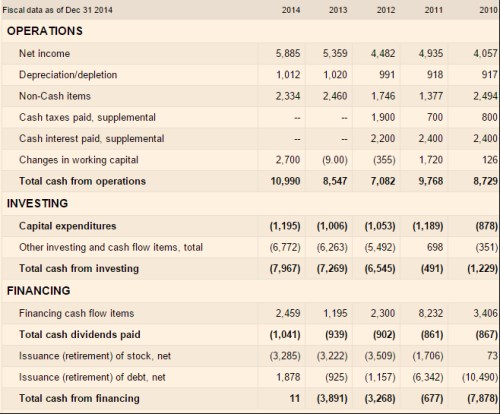

Pohled na poměr provozního toku hotovosti a investic do provozních aktiv (CapEx) je zde na mimořádně příznivé úrovni a určitě jde v tomto smyslu o jednu z nejvýkonnějších mašinek na trhu: V roce 2014 dosáhlo provozní CF téměř 11 miliard dolarů, CapEx jen 1,1 miliardy. Obrázek se ale hodně mění, pokud započítáme ostatní investice. V posledních třech letech firma na této úrovni investovala 5,5 – 6,7 miliard dolarů. Po celkových investicích jí tak v roce 2014 zbyly už jen asi 3 miliardy dolarů, rok předtím jen asi 1,3 miliardy dolarů:

Zdroj: FT

Na finanční úrovni je AE americkou klasikou – něco dividend, vysoké odkupy. Obojí dohromady i v úspěšném roce 2014 převýšilo CF po investicích, takže si AE pomohl zvýšením dluhu. Opět tu tedy máme firmu, která dává akcionářům více, než si může dovolit. Pokud tak optimalizuje svou kapitálovou strukturu a investoři jsou si vědomi toho, že jde o přechodný jev, vše je v pořádku. Někdy na mě ale ohledně těchto předpokladů doléhá skepse.

Jak tedy vypadá současná síla rozvahy této firmy? Čistý dluh dosahuje asi 55 miliard dolarů, EBITDA asi 10 miliard dolarů, takže poměr prvního k druhému je na mimořádně vysokých úrovních. Jde sice o specifickou firmu, ale i tak se mi nezdá, že by z její rozvahy šlo ještě hodně vyždímat. To je opět mírně řečeno – pro srovnání uvedu, že má dlouhodobý dluh na nule (i když jejich provozní modely nejsou úplně shodné). O optimalizaci kapitálové struktury by mě tu tedy někdo musel přesvědčovat delší dobu. Když se dívám na investice pana Buffetta, na začátku vždy nějak podvědomě čekám, že uvidím firmu, které je po provozní i finanční stránce silná a konzervativní. AE není první firmou, která mě v tomto smyslu trochu zaráží. Možná, že tento express jede při vracení hotovosti akcionářům až příliš rychle.

Co se týče valuace, vychází mi, že s požadovanou návratností kolem 8 % v sobě má současná kapitalizace AE zabudován dlouhodobý růst volného CF na vlastní jmění ve výši asi 4,3 %. To v případě, že za vodítko použijeme CF po investicích roku 2014. Pokud bychom použili CF po CapEx, současná kapitalizace implikuje, že toto CF bude dlouhodobě klesat o 4 % ročně. Takže tento rychlý pohled ukazuje, že co se týče valuace, na tom akcie nemusí být tak zle. Ale více až po pohledu na další podobné tituly – viz níže.

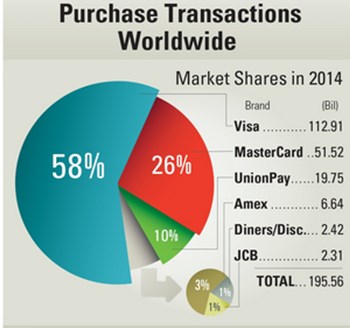

Jak je vidět z prvního grafu, AE je na tom s dlouhodobou návratností nejhůře, i si vedou mnohem lépe i v letošním roce. V dalších dílech bych se chtěl podívat i na tyto dvě společnosti, abychom měli ucelenější obrázek o případných příležitostech v tomto segmentu trhu. Jak vidno z posledního grafu, má pozici, kterou můžeme považovat za dominantní, je daleko za ní a AE je v globálním měřítku trpaslíkem.