Rádi bychom Vám prezentovali další ze série analytických prací našeho týmu Patria Research v podobě krátkodobých investičních tipů (o tomto formátu, co je a jak funguje, jste se mohli dozvědět již ZDE). V minulém vydání krátkodobých investičních tipů jsme se podívali na zoubek pětici složené z francouzského výrobce telekomunikačního vybavení, finského výrobce sportovních potřeb, dánského průmyslového konglomerátu, významné německé agrochemické a farmaceutické společnosti a v neposlední řadě největší německé banky.

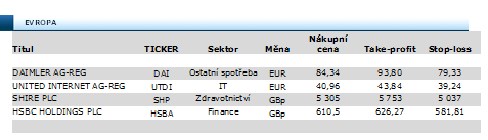

V aktuálním vydání se v miniportfoliu objevuje jeden z největších světových výrobců automobilů , přední německý poskytovatel telekomunikačních služeb United Internet, bio-farmaceutická společnost a největší evropská univerzální banka Holdings. Blížší důvody pro zařazení ze strany analytiků Patria Finance najdete níže:

AG

• Jeden z největších světových výrobců automobilů se sídlem v Německu. Do jeho stáje patří modely značek Mercedes-Benz, Smart či Fuso.

• Automobilka v minulých týdnech prošla hlubší korekcí, která kopírovala vývoj německého akciového indexu DAX . Hlavním faktorem tlačícím akcie níže byl prudký výprodej na dluhopisovém trhu, který poslal výnosy německých 10y dluhopisů až na hladinu 1 %. Výsledkem bylo znatelné posílení eura, s nímž je spojena nižší konkurenceschopnost německých exportérů, mezi které patří také .

• Ačkoliv může být prudký pohyb na dluhopisovém trhu obrátkou dlouhodobého trendu, stávající růstovou dynamiku výnosů považujeme za neudržitelnou. Spíše tak vyhlížíme částečnou korekci a případný posun vzhůru mírnějším tempem. Úrokový diferenciál reálných sazeb mezi Německem a USA by tak měl s plánovaným utahováním měnové politiky Fedu narůstat a tlačit evropskou měnu níže. Takový vývoj následně bude prospívat oživení , který dvě třetiny tržeb generuje na zahraničních trzích.

• Profitabilita podnikání se opírá o pokračující nárůst provozní marže v dominantní divizi Mercedes-Benz Cars (v 1Q yoy +240 bps na 9,4 %). Na letošní rok plánované uvedení čtyř nových modelů SUV s tradičně vyšší marží pak v kombinaci se stabilizující se poptávkou v divizi trucků (v 1Q +4 %, book-to-bill ukazatel aproximující momentum budoucí poptávky navíc bezpečně překročil 1x v klíčových regionech Evropy a Severní Ameriky) tlačí marži celé skupiny blíže střednědobému cíli nad hladinou 10 %.

• Vyšší profitabilita podnikání pak přispívá efektivní tvorbě volného peněžního toku. Konsensuální odhad pro letošní rok počítá s FCF ve výši 4,3 mld. EUR, v následujících třech letech má pak složená roční míra růstu (CAGR) metriky dosáhnout +12 %. Automobilce se tudíž otevírá dostatečný prostor k naplnění závazku progresivní dividendové politiky a posunu výplatního poměru nad hladinu 40 % (37 % v roce 2014), což je výrazně nad úrovněmi německých konkurentů.

United Internet AG

• Přední německý poskytovatel služeb v oblasti telekomunikací. Kromě mobilních produktů či širokopásmového připojení nabízí také produkty z oblasti internetových aplikací. Celosvětově obhospodařuje portfolio 47 mil. klientů napříč 11 státy.

• Motivací pro zařazení United Internet je atraktivní růstový profil společnosti. Tržby mají dle tržních odhadů letos stoupnout o 22 %, při nárůstu klientských kontraktů (předplatitelé služeb platící poplatky) o 800 tis. První čtvrtletí pak naznačuje, že je společnost na dobré cestě k atakování obou vytyčených cílů, když přibylo 230 tis. zákazníků (loni za stejnou dobu společnost registrovala nárůst 190 tis./za celý rok pak bez započtení vlivu akvizice Versatel 910 tis.) a tržby stouply o 27,5 %.

• Expanze tržeb se skrze provozní páku více než proporcionálně promítá do hodnoty provozního zisku EBITDA, pročež konsensy vyhlížejí jeho růst o 42 %. EBITDA v prvním čtvrtletí nicméně stoupla o 54,8 % (loni za stejné období +22,8 %/za celý rok pak +35,5 %). Zisk na akcii má stoupnout o 27 % (příští rok 20 %), zatímco sektorový odhad počítá s 5 %. Růstový profil United Internet je tak výrazně přívětivější ve srovnání s prognózou pro telekomunikační sektor, pročež neshledáváme důvod pro přetrvání stávajícího valuačního diskontu akcií ve výši 14 % (optikou P/E letošního roku).

• Podpůrnou roli navíc může sehrát v květnu oznámený nákup podílu (20,7 %) v telekomunikační společnosti Drillisch. Ten lze prozatím vnímat jako finanční investici, nicméně případná koupě majoritního podílu (prozatím jej United Internet vylučuje) by přinesla výrazné nákladové úspory s následným pozitivním otiskem v profitabilitě podnikání.

PLC

• Bio-farmaceutická společnost specializující se na léčení poruch pozornosti, hyperaktivity, gastrointestinálních onemocnění, dále pak vývoj genetických léčebních postupů a regenerativní medicínu

• Management společnosti provedl v uplynulých letech úspěšnou (organickou i neorganickou) transformaci z de facto mono-produktového obchodního modelu (ADHD) na bující společnost s bohatým portfoliem/pipelinem léků na poměrně širokou rodinu vzácných onemocnění. Průvodním jevem je diverzifikované produktové portfolio s delší durací, které zasluhuje díky nižší rizikovosti i vyšší valuaci. Ta se ale pohybuje „pouze“ na úrovni velkých farmacií, a to i přesto, že v minulosti netrpěla, a v dohledné době nejspíš ani trpět nebude, neduhem velkých farmaceutických koncernů, jímž byl absentující růst zisků (růst v uplynulých pěti letech dosahoval 10 %, CAGR).

• Naopak, na organické bázi by měl růst tržeb/zisku během následujících čtyř let dosahovat cca 10/16 % p.a. (CAGR; s případnými M&A 15/21 %), což je téměř dvojnásobek sektorového průměru. Vzhledem k tomu, že v projekci pro toto období nepočítáme s příchodem nových léků (ty by se měly v daném období podílet na celkovém růstu jen 60-70 bps), je projekce relativně k sektoru i méně riziková. Firma by během tohoto období měla vygenerovat zhruba 13 mld. USD hotovosti, která se vzhledem k track-recordu vedení (během posledních 10 let společnost vygenerovala přes 10 mld. USD hotovosti, téměř 100 % bylo použito na M&A) nejspíš uplatní při dalších akvizicích posilujících produktové portfolio/pipeline. Předpokládaný růst tržeb/zisku by tak skrze M&A mohl zrychlit o dalších cca 500 bps.

• Prémiový růst si dle našeho názoru zaslouží i prémiovou valuaci. přitom momentálně obchoduje s valuačními násobky pouze na úrovni velkých farmacií. Historická valuační prémie vůči sektoru přitom dosahuje na 3/5/10letém horizontu 30/50/53 %!

Holdings PLC

• Největší evropská univerzální banka aktivní v šesti globálních regionech – Evropa, Hong Kong, Asie-Pacifik, Blízký Východ a Severní Afrika, Severní Amerika, Latinská Amerika. Banka operuje přes čtyři nadnárodní segmenty – Retailové bankovnictví a Správa aktiv, Komerční bankovnictví, Globální investiční bankovnictví, Globální privátní bankovnictví.

• HSBC představila svůj aktualizovaný hospodářský plán. Jeho součástí je i) záměr snížit do roku 2017 objem rizikově vážených aktiv (RWA) o 290 mld. USD (zhruba 25 %). Celých 140 mld. USD má pak zajistit osekání aktivit v divizi investičního bankovnictví. Další krok počítá s ii) prodejem operací v Turecku a Brazílii, kde banka hodlá zachovat alespoň částečnou přítomnost nezbytnou k obsluze velkých korporátních klientů. Součástí je také iii) dosažení roční úspory nákladů v rozmezí 4 – 4,5 mld. USD v roce 2017, když o místo přijde zhruba 10 % pracovní síly (22 – 25 tis. zaměstnanců).

• Osekání RWA by mělo přispět vylepšení ukazatele kapitálové přiměřenosti (v 1Q 11,2 %) a umožnit tak bance realizaci progresivní kapitálové politiky. patří s dividendovým výnosem nad úrovní 5 % mezi premianty sektoru a jakékoliv signály o další možné expanzi metriky bude trh dozajista pozitivně reflektovat. Plánovanou úsporu nákladů pak vnímáme v kombinaci s osekáním aktivit v investičním bankovnictví nesoucích nejnižší návratnost jako podpůrný faktor pro dosažení vytyčeného cíle návratnosti vlastního kapitálu, který je stanoven pro rok 2017 na hladinu 10 %.

• HSBC má navíc technický prostor k dohánění svých britských bankovních konkurentů, kteří se obchodují o zhruba 5 % výše proti úrovni před květnovým oznámením výsledků parlamentních voleb. S vítězstvím konzervativců se snížily obavy z možné přísnější regulace a pozitivní sentiment dopomohl valuaci britských bankovních domů. se nicméně nachází o zhruba 4 % níže proti předvolební úrovni.

Výstupy analytického týmu Patria Finance můžete také sledovat v sekci Zápisník analytika.

Krátkodobé investiční tipy představují produkt

vytvářený analytickým týmem Patria Finance. V jeho rámci jsou

pravidelně sestavována miniportfolia akciových titulů s potenciálem pro

zajímavé zhodnocení v řádech několika týdnů až měsíců. Více informací i

kompletní seznam mohou klienti Patria Finance získat po přihlášení ZDE.