Pokud se podíváme na vývoj za posledních 12 měsíců, dosáhl index S&P 500 návratnosti dosahující téměř 10 %. Když to srovnáme s požadovanou návratností, která se může pohybovat někde kolem 7 – 8 %, tak stále dostáváme o něco více, než na co máme „nárok“. Ve srovnání s minulými lety to sice vypadá jako prudký zvrat. Jenže mimořádné byly minulé roky a ne to, co se děje nyní. Měli bychom si na to asi zvykat.

Zdroj: Bloomberg

Cílem mé dnešní úvahy ale není trh v USA, je to trh německý, respektive evropský. Ten je letos výrazně volatilnější, také se toho na starém kontinentu mnohem více děje (v USA jen nenaplňují očekávání). Po několikaměsíční rally přišla v dubnu na německých akciích korekce, která je, co se týče roční návratnosti, „uvrhla“ do podobné návratnosti, jaké se těší SPX (viz oranžová křivka v grafu). Při troše štěstí a dobré vůle v Řecku i zbytku eurozóny (viz níže) přitom nemusí jít o počátek nějakého většího propadu, takže ona korekce jistě vyvolává zájem třeba u těch, kteří by rádi na nákupy za diskontní ceny (i když s ohledem na předchozí vývoj a valuace to stále zase takový diskont není).

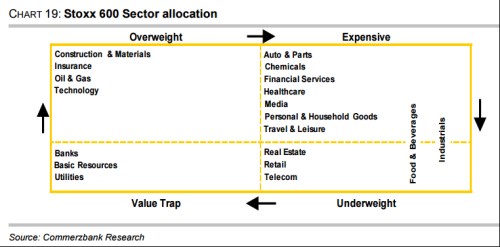

Současný růst výnosů německých vládních dluhopisů nepovažuji z hlediska akcií za negativní zprávu, spíše naopak (trhy to asi zatím vidí jinak). Zde ale toto téma rozpracovávat nebudu, nechám si ho napříště. Namísto toho bych pozornost čtenáře rád upřel na možný plán toho, jak se postavit k německé, respektive celoevropké korekci. Základem je úvaha od , která na základě valuací a trendu v růstu zisků hezky seřadila atraktivitu jednotlivých sektorů na německém trhu:

Od kategorie „nadvážit“ se pohybujeme doprava k „drahé“, dolů k „podvážit“ a doleva do „valuačních pastí“. V prvním poli najdeme stavebnictví a materiály, pojišťovny, ropáky a technologie. Drahé jsou podle banky automobilky, chemie, finanční služby, zdravotní péče, média, turistika a volný čas. Vyhnout bychom se pak měli realitám, maloobchodu a telekomunikacím a do valuační pasti by nás dostaly banky, či utility. Ty se sice zdají levné, ale jejich zisky se vyvíjejí velmi negativně – odtud tedy ta past. Ropný sektor by měl být atraktivní proto, že má nízkou valuaci a stabilizace na trhu s ropou mění k lepšímu vývoj zisků. Zdravotní péče je podle banky drahá, hovoří pro ní ale spekulace o převzetích a silný relativní růst zisků. Realitám je třeba se vyhnout kvůli tomu, že dlouho těžily z nízkých sazeb a současné vyšší výnosy jim tak zase vadí.

Před časem jsem zde psal, že evropské akcie by si letos mohly vést lépe, než ty americké. Vývoj posledních týdnů tento evropský optimismus poněkud krotí, ale hlavní argument zůstává: Valuace jsou našponované všude, zisky evropských firem jsou ještě daleko za předchozími vrcholy, zatímco v USA už je dávno překročily. Pokud tedy bude evropským firmám poskytnut prostor, měly by mít více potenciálu, ne přes růst PE, ale přes růst E.

Jak jsem zmínil, za problém mohou být z hlediska evropských akcií považovány rostoucí výnosy dluhopisů, ale to je podle mne do značné míry omyl. A pak je tu Řecko. Přiznám se, že mimo sledování nadpisů vývoji v této oblasti moc pozornosti nevěnuji. Věc je totiž celkem jasná: Buď bude dohodnuta další půjčka, což znamená, že za čas se celé kolečko bude pravděpodobně opakovat znovu, jen se silnějším nábojem. Nebo přijde uznaný default a možná i odchod země z eurozóny. Což možná bude pro všechny lepší a pokud to nevyvolá nákazu, půjde spíše o pozitivní vývoj už proto, že všechny zdroje, které jsou nyní věnovány problémům s Řeckem, mohou být nasměrovány jinam. A pokud Mario Draghi drží sliby, nákazu to vyvolat nemůže. Snad nejsem přílišný optimista.