Slabé euro je významným investičním příběhem i na akciových trzích. Blíží se další výsledková sezóna a ta by měla mimo jiné potvrdit, že německým firmám a jejich ziskům slabší euro prospívá. Týkat by se to samozřejmě mělo zejména těch, které jsou zaměřeny na exporty do zemí, vůči jejichž měnám euro oslabilo (proti tomu ale působí určitá anemičnost některých EM trhů). vidí situaci tak, že nejvíce zvedá kurz eura potenciál u společností jako , , , a . Na některé z nich jsme se zde spolu už před časem dívali, dnes bych tak rád učinil u .

Akcie si za posledních pět let připsala téměř přesně 100 %, současný dividendový výnos dosahuje asi 1,35 %. Tento titul si tak vede lépe než třeba a také lépe než celý německý trh. Rizikovost je ale nižší než rizikovost celého trhu, tedy alespoň co se týče výše ukazatele systematického rizika. Beta je totiž trochu překvapivě na hodnotě 0,77. Technické plyny a další produktové portfolio firmy nejsou tedy zřejmě zase tak moc cyklické povahy, jak by se mohlo zdát.

Zdroj: FT

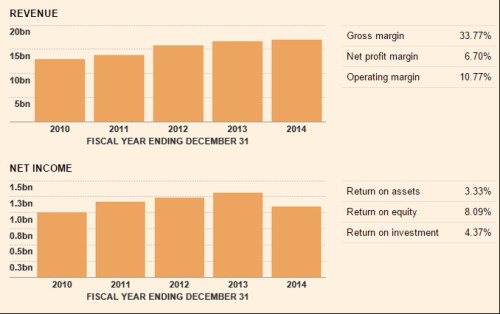

už od roku 2010 zvyšuje své tržby, ziskovost ale dosáhla vrcholu v roce 2013. Požadovaná návratnost může s uvedenou betou a velmi nízkými bezrizikovými výnosy dosahovat asi 5,3 %. Toto číslo můžeme zhruba porovnávat s návratností vlastního jmění měřenou na základě zisků a toto ROE zde dosahuje asi 8 %, což není s ohledem na oněch 5,3 % špatné.

Zdroj: FT

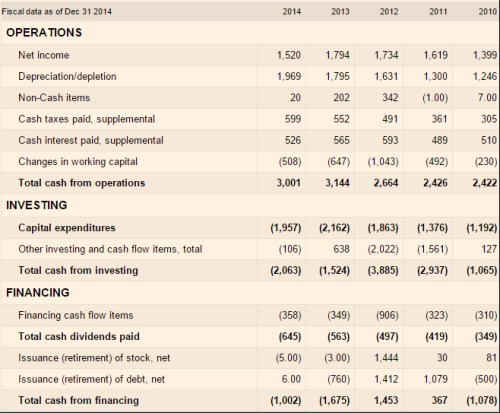

A opět se dostáváme k nejdůležitější součásti fundamentálního pohledu na společnost – toku hotovosti. rozhodně nepatří mezi ty, které by měly problém s pokrytím svých investic provozním cash flow. To se totiž poslední dva roky pohybuje nad 3 miliardami eur, zatímco investice na úrovni CapEx se drží na 1,9 – 2,1 miliardách eur. Po těchto investicích tak firmě zbývá zhruba miliarda eur, od které ale zde musíme odečíst ještě asi 350 milionů eur úrokových nákladů a dalších finančních položek. Pak dostáváme aproximaci toku hotovosti, který je k dispozici na splátky dluhu, pro ostatní investice a také pro akcionáře. Ti poslední dostali v roce 2013 563 milionů eur dividend, v roce minulém dokonce 640 milionů eur. Což znamená, že v minulém roce jela společnost na doraz: Z toho, co vydělala na provozní úrovni, poplatila investice a to, co zbylo, vyplatila akcionářům.

Zdroj: FT

Letošní čtvrtletní výsledky napovídají, že meziročně by v roce 2015 mohlo dojít k určitému zlepšení ziskovosti a toku hotovosti, o žádné skoky ale pravděpodobně nepůjde. Výše uvedené přitom znamená, že nepatří mezi firmy, které by měly velký potenciál zvýšení výplaty dividend i v případě, že se jejich výsledky už nebudou moc zlepšovat. Jak jsem uvedl, v tomto smyslu naopak jede na doraz. Má přitom asi 10 miliard dluhu, něco přes 1 miliardu eur hotovosti a EBITDA dosáhla v minulém roce necelé 4 miliardy eur. Nejde tedy určitě o předluženou firmu, ale také ne o společnost, která by mohla masivně navyšovat svůj dluh, či čerpat ze zásoby hotovosti. Znatelné zvyšování dividend, které je patrné z minulých let, je tedy pravděpodobně u konce.

Jak je to s valuací této potenciální sázky na slabé euro? V popsané situaci můžeme za vodítko vzít dividendu. Předpokládejme, že krátkodobý standard je na úrovni roku 2014. Kapitalizace nyní dosahuje 32,7 miliardy eur. Oněch 645 milionů eur dividend by tak při výše zmíněné požadované návratnosti tuto kapitalizaci ospravedlnilo asi 3,3 % dlouhodobým růstem. V roce 2020 by tak dividenda musela dosahovat 758 milionů eur.

Celkově mi tedy nepřipadne, že by ocenění akcií trhem bylo příliš agresivní, či optimistické. Tok hotovosti je silný, ale jak bylo uvedeno, rezerv na zvyšování dividend firma moc nemá, zbývá jí prostě „jen“ dosahovat růstu tržeb, zisků a toku hotovosti. Klíčové bude, zda euro zůstane slabší a/nebo, zda se bude situace na klíčových EM trzích zlepšovat. Šance na dlouhodobě uvolněnou politiku ECB je podle mne poměrně reálná. U zlepšení na EM a zejména u Číny bych byl větším skeptikem a možná se tak nakonec v tomto investičním příběhu budeme pohybovat na úrovni „nula od nuly pojde“.