Mé vlastní zkušenost i rozhovory s jinými rodiči celkem jednoznačně ukazují, že u většiny dětí je téměř jistou sázkou na úspěšný vánoční dárek Lego. Tato jistota má ale svojí cenu a to doslova. Kdo Lego alespoň jednou koupil, pravděpodobně zažil alespoň náznak onoho pocitu, že do té krabice asi zapomněli ještě něco dát. Implikovaná cena za jednu kostičku totiž často znatelně převyšuje 10 Kč.

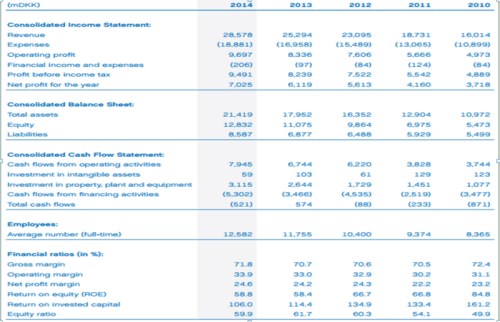

Lego bohužel není obchodované, jde o rodinný podnik. Jde ale také o společnost, která se v duchu výše uvedeného dotýká životů většiny z nás a snad tak bude zajímavé podívat se na to, jak si vlastně vede. S naznačeným poměrem nákladů a ceny je dopředu celkem jasné, že zde z pohledu vlastníků firmy budeme hovořit v superlativech. Jak se ale ukáže, i tak dovede Lego hodně překvapit. Výsledky za posledních pět let shrnuje tabulka:

Zdroj: Lego

Lego dokáže soustavně zvyšovat své tržby i provozní zisky. V roce 2014 dosáhly tržby 28,5 miliard DKK, tedy asi 100 miliard korun. Hrubá marže firmy se pohybuje něco málo nad 70 %. Čistá zisková marže dosahuje necelých 25 %. Pokud bychom tedy vzali krabici Lega za 1.000 korun, má z ní Lego v průměru 700 korun po započítání všech přímých nákladů a 250 korun po započítání nákladů všech. Pro srovnání: Hračkářský gigant , který má také řadu silných značek a úspory z rozsahu by pro něj měly být samozřejmostí, má hrubou marži ve výši necelých 50 % a čistou marži jen 5,3 %.

Ještě důležitější je návratnost kapitálu. Důvod je jednoduchý – marže mohou být vysoké, ale výsledné zisky mohou být stále nedostatečné na to, aby poplatily zdroje, které byly do firmy vložené ve formě investic. Asi ale tušíme, že tento problém zde řešit nebudeme. Návratnost investovaného kapitálu ale asi i tak překvapí, protože dosahuje více než 100 %! Jinak řečeno, firma dovede za rok vydělat více, než kolik musela do výroby vložit kapitálu (vlastního i cizího a to v účetních hodnotách). Obdivuhodná je i návratnost vlastního jmění, která v roce 2014 dosáhla téměř 60 %. Představte si, že si založíte firmu, která vám každý rok vrátí 60 % toho, co jste do ní průběžně dali. Opět pro srovnání: ROI Mattelu dosahuje asi 10 % a ROE asi 6 %. Prostě jiná liga.

Provozní tok hotovosti dosáhl v roce 2014 necelých 8 miliard DKK a investice asi 3,2 miliardy DKK. Po investicích tak měla firma, respektive poskytovatelé kapitálu, k dispozici asi 4,8 miliard DKK. Pokud by tato částka představovala volné cash flow na vlastní jmění, které by rostlo o pouhé 2 % ročně, a požadovaná návratnost by byla podobná, jako u Mattelu, „netržní“ kapitalizace Lega by se pohybovala kolem 76,5 miliard DKK (asi 11 miliard dolarů). Kapitalizace Mattelu dosahuje necelých 140 miliard dolarů.

Lego je vlastně tak trochu záhadou. Výše uvedené finančně-provozní parametry jasně ukazují, že tu hovoříme o firmě s obrovskými bariérami vstupu a s velmi atraktivním produktem. Nejde ale o žádnou vyspělou technologii, zázračný lék a ani nějakou exkluzivní značku typu Ferrari. Jde „jen“ o plastové kostky, stavebnici. Marketingoví stratégové z Lega s ní ale dokážou téměř nemožné. A vlastníci firmy asi vědí, proč se nechtějí s nikým dělit. Vlastní typickou „buffettovskou“ firmu, která může být v mnoha ohledech považována za tu nejlepší na světě: Má jednoduchý model, exkluzivní produkt, marže i návratnosti a hlavně cílovou zákaznickou skupinu, kterou jí mohou jiní závidět. Zatím se tak ani náznakem nezdá, že by stavebnice Lego čekal podobný osud, jako kdysi podobně populární Barbie.