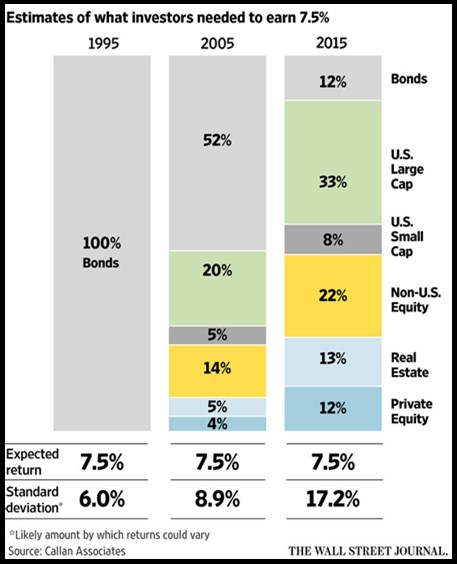

Na WSJ byl před několika dny uveřejněn jeden zajímavý a dnes již celkem populární graf, který bych rád v této úvaze použil i já. Ukazuje, jaké složení muselo mít v letech 1995, 2005 a 2015 portfolio na to, aby generovalo 7,5 % návratnost. Určitě bychom mohli trochu diskutovat o metodologii, ale jádro grafem vyprávěného příběhu by asi bylo stále stejné: Zatímco v minulosti stačilo na vydělání relativně slušné (nominální) návratnosti nakoupit dluhopisy, dnes musí investor podstoupit mnohem více rizika. Dluhopisům konkrétně dá namísto 100 % pouze 12 % váhu a zbytek tvoří různé akciové a realitní investice spolu s private equity. Směrodatná odchylka portfolia se tak zvedla z 6 % na 17,2 %, což je znatelné zvýšení rizika:

Graf je jen dalším důkazem známého faktu: Žijeme ve světě nízkých návratností a pokud chceme návratnost vyšší (přesněji řečeno návratnost dříve obvyklou), musíme podstoupit znatelně vyšší riziko. Projevuje se to i vyšší poptávkou po akciích, následně jejich rostoucími valuacemi a klesající návratností i u této třídy aktiv. Je hodně módní a také povrchní vinit z toho centrální bankéře. Jádrem tohoto stavu je spíše nadbytek globálních úspor, který neúnavně eliminuje všechny investiční obědy zadarmo i obědy s mírnou slevou. Moc se nehovoří o tom, že logickým důsledkem masivního přesunu k rizikovějším aktivům by měla být rostoucí zranitelnost systému, ale to dnes jen jako poznámka na okraj.

Menší návratnost = více/méně investic?

Nyní mi dovolte jednoduchou, lež velevýznamnou otázku: Snížíte kvůli nižší výnosnosti investic svá očekávání ohledně vašeho budoucího životního standardu? Nebo jste spíše ochotni si nyní více odepřít, ale ze svého „penzijního“ standardu neslevit? V prvním případě by mělo docházet k tomu, že nás nižší očekávané návratnosti dotlačí k vyšší spotřebě a menším úsporám: Úspory a investice tolik nevydělávají, tak si místo nich něco koupíme, něco sníme, někam pojedeme... Na tento mechanismus se spoléhá i monetární stimulace, protože vyšší spotřeba (menší snaha spořit) by v ideálním případě roztočila kola výroby, multiplikátorů, investičních akcelerátorů a snad i dalších „torů“. Do tohoto stimulačního ideálu máme ale zatím bohužel daleko.

V druhém případě by nastal na první pohled paradoxní, ale vlastně logický jev. Pokud jsme totiž pevně rozhodnuti, že v pozdějším věku chceme mít určitou výši úspor a určitý materiální standard, měníme podle současné očekávané návratnosti výši našich (pokud možno pravidelných) úspor. Pokud čekáme, že nám naše úspory/investice vydělají více, můžeme si ukládat stranou méně. A naopak, pokud investice vydělávají méně, musíme se více uskromnit a investovat víc. Z toho jednoznačně vyplývá, že klesající očekávaná návratnost akcií by nás měla vést k tomu, že do nich budeme investovat více a ne méně (pokud tedy nečekáme, že další krize a kolaps trhů už je za rohem).

Pokud by většina střadatelů a investorů uvažovala způsobem popsaným v druhém příkladu, roztáčela by se spirála neustále se zvyšující se poptávky po akciích, jejich klesající návratnosti a následně ještě vyšší poptávky. Vedle toho by tento mechanismus stavěl na hlavu obecně přijímaný předpoklad zmíněný výše: „Nižší očekávaná návratnost/nižší sazby = vyšší spotřeba“. Přesto jde podle mne o relevantní koncept a úvahu (a je to mimochodem i jeden z důvodů, proč považuji záporné sazby za špatný pokus jak monetárně stimulovat ekonomiku). O této relevanci si ale konec konců nejlépe rozhodne každý sám za sebe odpovědí na uvedené otázky.

Určitě dnes nežijeme ve světě, kde by k sobě akciový trh lákal další a další investory tím, že na něm jsou plošné výnosové žně. Možná ale žijeme ve světě, kde je právě kvůli celkově nižším výnosům více než dříve relevantní uvažovat o systematickém a dlouhodobém budování akciového portfolia. Je tu samozřejmě otázka načasování a konkrétního výběru, která jde nad rámec dnešní úvahy. Ale určitě nejsme v situaci, kdy by nebylo kde brát. Například dividendový výnos německých akcií je stále relativně vysoko (viz i příspěvek „SAP a německý akciový útlum“).