Globální úrokové sazby slovy hlavního ekonoma Bank of England Andyho Haldana v uplynulých pěti tisících letech nebyly nikdy tak nízko jako dnes. To platí nejen pro krátké úrokové sazby pod taktovkou centrálních bank, ale především pro delší výnosy. Ty jsou rozhodující pro to, jak draze se financují podniky nebo kolik vydělají na svých dluhopisových portfoliích pojišťovny nebo penzijní fondy.

I když v největší světové ekonomice již začaly krátké úrokové sazby růst, zatím to jinde než na kráktém konci výnosové křivky není vidět. Dlouhé americké výnosy šly paradoxně od té chvíle ještě více dolů (viz následující graf). Proč?

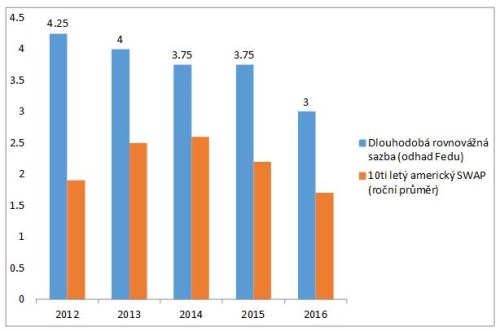

Ekonomická teorie nabízí v zásadě dva úhly pohledu. První říká, že pokles dlouhých sazeb odráží pokles očekávaného růstu sazeb krátkých. Jednoduše řečeno, lidé čekají od Fedu v budoucnu méně a méně. To je alespoň částečně pravda. Od prvního růstu sazeb Fedu v prosinci 2015 snížili sázky na další růst sazeb Fedu jak investoři na trzích, tak Fed sám. Navíc Fed snížil o 75 bps i svůj odhad dlouhodobé rovnovážné sazby na 3 %.

Druhým vysvětlujícím faktorem může být pokles takzvané rizikové prémie - prémie, kterou investoři požadují za to, když půjčují peníze na delší období. Právě její pokles stojí podle posledních analýz Banky pro mezinárodní platby za dnešními super-nízkými dlouhými výnosy. Co termínovou prémii drží tak nízko? Když ponecháme stranou dlouhodobé faktory - jako stárnutí populace a rostoucí míru úspor, jedná se v poslední době především o dva faktory.

Na prvním místě je to extrémně nízká inflace v posledních dvou letech (jak v eurozóně, tak v USA), která s sebou překvapivě srazila dolů i dlouhodobější inflační očekávání. Řada portfolio managerů je tak dnes ukolébána ve falešném pocitu jistoty, že inflace je jednou pro vždy mimo hru. Na druhém místě pomáhá tlačit dlouhé výnosy dál dolů politika centrálních bank - respektive přímé odkupy dluhopisů z trhu. Je sice pravda, že americký Fed již nákupy dluhopisů z trhu ukončil. Vystřídala ho ale ECB a intervencemi na podporu vlastních měn řada centrálních bank na rozvíjejících se trzích včetně Číny. To má ve finále dopad i na výnosy v USA. Záporné německé desetileté výnosy jednoduše převádí poptávku globálních porfolio managerů na americký trh a tamní výnosy klesají také.

Toto dluhopisové perpetum mobile ale nepoběží do nekonečna. Pokud inflace v druhé polovině tohoto roku konečně začne vystrkovat růžky a ECB nebude chtít pokračovat do nekonečna s tiskem peněz, může být dluhopisové párty brzo konec. Řada lidí na trzích si to zatím nemyslí. Možná i proto, že chmurné zvěsti o předražených dluhopisech ekonomové jako já publikují již nějakou dobu a zatím na naše varování nedošlo.

Jan Bureš

Pozice: hlavní ekonom Poštovní spořitelny

Jan Bureš je hlavním ekonomem Poštovní spořitelny a ekonomem ČSOB. Pracoval jako analytik na ČSÚ a vedl ekonomický výzkum v Institutu pro evropskou politiku Europeum. Vystudoval Vysokou školu ekonomickou v Praze.

Témata: makro eurozóny a Německa, ECB, česká koruna a technická analýza na forexu, konstrukce předstihových indikátorů pro sektor průmyslu ve středoevropských zemích.