Tento týden k nám dorazí nová data z amerického trhu práce a ta mají obvykle rezervováno přední místo v pořadí makroekonomické investiční důležitosti. Jsou totiž klíčovým faktorem, který ovlivňuje monetární politiku Fedu, která je zase obratem tím nejdůležitějším faktorem na akciových i jiných trzích. Žádný velký posun tím či oním směrem se u trhu práce nečeká, a bude se tak dál vesele spekulovat o tom, zda Fed ještě letos zvýší sazby, či ne.

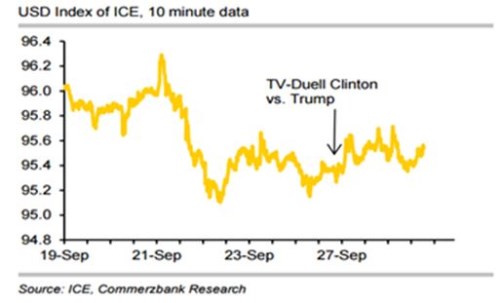

Do těchto spekulací se stále rostoucí razancí vstupuje faktor amerických prezidentských voleb. O souboji paní Clintonové a pana Trumpa toho bylo napsáno již dost, měli bychom si ale všimnout, že na trhu se po čase objevuje určitý vzorec chování, který s volbami souvisí. Na povrch celkem jasně vyvstal po prvním televizním „souboji“ těchto dvou kandidátů. Následující graf ukazuje chování kurzu dolaru ke koši měn a je z něj zřejmé, že po onom duelu dolar sice mírně, ale přece jen posílil:

Většina profi a hobby politologů tvrdí, že zmíněný debatní souboj vyhrála paní Clintonová. Následně došlo k mírnému růstu sazeb na trhu a také k popsanému posílení dolaru. To pravděpodobně znamená, že s vítězstvím se pojící vyšší pravděpodobnost zvolení demokratické kandidátky vnímají nyní trhy jako faktor, který by ekonomice prospěl a tím by zároveň uspíšil zvedání sazeb. Pokud by naopak měl navrch pan Trump, znamenalo by to podle této logiky větší nejistotu, ekonomické problémy a menší ochotu Fedu k tolikrát skloňované normalizaci monetární politiky. Americké sazby by tedy (relativně ke zbytku světa) nerostly tak rychle, dolar by nebyl tak atraktivní a tlaky na jeho posilování by byly menší.

Je tu ale ještě minimálně jeden možný vzorec chování trhů, který má bohužel úplně opačná znaménka. Podle něj by Trumpovo zvolení přineslo velký růst fiskálních výdajů (a také rozpočtových deficitů), což by pro ekonomiku krátkodobě znamenalo velké plus. Fed by v takovém prostředí mohl vesele normalizovat a dolar tudíž posilovat (ne oslabovat, jako v předchozím scénáři). Pokud ale do tohoto vzorce zabudujeme věc nevídanou – prudký pokles důvěryhodnosti Spojených států jako dlužníka, dostaneme se opět k oslabujícímu dolaru. Nejenže tedy nevíme, kdo volby vyhraje. Není ani jasné, k jakému vzorci chování se trhy nakonec přikloní.

Podle mne můžeme v současné situaci doufat ve dvě věci: Za prvé, bude zvolena paní Clintonová, která se obklopí schopnými poradci, a jejich cílem nebude pouhá absence šoků, ale nastavení optimální ekonomické politiky (pokud něco takového vůbec existuje). Za druhé, bude zvolen pan Trump, a ten se po svém zvolení začne chovat jako skutečně zodpovědný politik.

Podle řady názorů by to se zvolením pana Trumpa bylo podobné, jako v případě Brexitu – hodně slov o pohromách a šocích, ale poté (alespoň prozatím) jen velmi omezený reálný dopad. Podle mne jsme ale v tomto případě přece jen v jiné situaci, i když by jistě bylo dobré, kdyby vše dopadlo jako při zvolení Ronalda Reagana. Ten byl také považován za takovou neřízenou střelu, dolar ale nakonec po volbách začal znatelně posilovat. Jenže se obávám, že RR je proti hodně slabé kafe.