Zřejmě nikdo na trhu se nedomnívá, že by valuace ve vyspělých zemích a zejména v USA byly na nízkých úrovních. Diskuse se vede jen o tom, zda jsou jen hodně optimistické, či zda se již nacházejí v oblasti iracionality. Je ale možné, že z praktického hlediska je to vlastně jedno?

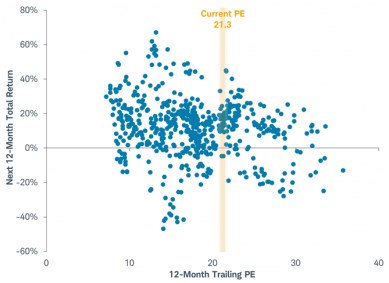

Nízké valuace by obvykle měly znamenat větší prostor pro následný růst cen akcií a naopak – pokud jsou valuace mimořádně vysoko, jen těžko mohou táhnout ceny akcií ještě výše a vše tak záleží už jen na růstu zisků. Dlouhodobý pohled na data tuto tezi většinou potvrzuje – po obdobích nízkých valuací je návratnost akcií vyšší a naopak. Jak ale ukazuje následující obrázek, pro období jednoho roku je výše současného PE v podstatě irelevantní:

Zdroj: Charles Schwab

Podle grafu se investoři nehledící dále než jeden rok dopředu efektu vysokých valuací nemusí tolik bát. V minulosti totiž při současné úrovni PE (založeného na historických ziscích) trh sice dokázal notně oslabit, ale také si dokázal připsat slušné zisky a to v naprosté většině případů. Dokonce se zdá, že současná výše PE byla v minulosti z nějakého důvodu z hlediska ztrát v následujících 12 měsících mimořádně bezpečná.

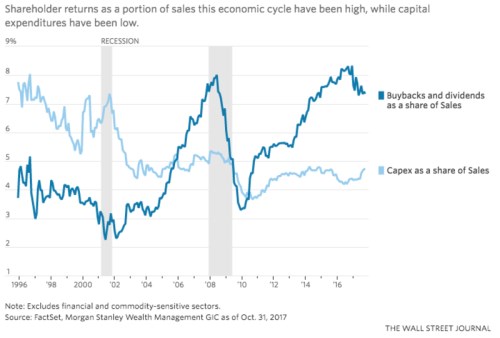

Rozpor mezi popsaným standardním vývojem v krátkém a v delším období bychom ale podceňovat neměli. Faktem totiž zůstává, že s vysokými valuacemi je už jen na ziscích, aby svým růstem táhly akcie nahoru (či bránily jejich větší korekci). Vedle fundamentu (unikátní kombinace nízkých sazeb a dosti optimistického výhledu v globální ekonomice) drží valuace a ceny akcií nahoře i „korporátní QE“. Takto se totiž dá hovořit o odkupech, které na trh pravděpodobně dodaly a dodávají mnohem více likvidity, než monetární politika Fedu.

Jak ukazuje druhý obrázek, pohybujeme se nyní za druhým „odkupovým vrcholem“ a trend začíná směřovat dolů. Z hlediska likvidity je to zpráva špatná, ovšem rozumný a dlouhodobý investor si všímá spíše toho, že rozvahy firem nejsou bezedné a dluhem financované odkupy nelze provádět do nekonečna. A v neposlední řadě je tu možnost, že odkupy nahradí vyšší investice – CapEx (viz světle modrá křivka v grafu). To by pak byl ideální scénář, který by na rozdíl od přetaženého odkupového cyklu zvyšovat dlouhodobou životaschopnost vyšších valuací (a také makroekonomickou stabilitu):

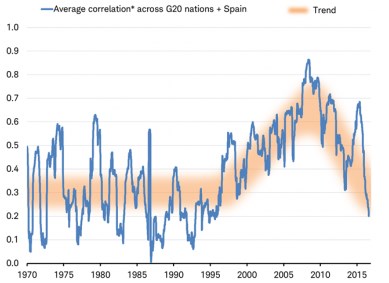

První výše uvedený graf tedy ukazuje, že současné valuace jsou vysoko, ale dokázali jsme z něj vyždímat optimismus ohledně ročního výhledu. Druhý ukazuje klesající objem odkupů, ale optimismus pramení z možného obratu CapEx a klesajícího rizika předlužených rozvah. Jak to je s posledním dnešním obrázkem? Je v něm vyznačen vývoj roční korelace mezi nejvýznamnějšími akciovými trhy na světě. Ukazuje tedy, nakolik se tyto trhy hýbou ruku v ruce (vyšší čísla), či si naopak jde každý svou cestou (nižší čísla).

Zdroj: Charles Schwab

Vysoká korelace mezi trhy může mít teoretickou výhodu, že šetří práci – nemusíme sledovat více trhů, stačí jeden dva hlavní, ostatní stejně jdou podobným směrem. Tato výhoda je ale samozřejmě pochybná a mnohem lepší je, když je korelace mezi trhy nízká a tudíž nám poskytuje prostor pro tolikrát zmiňovanou diverzifikaci. Z tohoto pohledu je tedy pokrizový trend klesající korelace dobrou zprávou. Ale ne na 100 %.

Připomeňme si, že na podobných grafech a principech stojí jádro managementu rizika velkých finančních a investičních institucí – spoléháme se na to, že riziko oddiverzifikujeme. Poslední finanční krize (a nejen ona) ovšem těmto teoriím dala tvrdou ránu. V praxi totiž nefungovaly. Důvodem nebylo to, že by byly od základu chybné. Chybný byl „jen“ předpoklad, že korelace mezi aktivy jsou stabilní – nemění se v závislosti na tom, kam trhy míří, jaká je na nich nálada, averze k riziku a podobně. Jenže ony se mění a to tím nejhorším způsobem:

V dobách dobrých si každé aktivum jde svou cestou a vše tak budí dojem, že lze značně diverzifikovat a snižovat riziko. Jenže v dobách krušných se najednou korelace prudce zvýší, vše se hýbe jedním směrem a diverzifikace mizí jako mávnutím kouzelným proutkem. Ztráty na jednom aktivu nejsou eliminovány zisky na jiném, ale sčítají se. Někdy tak „učebnicovou“ diverzifikaci přirovnávám k velmi dobrým brzdám, které ale fungují jen na rovinkách a v zatáčkách, kde bychom je potřebovali nejvíce, fungovat přestávají. Co to v praxi tedy znamená? Diverzifikace je určitě dobrá a z tohoto pohledu je výše uvedený obrázek pozitivní zprávou. Neměli bychom ale přeceňovat její schopnosti v extrémních situacích a nechat se unést diverzifikačními sny.