Hlavní ekonom banky Natixis Patrick Artus může být považován za ekonomického permamedvěda. V jeho analýzách většinou najdeme buď chmurné vyhlídky či snahy o ochlazení optimismu. Přesně tím druhým typem je jeho nová analýza, ve které tvrdí, že současný optimismus, který je rozšířen na celou globální ekonomiku, je do značné míry vytvářen „sérií nedorozumění“.

Prvním z oněch nedorozumění je podle Artuse opomíjený fakt, že vyspělé země nebudou schopny udržet vysoké tempo růstu poté, co jejich nezaměstnanost klesne na úroveň nezaměstnanosti strukturální. K tomu podle ekonoma dojde již brzy a je proto nereálné čekat, že vyspělé ekonomiky si letos či v příštím roce dokážou udržet tempo růstu vysoko nad jejich potenciálem.

Druhým nedorozuměním je podle Artuse víra v to, že uvolněná monetární politika bude i v prostředí nižšího ekonomického růstu schopná udržet ceny aktiv na vysokých hodnotách. Ekonom tvrdí, že nedávná korekce akciových trhů ukazuje, že uvolněná monetární politika zárukou vysokých cen akcií a dalších rizikových aktiv není. A ekonom varuje i předtím, že „likvidita může přeskakovat z jednoho aktiva na druhé“, a tudíž vyvolávat korekce na izolovaných trzích.

Problematický je podle Artuse také názor, že globální ekonomika bude těžit z vyššího tempa růstu produktivity poté, až se plně projeví vliv nových investic a technologií. Zde je mu argumentem to, že doposud podobné zlepšení nepozorujeme. Příčinou může být „vytváření nových pracovních míst v málo produktivních odvětvích, možné přežívání společností se zastaralými technologiemi a v některých zemích i nízká úroveň vzdělanosti a dovedností pracovní síly“.

Artus k tomu všemu tvrdí, že globální optimismus utrpí v letošním a příštím roce ránu i ze strany rozvíjejících se ekonomik včetně Číny. V jejím případě se projeví zejména restriktivnější monetární politika zaměřená na utlumení úvěrové expanze a ochlazení realitního trhu. Radost budou ale kazit i některé zbylé rozvíjející se ekonomiky. Těm totiž doposud prospívala dezinflace, která umožňovala dosahovat vyššího tempa růstu. Nicméně její příčinou bylo hlavně posilování měnového kurzu, které je ovšem nyní u konce a dezinflace tak již nebude hrát pozitivní roli, kterou hrála doposud.

Optimismus může být přehnaný, ale eurozóna je odolnější

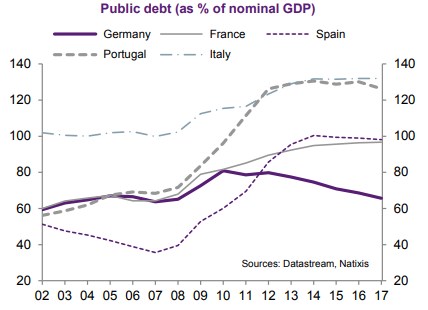

Artus tedy varuje, že optimismus na trzích bude klesat. Nicméně v jeho úvahách najdeme i světlejší body a jeden z nich se týká eurozóny. V další z jeho nových analýz se totiž dočteme, že „krize veřejného dluhu v eurozóně je dnes mnohem méně pravděpodobná než v roce 2010“. Takové krize se podle ekonoma investoři stále obávají a příčinou je i nadále vysoký objem vládních dluhů. Vyvolat by ji teoreticky mohlo ukončení programu kvantitativního uvolňování a následný růst dlouhodobých sazeb. K tomu se může přidat i negativní vliv vyššího politického rizika. Vývoj veřejného dluhu Německa, Francie, Španělska, Portugalska a Itálie shrnuje první graf:

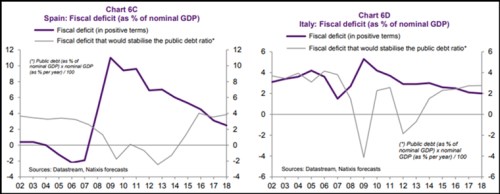

Na rozdíl od roku 2010 ale nyní země na periferii eurozóny dosahují vnějších přebytků a krize v oblasti veřejného zadlužení tak již nemůže být spuštěna tím, že by se nějaká země dostala do krize platební bilance. Jinak řečeno, země na periferii již nepotřebují zahraniční subjekty k financování jejich vládních dluhů, a to zvyšuje jejich odolnost vůči šokům. Navíc se držení domácích dluhopisů obecně posunulo směrem k domácím subjektům a krize by tak vznikla zejména v případě, že by domácí subjekty odmítaly držet obligace svých vlád. A v neposlední řadě je nyní podle Artuse zajištěna solvence zemí na periferii, k čemuž měly v roce 2010 daleko. Další dva grafy ukazují vývoj skutečných rozpočtových deficitů Itálie a Španělska a deficitů, které by v daný rok zajistily fiskální solvenci (šedá křivka). U obou zemí (a dalších zemích na periferii) se v posledních letech dostaly deficity skutečné pod úroveň, která zajišťuje solvenci (stabilizaci míry veřejného zadlužení):

Zdroj: Natixis