Od konce roku 2015 již Fed zvedl sazby sedmkrát a modely společnosti Pictet Wealth Management ukazují, že americká monetární politika je již blízko své úplné normalizace. Sazby se totiž již výrazně neodchylují od odhadovaných sazeb neutrálních. Tedy sazeb, které jsou v souladu s trendovým růstem ekonomiky, stabilními cenami a plnou zaměstnaností.

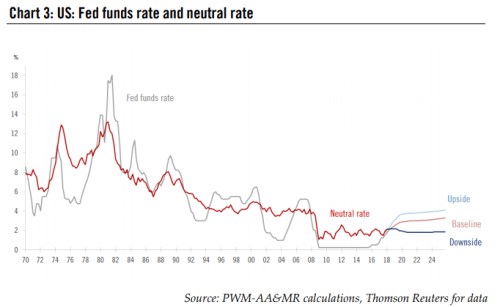

Graf ukazuje vývoj sazeb skutečných tak, jak byly nastaveny monetární politikou Fedu, spolu s odhadovanými sazbami neutrálními. Podle Pictetu vnikla mezi oběma druhy sazeb v roce 2009 mezera tak, jak se politika Fedu posunula směrem k monetární expanzi. Nyní se ale rozdíl v sazbách výrazně zmenšuje a politika se tak stává neutrální. V grafu jsou pak vyznačeny i tři scénáře dalšího vývoje:

Současné odhady konkrétně naznačují, že neutrální sazby se v USA pohybují kolem 2,1 %. Stále se tak nacházejí hluboko pod úrovněmi z období před finanční krizí (mezi lety 2002–2007 dosáhly v průměru 4,4 %). Podle Pictetu je z tohoto porovnání zřejmé, jak velký a dlouhodobý dopad měla finanční krize na ekonomiku. Nízké neutrální sazby totiž odrážejí slabší potenciál celé ekonomiky a nižší inflační tlaky. A znamenají, že „ekonomika by obrovsky trpěla, pokud by sazby byly zvednuty na předkrizové úrovně“.

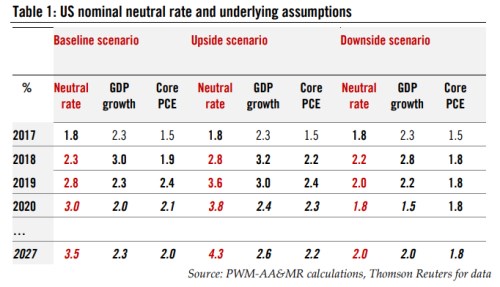

Poslední zvýšení sazeb Fedu je tak posunulo blízko sazbám neutrálním a americká monetární politika se změnila z expanzivní na neutrální. „Pokud bude další vývoj odpovídat našemu základnímu scénáři, produkt poroste letos o 3 % a příští rok o 2,3 %, v letošním roce budou sazby zvednuty ještě dvakrát (pokaždé o 25 bazických bodů) a v roce 2019 také dvakrát, monetární politika se přesune do restrikce, a to již na konci letošního roku, píše Pictet. Neutrální sazby se v tomto scénáři budou dlouhodobě držet kolem 3,5 %.

Očekávaný vývoj neutrálních sazeb, růstu produktu a jádrové inflace je vyznačen v následující tabulce. Vedle základního scénáře Pictet modeluje i možnost rychlejšího ekonomického růstu s vyšší úrovní dlouhodobých neutrálních sazeb (4,3 %) a naopak s utlumenějším tempem růstu a neutrálními sazbami dosahujícími v roce 2027 stále jen 2 %:

Zpět na předkrizové úrovně by neutrální sazby dostalo jen delší období vysokého růstu, které je ale podle Pictetu nepravděpodobné. Fed podle něj bude ospravedlňovat přechod na restriktivní monetární politiku očekávaný na konci roku 2018 s tím, že nezaměstnanost se dostala na rekordně nízké úrovně. Normalizace monetární politiky by pak byla letos dokončena a Fed „bude mít určitý prostor pro reakci v případě, že se dostaví negativní ekonomický šok“.

Zdroj: Pictet